Dự báo lợi nhuận toàn thị trường tăng 20% trong quý 1, doanh nghiệp bán lẻ "vô địch" tăng trưởng?

MBS vừa đưa dự báo lợi nhuận toàn thị trường có thể đạt mức tăng 15% so với cùng kỳ trong Q1/2024 hỗ trợ bởi mức nền thấp cùng kỳ và mặt bằng lãi suất thấp.

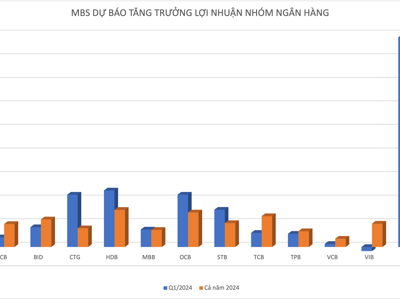

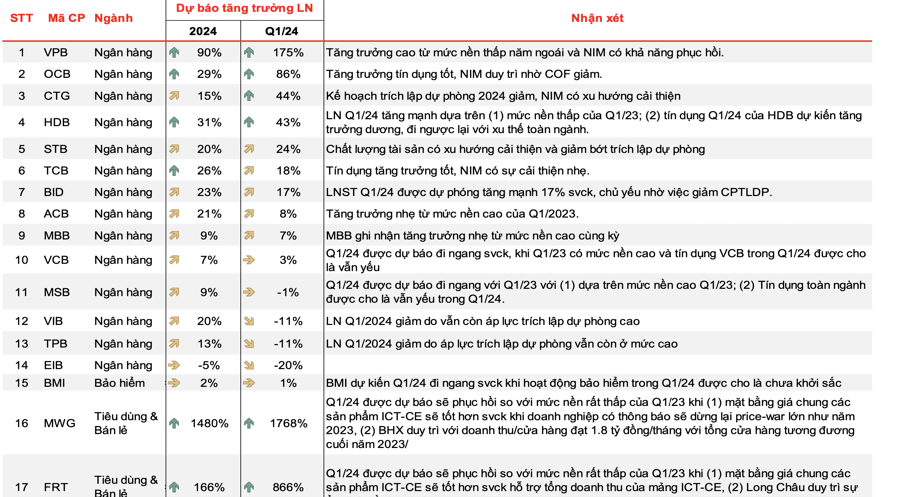

Trong đó, ngành ngân hàng sẽ giữ nhịp tăng trưởng toàn thị trường với ước tính lợi nhuận tăng 20% so với cùng kỳ. Các ngành đạt mức tăng trưởng lợi nhuận nổi bật gồm thép tăng 163% và bán lẻ tăng 49% tới từ mức nền thấp cùng kỳ năm ngoái.

Một số ngành ước tính tăng trưởng lợi nhuận giảm như Bất động sản giảm 25% so với cùng kỳ do không còn nhiều dự án để ghi nhận hay dầu khí (-5% so với cùng kỳ) do kết quả kém tích cực ở các doanh nghiệp trung và hạ nguồn.

Cụ thể, một số doanh nghiệp được dự báo tăng trưởng mạnh như MWG. Lợi nhuận Q1/24 của MWG được dự báo sẽ phục hồi, tăng 1.768% so với mức nền rất thấp của Q1/23 khi mặt bằng giá chung các sản phẩm ICT - CE sẽ tốt hơn so với cùng kỳ khi doanh nghiệp có thông báo sẽ dừng lại price-war lớn như năm Bán lẻ 2023, Bách Hóa Xanh duy trì với doanh thu/cửa hàng đạt 1.8 tỷ đồng/tháng với tổng cửa hàng tương đương cuối năm 2023. Lợi nhuận cả năm dự báo tăng 1.480%.

Với FRT, Q1/24 được dự báo sẽ phục hồi so với mức nền rất thấp của Q1/23 khi mặt bằng giá chung các sản phẩm ICT-CE sẽ tốt hơn so với cùng kỳ hỗ trợ tổng doanh thu của mảng ICT-CE, (2) Long Châu duy trì sự ổn định về doanh thu. Theo đó, lợi nhuận quý 1 của FRT được dự báo tăng 866% và cả năm tăng 166% so với cùng kỳ.

Theo MBS, trong Q1/2024, khi sức tiêu thụ chung vẫn đang ở mức yếu, mức tiêu thụ với từng ngành hàng bán lẻ cũng có sự phân hóa rõ rệt: các doanh nghiệp bán lẻ ICT sẽ ghi nhận doanh thu đi ngang so với cùng kỳ, mặt bằng giá bán ICT-CE sẽ không còn cạnh tranh gay gắt như trong năm 2023 sẽ giúp cải thiện lợi nhuận ròng.

Bán lẻ dược phẩm tiếp tục duy trì tăng trưởng dựa theo sự phục hồi của vĩ mô, các doanh nghiệp hưởng lợi như FRT khi tiếp tục tăng độ phủ song, những diễn biến từ giá vàng sẽ thúc đẩy nhu cầu mua - bán vàng nhẫn, vàng miếng từ người dân, tuy nhiên doanh nghiệp bán lẻ trang sức sẽ tiếp tục duy trì lợi nhuận ròng đi ngang so với mức nền rất cao Q1/2023 khi các biến động mạnh từ giá vàng sẽ khiến cho giá nguyên vật liệu của doanh nghiệp có những diễn biến khó lường.

Ở nhóm dầu khí, lợi nhuận Q1/2024 nói riêng và cả năm 2024 nói chung của PVD được dự báo sẽ tăng trưởng tích cực lần lượt 223% và 67% nhờ giá thuê giàn neo ở mức cao, trong khi mức nền Q1/23 tương đối thấp. Các hợp đồng đều đã được ký với mức giá thuê cố định trong thời gian tương đối dài, có thể giúp tăng hiệu suất hoạt động giàn tự nâng.

Ở nhóm bất động sản khu công nghiệp, lợi nhuận ròng của SCZ Q1/2024 dự kiến tăng mạnh 586% từ mức nền rất thấp Q1/23, được hỗ trợ bởi Doanh thu cho thuê đất khu công nghiệp tăng do dòng vốn FDI tăng trưởng mạnh trong 03 tháng đầu năm; Doanh thu Bất động sản nhà ở tăng do nhu cầu nhà ở gần Khu công nghiệp. Lợi nhuận BCM cũng được dự báo tăng 166% trong quý 1 so với mức nền thấp của năm ngoái. Lợi nhuận ròng Q1- 2/2023 chỉ đạt 91,5 tỷ đồng và 81,4 tỷ đồng, thấp hơn nhiều so với cùng kỳ các năm trước.

Với nhóm bất động sản nhà ở, MBS dự phóng lợi nhuận ròng của Nam Long tăng trưởng 526% trong quý 1/2024. Đất Xanh cũng được dự báo tăng trưởng 124% nhờ vào doanh thu từ bàn giao dự án Opal Skyline và cư sự hồi phục khiêm tốn của mảng môi giới bất động sản.

Ở nhóm điện, lợi nhuận ròng Q1/2024 của PC1 dự kiến tăng mạnh từ mức nền rất thấp Q1/23, hỗ trợ bởi 1) Chi phí lãi vay có xu hướng giảm từ Q4/23 cùng với dư nợ vay giảm dần, dự kiến xu hướng này sẽ đáng kể hơn từ nửa sau 2024; 2) Đóng góp bổ sung từ mảng kinh doanh mới là Niken, với giá Niken đang có xu hướng tăng trở lại từ T3/24.

Với PPC lợi nhuận Q1/24 tăng trưởng mạnh chủ yếu do cùng kỳ năm ngoái, PPC phải dừng hoạt động Nhà máy Phả Lại 2 để sữa chữa. GEX được dự báo tăng trưởng 286% so với nền thấp năm ngoái.

Ở nhóm vật liệu xây dựng, với HPG, dự báo lợi nhuận tăng 736% trong quý 1/2024. Biên lợi nhuận gộp cải thiện do sản xuất thép yếu ở TQ khiến nguyên vật liệu đầu vào của HPG giảm mạnh hơn giá bán. HSG cũng được dự báo lợi nhuận tăng trưởng 112%. NKG được dự báo lợi nhuận tăng 284% nhờ giá xuất khẩu tăng trưởng 7% so với cùng kỳ trong khi nguyên vật liệu HRC duy trì ổn định nhờ nhu cầu yếu tại Trung quốc sẽ tác động tích cực lên biên lợi nhuận gộp trong Q1/24.

Theo MBS, ngành Thép dự kiến bước vào chu kì hồi phục trong bối cảnh giá nguyên vật liệu giảm nhanh hơn giá thành phẩm do áp lực đến từ Trung quốc. Tính từ đầu năm đến nay, giá quặng đã giảm 15% về mức 107 USD/tấn và giá than đạt 295 USD/tấn giảm 10% so với cùng kỳ.

Nhu cầu thị trường nội địa dự kiến tăng trưởng nhẹ khoảng 3% khi Quý 1 vẫn là mùa thấp điểm cho các hoạt động xây dựng dân dụng và đầu tư công tuy nhiên biên lợi nhuận gộp sẽ cải thiện tốt.

Đối với mảng xuất khẩu, dự kiến giá xuất khẩu cao trong Q4/23 sẽ được hạch toán do doanh nghiệp thường chốt giá trước thời đểm giao hàng khoảng 3 tháng, mức giá xuất khẩu tăng trưởng 7% so với cùng kỳ trong khi giá HRC đầu vào duy trì ổn định nhờ nhu cầu yếu tại Trung Quốc sẽ tác động tích cực lên biên lợi nhuận gộp, dự kiến biên lợi nhuận gộp của các doanh nghiệp xuất khẩu có thể tăng lên mức trung bình 7% trong Q1/2024 (so với 3% cùng kì). Tổng hợp lại, lợi nhuận ròng các doanh nghiệp thép sẽ có sự cải thiện tích cực về tăng trưởng và giá trị tuyệt đối trong Q1/2024.