FiinGroup: NIM toàn ngành ngân hàng có khả năng giảm vào cuối năm 2024

Theo quan điểm của FiinGroup, NIM của ngành vào cuối năm 2024 có khả năng sẽ giữ nguyên hoặc có xu hướng giảm, từ sự hội tụ của nhiều yếu tố...

Trong báo cáo cập nhật triển vọng ngành ngân hàng mới đây, FiinGroup bày tỏ niềm tin rằng mục tiêu tăng trưởng tín dụng của Chính phủ là 14% có khả năng đạt được, mặc dù còn hoài nghi về chất lượng của tăng trưởng tín dụng. Trong đó, mức tăng trưởng được đẩy mạnh hơn trong nửa cuối năm 2024 sau khi tăng 6,1% tính từ thời điểm đầu năm đến hiện tại.

Các lĩnh vực chính như Bất động sản, Xây dựng và Vật liệu xây dựng cũng như các lĩnh vực công nghiệp được kỳ vọng sẽ là động lực chính cho sự tăng trưởng trong nửa cuối năm, khi các ngân hàng có thể nới lỏng yêu cầu giải ngân để đạt được mục tiêu tăng trưởng tín dụng. FiinRatings cũng cho rằng quy định phân bổ lại room tín dụng từ các ngân hàng tăng trưởng kém sang các ngân hàng tăng trưởng tín dụng mạnh hơn sẽ dẫn đến sự phân hóa mạnh mẽ hơn vào cuối năm.

Trong báo cáo trước đây, FiinGroup dự đoán rằng cho vay bán lẻ sẽ không phục hồi cho đến nửa cuối năm 2024 và điều này đã được xác nhận, cho vay doanh nghiệp là động lực chính cho sự phục hồi trong nửa đầu năm 2024. Hầu hết các chính sách được thực hiện từ nửa cuối năm 2023 đến nay như giảm lãi suất và can thiệp USD chậm lan tỏa, trong khi việc giảm VAT từ 10% xuống còn 8% không có nhiều tác động để kích thích chi tiêu và nhu cầu tiêu dùng, vốn nhạy cảm hơn với sự biến động giá cả và suy thoái kinh tế.

Đối với nửa cuối năm 2024, dự báo cho vay bán lẻ sẽ phục hồi phần nào nếu lạm phát giữ dưới 4,9%. Cho vay doanh nghiệp, đặc biệt là trong các lĩnh vực Thương mại, Sản xuất, Bất động sản và Xây dựng, được kỳ vọng sẽ là động lực chính cho tăng trưởng tín dụng trong phần còn lại của năm. Các ngân hàng Thương mại cổ phần (JSCBs) có danh mục doanh nghiệp mạnh và các ngân hàng có cơ sở khách hàng bán lẻ bền vững được kỳ vọng sẽ là những người hưởng lợi chính từ những phát triển này.

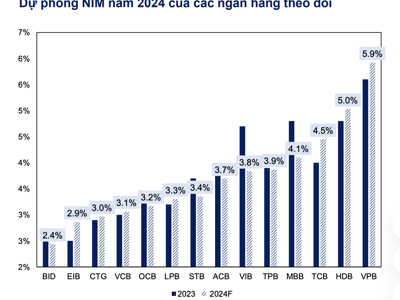

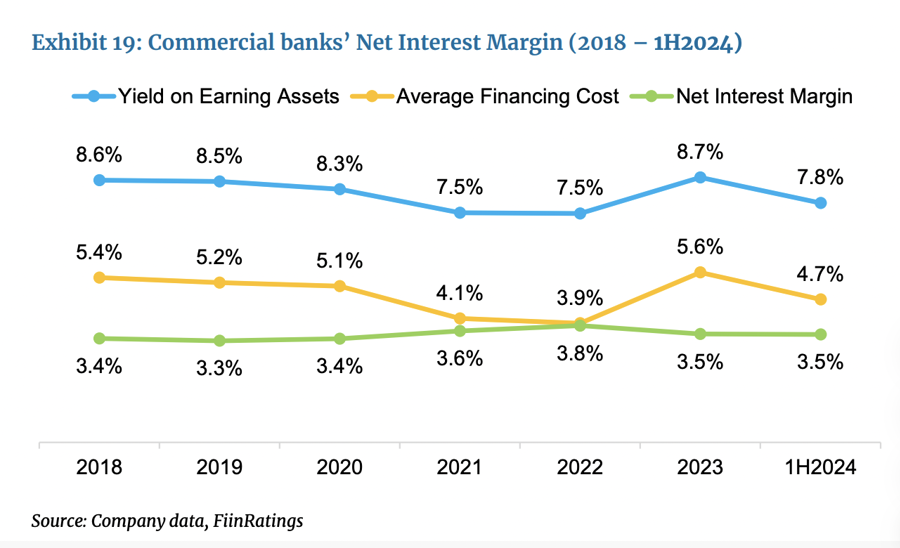

Đối với NIM, trong nửa đầu năm 2024, NIM đã giảm nhẹ từ mức 3,5% của năm 2023.

FiinGroup tin rằng lãi suất điều hành có khả năng sẽ được duy trì hoặc thậm chí giảm trong nửa cuối năm nếu tăng trưởng không đạt kỳ vọng và chính phủ tăng cường các chính sách mở rộng. Mặc dù việc lặp lại môi trường lãi suất cao vào cuối năm 2022 – đầu năm 2023 là rất khó xảy ra, các ngân hàng thương mại được kỳ vọng sẽ giữ lãi suất tiền gửi cao hơn từ 50-100 điểm cơ bản trong suốt năm 2024, chủ yếu để chuẩn bị cho sự gia tăng giải ngân cho vay thường xảy ra trong quý cuối, đồng thời phù hợp với biến động của lãi suất điều hành.

Cùng lúc đó, lãi suất cho vay được dự đoán sẽ dao động quanh mức 10% so với lãi suất hiện tại, với khả năng giảm cao hơn để kích thích tăng trưởng.

Theo quan điểm của FiinGroup, NIM của ngành vào cuối năm 2024 có khả năng sẽ giữ nguyên hoặc có xu hướng giảm, từ sự hội tụ của các yếu tố như Lợi suất tiếp tục giảm trong nửa cuối năm khi các ngân hàng buộc phải thực hiện các chính sách thúc đẩy tăng trưởng; Chất lượng tài sản khó có khả năng cải thiện đáng kể trong ngắn hạn, điều này tạo ra rào cản cho sự đột phá về thu nhập lãi; và (Các sự kiện quy định trọng yếu, chẳng hạn như việc hết hiệu lực của Thông tư 02, làm gia tăng chi phí dự phòng và ghi giảm, cũng là những yếu tố cần theo dõi cho NIM của ngành.

Thu nhập ngoài lãi đã giảm trong nửa đầu năm 2024 so với nửa cuối năm 2023 do sự sụt giảm ở các danh mục chính như doanh thu bancassurance (-67%), dịch vụ thanh toán (-56%) và thu nhập từ giao dịch và đầu tư chứng khoán (-38%), được phần nào bù đắp bởi giao dịch ngoại hối và vàng (+27%).

Dự báo doanh thu từ bancassurance sẽ phục hồi trong nửa cuối năm 2024, khi các rào cản quy định đối với các sản phẩm bảo hiểm liên kết đầu tư chính thức được gỡ bỏ.

Mặc dù doanh thu từ bảo lãnh và chứng khoán đã nhận được sự gia tăng đáng kể từ sự bùng nổ trong phát hành trái phiếu doanh nghiệp (tăng 2,6 lần so với mức của nửa đầu năm 2023), cần có thêm nỗ lực minh bạch thị trường từ các cơ quan quản lý, cùng với sự phục hồi kinh tế chung, để đưa thu nhập trở lại mức của năm 2021.

Thu nhập từ chứng khoán khó có khả năng phục hồi vào cuối năm 2024 mà không có sự kích thích mạnh mẽ từ chính phủ hoặc sự thay đổi trong xu hướng của nền kinh tế toàn cầu.

Về chất lượng tài sản, áp lực chính về chất lượng tài sản hiện nay đến từ các khoản vay tái cấu trúc theo Thông tư số 02/2023/TT-NHNN (các khoản vay tái cấu trúc theo Thông tư số 02 chiếm từ 0,1% đến 2% tổng dư nợ cho vay của các ngân hàng mà FiinGroup đã đánh giá). Tuy nhiên, Thông tư 02 có khả năng sẽ được gia hạn; điều này sẽ cung cấp cho các ngân hàng thương mại thêm thời gian để phục hồi, trích lập dự phòng, hoặc thậm chí ghi giảm các khoản vay này, giúp giảm bớt áp lực hiện tại.

Đối với phần còn lại của năm 2024, FiinRatings duy trì kỳ vọng rằng chất lượng tài sản của các ngân hàng khó có khả năng cho thấy sự phục hồi đáng kể. Nhìn xa hơn, ngoài các khoản nợ tái cấu trúc, các nghĩa vụ nợ tiềm ẩn từ các cam kết ngoài bảng cân đối cũng là những yếu tố quan trọng cần theo dõi đối với các ngân hàng thương mại, đặc biệt là đối với các ngân hàng là một phần của hệ sinh thái doanh nghiệp.