Giao dịch thanh toán qua điện thoại di động và QR tăng trưởng đột phá

Thanh toán điện tử, thanh toán không dùng tiền mặt ở Việt Nam trong 6 tháng qua đã có sự tăng trưởng mạnh mẽ trong đó, qua kênh Internet tăng 76% về số lượng và 1,79% về giá trị; qua kênh điện thoại di động tăng tương ứng là 65% và 77%; qua phương thức QR Code tăng tương ứng là 152% và 301%...

Chuyển đổi số trở thành xu hướng tất yếu, yêu cầu bắt buộc của các ngành, lĩnh vực trên toàn cầu trong đó ngành tài chính ngân hàng tiên phong đi trước một bước, góp phần thúc đẩy chuyển đổi số.

Tại Việt Nam, Chính phủ đã ban hành Chương trình chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030. Ngân hàng Nhà nước Việt Nam cũng đã ban hành kế hoạch chuyển đổi số ngành đến năm 2025, định hướng đến năm 2030. Đây là cơ hội để các ngân hàng đổi mới mô hình kinh doanh, hoàn thiện dịch vụ tài chính, thích ứng với bối cảnh, mang đến khách hàng những sản phẩm dịch vụ đa dạng, đáp ứng nhu cầu và gắn kết với khách hàng.

Thông tin tại hội thảo “Đổi mới sáng tạo ngành tài chính: Đổi mới để tăng trưởng bền vững” (Finovate Innovation Day: When Innovation Meets Sustainability) do Trung tâm Đổi mới sáng tạo Quốc gia và JobHopin tổ chức, ông Nguyễn Quốc Hùng, Phó chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam, cho biết hiện nay có 96 ngân hàng và tổ chức tín dụng Việt Nam đã và đang xây dựng chiến lược chuyển đổi số; có 92% ngân hàng đã phát triển các dịch vụ ứng dụng trên internet và mobile.

Một số ngân hàng tiên phong chuyển đổi số đã bước vào giai đoạn mới, sáng tạo số. Trong thời gian tới, các ngân hàng sẽ triển khai áp dụng các công nghệ mới, cập nhật hơn với việc gia tăng ứng dụng công nghệ trí tuệ nhân tạo (AI), máy học, Blockchain, làm chủ dữ liệu và tận dụng sức mạnh dữ liệu lớn ngày càng nhiều hơn.

Thống kê trong 6 tháng đầu năm 2023, giao dịch thanh toán không dùng tiền mặt tăng trưởng 55% về số lượng; qua kênh Internet là 76% về số lượng và 1,79% về giá trị; qua kênh điện thoại di động tăng tương ứng là 65% và 77%; qua phương thức QR Code tăng tương ứng là 152% và 301% so với cùng kỳ năm 2022. Trong khi đó, giao dịch thực hiện qua phương thức ATM giảm 4% về số lượng và 6% về giá trị.

Ông Hùng cho rằng điều này phản ánh xu hướng dịch chuyển mạnh mẽ sang thanh toán điện tử. Các ngân hàng, trung gian thanh toán được kết nối liên thông với thời gian giao dịch tính bằng giây, giá trị giao dịch qua ngân hàng tính trung bình lên tới 900.000 tỷ đồng, tương đương 40 tỷ USD, với khoảng hơn 8 triệu giao dịch một ngày.

Ngoài ra, đã có trên 70% người trưởng thành có tài khoản ngân hàng thông qua chuyển đổi số, tỷ lệ chi phí doanh thu của các ngân hàng cũng giảm khoảng 30%, góp phần tiết giảm chi phí đáng kể cho hoạt động của ngân hàng.

Tùy thuộc vào quy mô, khả năng tài chính và nguồn lực của mỗi ngân hàng sẽ có mức độ chuyển đổi số khác nhau, tuy nhiên thời điểm hiện tại hầu hết các ngân hàng thương mại tại Việt Nam đều đã cho ra mắt ứng dụng ngân hàng số, nỗ lực tạo ra sự khác biệt cho sản phẩm số của riêng mình.

Theo khảo sát năm 2023 của Tập đoàn dịch vụ tài chính DBS về chuyển đổi số, Việt Nam xếp thứ 2 trong số 10 quốc gia Đông Nam Á về mức độ ứng dụng chuyển đổi số vào nâng cao trải nghiệm và gắn kết khách hàng trong lĩnh lực tài chính, chỉ đứng sau Singapore.

Chia sẻ điều này, ông Võ Xuân Hoài, Phó Giám đốc Trung tâm Đổi mới sáng tạo Quốc gia, khẳng định trong bối cảnh nền kinh tế toàn cầu xuất hiện nhiều nhiễu động, ngành tài chính ngân hàng tại Việt Nam đã và đang vượt lên trên những thách thức đó và chứng kiến những chuyển biến tích cực nhờ vào sự phối hợp và ứng dụng các công nghệ số mới và tăng trưởng xanh.

Các doanh nghiệp dịch vụ công nghệ tài chính trong nước đang đẩy mạnh việc ứng dụng các công nghệ mới như AI, điện toán đám mây vào tự động và tối ưu hóa kinh doanh vận hành.

Theo khảo sát năm 2023 của Tập đoàn dịch vụ tài chính DBS về chuyển đổi số, Việt Nam xếp thứ 2 trong số 10 quốc gia Đông Nam Á về mức độ ứng dụng chuyển đổi số vào nâng cao trải nghiệm và gắn kết khách hàng trong lĩnh lực tài chính, chỉ đứng sau Singapore.

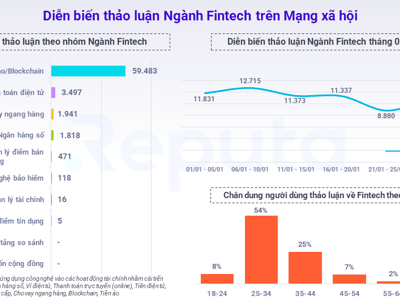

Đến nay, ngày càng nhiều người tiêu dùng sử dụng các sản phẩm, dịch vụ công nghệ tài chính (Fintech). Theo Nikkei, Việt Nam thuộc nhóm thị trường Fintech cạnh tranh nhất châu Á, đặc biệt giữa các công ty fintech nội địa với những startup giàu tiềm năng.

Theo Báo cáo Khởi nghiệp Việt Nam 2022 của Nextrans, bên cạnh thương mại điện tử, Fintech vẫn là mảng thu hút nhiều vốn đầu tư nhất với tổng vốn là 138 triệu USD. Trong đó Startup Fintech Việt Nam có tổng đầu tư đạt 137,9 triệu USD (chiếm 2,3% giá trị thương vụ trong khu vực), nhận được 14 thương vụ đầu tư (chiếm 6% tổng số lượng thương vụ lĩnh vực Fintech Đông Nam Á).

Báo cáo Đổi mới sáng tạo và Đầu tư công nghệ Việt Nam 2023 công bố mới đây cũng chỉ rõ, các startup lĩnh vực Fintech nhận được nhiều vốn đầu tư nhất, với mức tăng ấn tượng 248% so với cùng kỳ. Vốn đầu tư vào lĩnh vực Fintech vẫn dồi dào, chiếm 39% tổng giá trị đầu tư. Các ứng dụng thanh toán di động như Momo, ZaloPay và ViettelPay đã trở thành những cái tên quen thuộc và phổ biến trong cuộc sống hàng ngày của người dân.

Mặc dù thị trường Fintech Việt Nam đã có sự tăng trưởng mạnh trong thời gian qua, tuy nhiên vẫn tồn tại nhiều rào cản, thách thức đối với thị trường này. Số lượng doanh nghiệp Fintech và tỷ lệ giao dịch phi tiền mặt tại Việt Nam vẫn còn khiêm tốn so với những nước khác trong Đông Nam Á…