HAG chào bán 161,9 triệu cổ phiếu riêng lẻ giá 10.500 đồng/cp cho 3 nhà đầu tư

HAG công bố phương án chi tiết chào bán 161,9 triệu cổ phiếu riêng lẻ với giá phát hành 10.500 đồng/cổ phần để huy động 1.700 tỷ đồng.

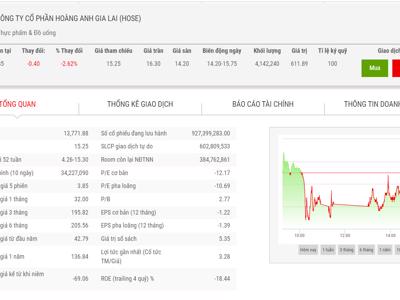

Công ty Cổ phần Hoàng Anh Gia Lai (mã HAG-HOSE) thông báo Nghị quyết HĐQT về việc triển khai phương án chào bán cổ phiếu riêng lẻ.

Theo đó, HAG công bố phương án chi tiết chào bán 161,9 triệu cổ phiếu riêng lẻ với giá phát hành 10.500 đồng/cổ phần để huy động 1.700 tỷ đồng và công bố danh sách nhà đầu tư chính thức.

Cụ thể: có 2 nhà đầu tư tổ chức gồm Công ty TNHH Glory Land và Công ty Cổ phần Quản lý quỹ Việt Cát cùng một cá nhân tên Nguyễn Đức Quân Tùng tham gia mua cổ phiếu HAG được phát hành riêng lẻ lần này.

Trong đó, Glory Land dự kiến chi 1.000 tỷ đồng để mua 95 triệu cổ phiếu HAG, tương đương 8,7% cổ phần Hoàng Anh Gia Lai. Quỹ Việt Cát chi 500 tỷ đồng để sở hữu 4,4% cổ phần; còn ông Tùng chi 200 tỷ đồng để sở hữu 1,8% vốn tại HAG. Nếu thành công, tổng cộng 3 nhà đầu tư trên sẽ nắm giữ 14,86% vốn điều lệ Hoàng Anh Gia Lai sau đợt phát hành.

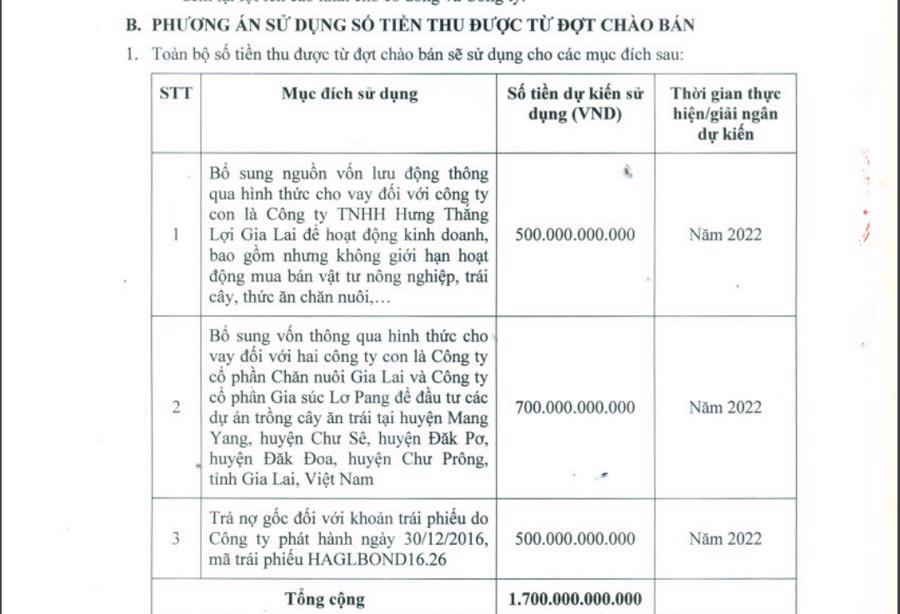

Tổng số tiền dự kiến thu được là khoảng 1.700 tỷ đồng, Hoàng Anh Gia Lai sẽ dùng 1.200 tỷ đồng để bổ sung vốn lưu động, đầu tư các dự án và 500 tỷ đồng để trả nợ gốc đối với khoản vay trái phiếu phát hành từ năm 2016.

Năm nay, Hoàng Anh Gia Lai đặt kế hoạch doanh thu thuần 4.820 tỷ đồng, lợi nhuận sau thuế 1.120 tỷ đồng và đầu tư thêm 2.000 ha chuối, nâng tổng diện tích chuối lên 7.000 ha.

Đồng thời, xây thêm 9 chuồng trại nuôi heo nái và heo thịt - trong đó có 2 cụm chuồng trại tại Lào và 02 cụm chuồng trại tại Campuchia, nâng tổng số chuồng tại lên 16 với công suất hơn 1 triệu con heo thịt mỗi năm (mỗi cụ chuồng trại nuôi 2.400 con heo nái và 60.000 con heo thịt).

Đóng cửa phiên giao dịch ngày 15/4, giá cổ phiếu HAG tăng 6,64% lên 12.050 đồng/cp với 2,516,730 đơn vị được giao dịch.