Hoa Kỳ đang có “quá nhiều startup”, trong khi nguồn vốn đầu tư mạo hiểm khan hiếm

Bảo Bình

22/04/2024

Hoa Kỳ đang có hơn 55.000 startup, trong khi đó có hơn 2.000 công ty đầu tư mạo hiểm đã ngừng đầu tư mới vào các công ty khởi nghiệp. Khoảng 3.200 công ty khởi nghiệp đã thất bại vào năm 2023 …

“Sự kiện tuyệt chủng hàng loạt” đối với thế giới khởi nghiệp từng được nhiều nhà phân tích dự đoán có khả năng sẽ bùng nổ vào năm 2024. Các nhà sáng lập mới đang phải đối mặt với môi trường tài trợ khắc nghiệt.

HOA KỲ ĐANG CÓ QUÁ NHIỀU STARTUP

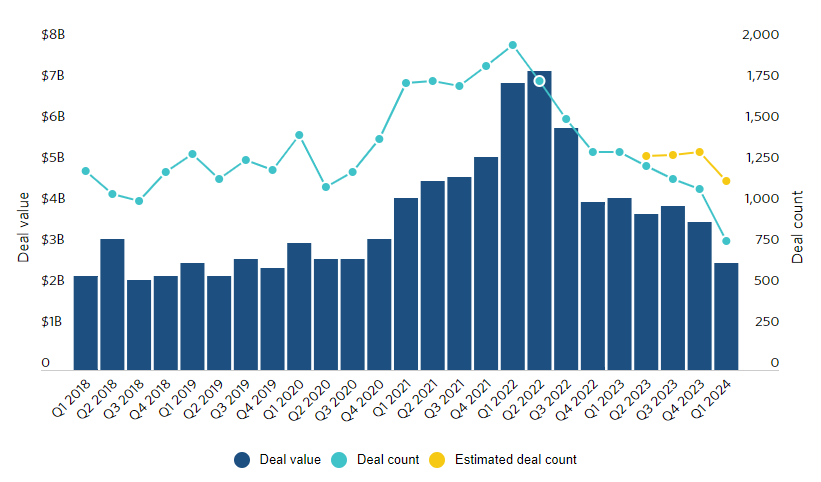

Theo báo cáo mới nhất của PitchBook-NVCA Venture Monitor, Hoa Kỳ đang có hơn 55.000 startup, nhiều startup đang cạnh tranh gay gắt để giành được nguồn tài trợ trong bối cảnh giao dịch đầu tư mạo hiểm diễn ra chậm chạp.

Bên cạnh số liệu về 55.000 startup, PitchBook-NVCA Venture Monitor còn đưa ra một số liệu đáng chú ý khác, đó là hơn 2.000 công ty đầu tư mạo hiểm đã ngừng đầu tư mới vào các công ty khởi nghiệp trong 9 tháng đầu năm 2023. Khoảng 3.200 công ty khởi nghiệp đã thất bại vào năm 2023 và thậm chí còn có một ngành kinh doanh mới đang phát triển, chuyên giúp đỡ về mặt tinh thần cho những nhà sáng lập giải thể công ty của họ.

Theo PitchBook, các dữ liệu về nguồn vốn sẵn có, các giao dịch hạt giống và thoái vốn đều đưa đến một kết luận: Hoa Kỳ đang có quá nhiều startup. Báo cáo cho thấy các công ty đang ở giai đoạn cuối và đang tăng trưởng mạo hiểm cần đến một số vốn nhiều hơn gấp đôi so với số vốn mà các nhà đầu tư cung cấp.

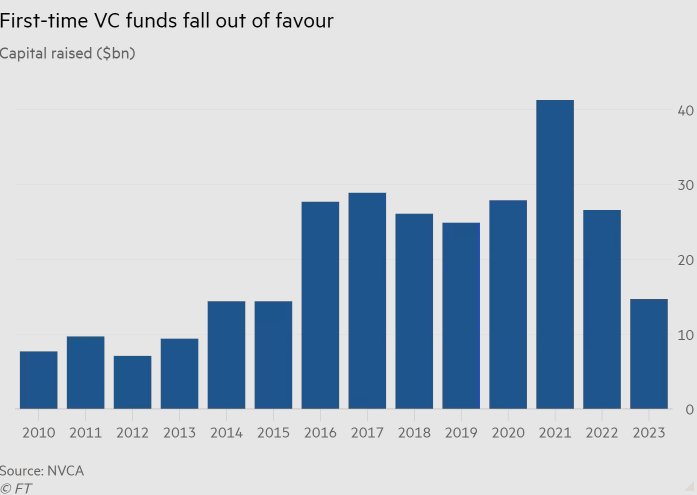

Về phía cung, việc các đối tác đầu tư rút lui khỏi hoạt động mạo hiểm đã khiến các quỹ thận trọng hơn và các nhà đầu tư phi truyền thống như các quỹ phòng hộ và các nhà đầu tư chéo công-tư cũng tập trung phân bổ lại tài sản.

Ngoại trừ các giao dịch trong phân khúc máy học và AI tạo sinh vẫn đang chứng kiến các bước định giá tích cực, còn lại thì hầu như các quỹ đầu tư mạo hiểm đều đang thực hiện thẩm định nhiều hơn và thận trọng hơn trong việc định giá. So với các giao dịch vào năm 2020 và 2021, các quỹ hiện yêu cầu các startup phải đạt được điểm hòa vốn về dòng tiền ở các giai đoạn giao dịch trước đó và nhấn mạnh con đường dẫn đến lợi nhuận.

Trong một thời gian, hoạt động giao dịch tập trung vào các startup giai đoạn cuối và tăng trưởng mạo hiểm đã chững lại, ảnh hưởng đến các công ty sắp IPO từng thu hút được những khoản đầu tư siêu lớn ở mức định giá tăng cao vào năm 2021 và 2022.

Bây giờ, có vẻ như sự suy thoái đã đến cả với những startup hạt giống. Với tốc độ hiện tại, các công ty khởi nghiệp ở giai đoạn tiền hạt giống và giai đoạn hạt giống của Hoa Kỳ đang trên đà huy động được gần như những gì họ đã làm trong năm 2018 với hơn 3.000 giao dịch đầu tư - nhiều hơn một nửa số giao dịch của năm 2021.

Đầu tư ở giai đoạn tiền hạt giống và giai đoạn hạt giống đòi hỏi các nhà đầu tư mạo hiểm phải cảm thấy thoải mái với mức độ rủi ro thực hiện cao. Trước thời điểm sản phẩm phù hợp với thị trường, phần lớn quyết định đầu tư là đặt cược vào những cá nhân cụ thể hơn là sức hút của công ty.

Và trong một thị trường khó khăn hơn, các quỹ nhỏ hơn sẽ thận trọng hơn trong các giao dịch. Theo báo cáo, họ cũng có ít thời gian hơn cho các vòng cấp vốn tiếp theo.

SỐ LƯỢNG STARTUP CÂN NHẮC BÁN LẠI TĂNG CAO

Trên thị trường giao dịch đầu tư mạo hiểm chậm lại vào năm 2023, nhiều nhà sáng lập startup đã phải đối mặt với các điều kiện tài chính kém thuận lợi hơn và số lượng công ty phá sản ngày càng tăng.

Theo Financial Times, sự suy thoái của các công ty khởi nghiệp vẫn tiếp tục. Các công ty khởi nghiệp đổ lỗi cho thị trường IPO khắc nghiệt và các cơ quan quản lý hạn chế hoạt động mua lại và sáp nhập. Nếu không có lối thoát, việc thuyết phục các nhà đầu tư rót vốn sẽ trở nên khó khăn hơn. Các quỹ đầu tư mạo hiểm sẽ mất nhiều thời gian hơn để đóng các quỹ mới. Theo dữ liệu của Ngân hàng Thung lũng Silicon, hơn ⅓ các quỹ đóng cửa khi chưa đạt được mức mục tiêu vào năm ngoái.

Căng thẳng này đang thúc đẩy nhiều nhà sáng lập cân nhắc các đề nghị mua lại sớm hơn so với những gì họ có thể làm cách đây vài năm. Theo dữ liệu của Venture Monitor, 90% thương vụ mua lại các công ty được quỹ đầu tư mạo hiểm Hoa Kỳ hậu thuẫn trong Quý 1 được thực hiện trước hoặc ngay sau khi Series B của công ty kết thúc. Con số này tăng từ mức dưới 85% số vụ mua lại vào năm 2021.

Việc mua lại các công ty ở giai đoạn Series A và B có thể là những giao dịch mua khó khăn, xảy ra khi các công ty về cơ bản đã hết quyền lực và các nhà đầu tư tranh nhau bán bớt tài sản còn lại của công ty. Bên cạnh đó, đây cũng có thể là những công ty có sức hút lành mạnh với mức giá hấp dẫn, vì những người sáng lập nhận thức thực tế hơn về khả năng xảy ra những kết quả khác nhau trong một thị trường IPO chậm chạp.

Từ khóa:

Nguồn vốn đầu tư cho các startup Đông Nam Á vẫn chưa phục hồi sau “mùa đông gọi vốn”. Tổng vốn huy động năm 2025 chỉ đạt khoảng 5,4 tỷ USD – tương đương một phần tư so với đỉnh năm 2021…

Nếu trước đây tăng trưởng người dùng là ưu tiên hàng đầu, thì nay khả năng sinh lời và mô hình kinh doanh bền vững được đặt lên trước...

Trong cơn sốt đầu tư trí tuệ nhân tạo, nhiều startup đang áp dụng chiến thuật gọi vốn nhiều tầng định giá – bán cổ phần cho nhà đầu tư dẫn dắt ở mức giá thấp, rồi nhanh chóng chào bán tiếp cho nhóm khác ở mức cao hơn nhiều…

Airbnb từng bên bờ phá sản trước khi bứt phá nhờ trực tiếp gặp người dùng. Ngược lại, Quibi – startup huy động hơn 1 tỷ USD – sụp đổ chỉ sau sáu tháng. Điểm khác biệt không chỉ nằm ở tiền bạc, mà ở mức độ thấu hiểu khách hàng...

Việc thành lập một cấu trúc công ty thống nhất mang tên EU Inc. hứa hẹn biến châu Âu trở thành nơi dễ dàng nhất thế giới để khởi nghiệp và gọi vốn…

Thông qua quan hệ đối tác Việt Nam – Nhật Bản, UNDP đóng vai trò cầu nối giữa chính sách và thị trường, giữa startup và doanh nghiệp, để đổi mới sáng tạo mang lại những tác động phát triển bền vững dài hạn...

Những startup tham gia Dự án Giải pháp Tương lai không chỉ phát triển công nghệ, mà đã trực tiếp đi vào các thách thức thực tiễn của Việt Nam, tạo ra dữ liệu, bằng chứng và tác động xã hội cụ thể...

Năm 2026, AI không còn là cuộc chơi của những lời hứa. Đó sẽ là năm các nhà đầu tư buộc công nghệ phải chứng minh giá trị, buộc startup phải chọn rõ mình giải quyết vấn đề gì – và cho ai…

Chỉ trong vòng một năm, hơn 50 cá nhân hoạt động trong lĩnh vực hạ tầng, mô hình và ứng dụng AI đã gia nhập “câu lạc bộ tỷ phú”...

AI không chỉ thay đổi cách chúng ta viết code. Nó đang viết lại cả độ tuổi bắt đầu sự nghiệp khởi nghiệp...