Kiểm soát chặt tín dụng rủi ro, nhu cầu phát hành trái phiếu quý 2 sẽ còn nóng

Lãi suất trái phiếu bất động sản có thể nhích tăng và sẽ hấp dẫn hơn so với các nhóm trái phiếu khác nhưng nhà đầu tư nên hết sức thận trọng vì thị trường bất động sản đang khá nóng...

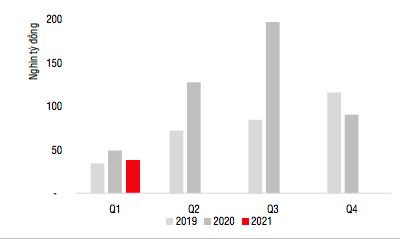

Dự báo về thị trường trái phiếu trong quý 2/2021, SSI Research cho rằng, lượng phát hành trong quý 2/2021 nhiều khả năng sẽ cao hơn do quý 1, thông thường, lượng phát hành quý 2 các năm 2019 và 2020 đều tăng 111% - 160% so với quý liền trước.

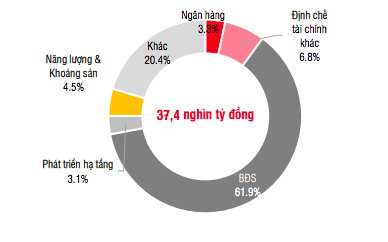

Trước đó, quý 1/2021 tổng lượng trái phiếu phát hành 37,4 nghìn tỷ đồng – giảm 23,9% so với cùng kỳ năm ngoái nguyên nhân do có Tết Nguyên đán và là giai đoạn xây dựng kế hoạch kinh doanh, kế hoạch tài chính của các doanh nghiệp.

Trong quý 2/2021, các doanh nghiệp niêm yết vốn đã tuân thủ các yêu cầu về kinh doanh có lãi và công bố thông tin nên việc chuyển từ hình thức phát hành riêng lẻ sang phát hành ra công chúng sẽ không quá khó khăn. Bởi vậy, lượng phát hành ra công chúng kỳ vọng sẽ tăng khá.

Một số doanh nghiệp cũng đã/ đang tiến hành phát hành trái phiếu quốc tế: Vingroup đã phát hành thành công 500 triệu USD trái phiếu niêm yết và giao dịch tại SGD chứng khoán Singapore vào ngày 13/4/2021, Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) dự kiến phát hành tối đa 500 triệu USD trái phiếu quốc tế chia làm 2 đợt (300 triệu USD kỳ hạn 3-5 năm và 200 triệu USD trái phiếu tăng vốn cấp 2).

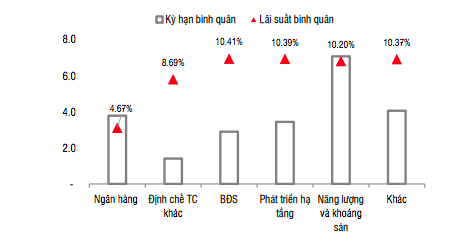

Các doanh nghiệp bất động sản vẫn là tổ chức phát hành lớn nhất và lãi suất phát hành có thể tăng lên. Tín dụng bất động sản tại cuối quý 1/2021 đạt 1,85 triệu tỷ đồng – tăng 3% so với cuối năm 2020 và cao hơn mức tăng trưởng chung của toàn ngành (2,93%).

Đại diện Ngân hàng Nhà nước cho biết sẽ kiểm soát chặt tín dụng đối với lĩnh vực tiềm ẩn rủi ro như bất động sản, chứng khoán. Bởi vậy, nhu cầu huy động vốn qua kênh trái phiếu của các doanh nghiệp bất động sản vẫn khá cao, đặc biệt là các doanh nghiệp hạn chế về tài sản đảm bảo cho các khoản vay.

“Lãi suất trái phiếu bất động sản có thể nhích tăng và sẽ hấp dẫn hơn so với các nhóm trái phiếu khác nhưng nhà đầu tư nên hết sức thận trọng vì thị trường bất động sản đang khá nóng, lượng trái phiếu không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu cũng đang tăng lên sẽ gia tăng rủi ro cho nhà đầu tư’, các chuyên gia của SSI Researh khuyến cáo.

Thị trường thứ cấp có thể có biến động nhất định vào cuối quý. SSI Researh cho rằng mặt bằng lãi suất tiền gửi sẽ vẫn ổn định trong quý 2 nhưng sẽ nhích tăng trong nửa sau của năm 2021.

Với các nhà đầu tư trái phiếu dài hạn, mức tăng từ 30-50bps của lãi suất tiền gửi có thể không ảnh hưởng đáng kể do chênh lệch lãi suất giữa đầu tư tiền gửi và trái phiếu vẫn khá cao.

Tuy nhiên, với các nhà đầu tư trái phiếu ngắn hạn (thời hạn nắm giữ kỳ vọng dưới 1 năm), lãi suất tiền gửi biến động sẽ ảnh hưởng khá mạnh đến giá trái phiếu do lãi suất chiết khấu để tính giá bán trên thị trường thứ cấp sẽ biến động theo, trái phiếu có kỳ hạn càng dài thì càng biến động lớn. Bởi vậy, các nhà đầu tư cũng cần xem xét phân bổ danh mục tài sản đầu tư, kỳ hạn đầu tư cho phù hợp.

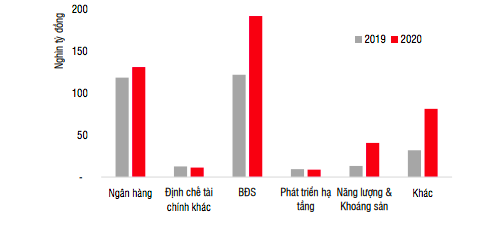

Báo cáo cũng cập nhật dữ liệu thị trường năm 2020. Cụ thể, sau báo cáo thị trường trái phiếu doanh nghiệp Việt Nam năm 2020 (phát hành ngày 03/03/2021), thông tin các đợt phát hành trái phiếu 2020 vẫn tiếp tục được HNX công bố. Có thêm 8,7 nghìn tỷ đồng trái phiếu, hầu hết là trái phiếu bất động sản, được phát hành vào những ngày cuối năm 2020 và mới công bố thông tin gần đây.

Tổng hợp lại, trong năm 2020, tổng khối lượng trái phiếu doanh nghiệp phát hành là 463,7 nghìn tỷ đồng, tăng 51,3% so với năm 2019. Các doanh nghiệp bất động sản phát hành 191,4 nghìn tỷ đồng – chiếm tỷ trọng lớn nhất (41,3%); tiếp theo là nhóm ngân hàng phát hành 130,5 nghìn tỷ đồng (28,2%); năng lượng và khoáng sản phát hành 40,6 nghìn tỷ đồng (8,8%); định chế tài chính khác phát hành 11,3 nghìn tỷ đồng (2,4%); phát triển hạ tầng phát hành 8,8 nghìn tỷ đồng (1,9%); còn lại là các doanh nghiệp khác.