Nhóm vốn hóa vừa và nhỏ suy yếu, VN30 sẽ bùng nổ dẫn sóng cuối năm

Với triển vọng lợi nhuận khó bứt phá trong 1-2 quý tới, việc điều chỉnh trên diện rộng với nhóm vốn hóa vừa và nhỏ là phù hợp. Cơ hội trong nửa cuối năm 2024 nghiêng về nhóm VN30 trong đó cổ phiếu ngân hàng chiếm tỷ trọng lớn...

Trong báo cáo chiến lược thị trường chứng khoán 6 tháng cuối năm 2024, Chứng khoán ACBS đưa ra hai kịch bản cho thị trường trong đó nhấn mạnh nhóm VN30 sẽ dẫn dắt thị trường.

Ở trong nước, tăng trưởng GDP của Việt Nam đạt 5,6%. Lãi suất vND tiếp tục duy trì ở mức thấp do đó chênh lệch lãi suất USD, VND vẫn cao và kéo dài xuyên suốt năm 2024, áp lực lên tỷ giá USDVND vẫn hiện hữu. Sự mất giá tập trung chủ yếu vào nửa đầu năm 2024 và sau đó hồi phục dần vào cuối năm. Tuy nhiên, giảm nhẹ so với năm 2023. Thij trường bất động sản vẫn trầm lắng, áp lực trả nợ trái phiếu của doanh nghiệp bất động sản vẫn lớn.

Chiến lược đầu tư ưu tiên các nhóm ngành và doanh nghiệp có lợi nhuận năm 2024 khả quan, không phụ thuộc lớn vào kỳ vọng hồi phục của nền kinh tế, tình hình tài chính lành mạnh, định giá hấp dẫn như công nghệ, bất động sản khu công nghiệp, dầu khí, hóa chất, đầu tư công.

Kịch bản Vn-Index tích lũy đi ngang trong vùng 1.150 - 1.300 điểm: Fed sẽ bắt đầu hạ lãi suất từ tháng 9. Số liệu lạm phát đều đang trên đà giảm trong khi thị trường việc làm rõ ràng đã suy yếu trong những ngày qua khiến nguy cơ suy thoái của kinh tế Mỹ trở thành mối quan tâm hàng đầu. Hiện tại Fed thậm chí được kỳ vọng có thể cắt giảm lãi suất 3 lần trong năm nay, với tổng mức cắt giảm trên 1%.

Tăng trưởng GDP Việt Nam có thể đạt trên 6,2% trong năm 2024 nhờ động lực sản xuất công nghiệp và xây dựng, xuất khẩu. Đà tăng trưởng có thể chững lại trong quý 4 trong trường hợp Mỹ và các thị trường xuất khẩu chính đối mặt với nguy cơ suy thoái kinh tế.

Áp lực tỷ giá giảm dần vào cuối năm. Lạm phát vẫn duy trì dưới 4,5%. Lãi suất huy động có thể gia tăng khi nhu cầu tín dụng tăng lên, tuy nhiên mức tăng không đáng kể. Tình trạng bán ròng của nhà đầu tư nước ngoài được cải thiện. Nhà đầu tư có thể lựa chọn doanh nghiệp có triển vọng lợi nhuận 2024-2025 vững chắc, tài chính lành mạnh, định giá phù hợp như Ngân hàng, Bất động sản KCN, Vận tải, công nghệ, bán lẻ.

Với riêng hai nhóm trụ cột gồm Ngân hàng và Bất động sản, theo ACBS, trong khi ngân hàng duy trì được đà tăng trưởng về lợi nhuận với NIM đang có xu hướng mở rộng nhờ chi phí huy động vẫn ở vùng thấp, thì ngành bất động sản đặc biệt là bất động sản dân cư vẫn chưa cho thấy sự phục hồi.

Đặc biệt, ngành bất động sản gặp khó cả về tăng trưởng lợi nhuận giảm 22% trong 6 tháng đầu năm 2024 khi thị trường bất động sản dân cư chưa hồi phục. Tuy nhiên lợi nhuận quý đã có tăng trưởng nhẹ.

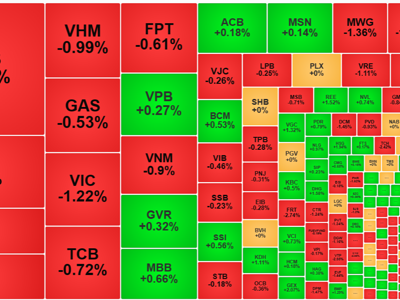

Định giá nhóm VN30 theo đánh giá của ACBS vẫn còn hấp dẫn. Nhóm cổ phiếu vốn hóa trung bình VNMID có tỷ lệ tăng giá tốt nhất từ đầu năm 19,4% trong khi VN30 tăng tương đương VN-Index 9,9% và nhóm cổ phiếu vốn hóa nhỏ chỉ tăng 4,2%. Mặc dù tăng so với đầu năm, nhưng nền định giá P/E của VN30 vẫn thấp hơn trung vị giai đoạn 2020-2024 khá nhiều trong khi đó cả VNMidcap và VnSmallcap đều đang bỏ xa mức P/E trung vị giai đoạn 2020-2024.

Vì vậy, với triển vọng lợi nhuận khó bứt phá trong 1-2 quý tới, việc điều chỉnh trên diện rộng với nhóm vốn hóa vừa và nhỏ là phù hợp. Cơ hội trong nửa cuối năm 2024 nghiêng về nhóm VN30 trong đó cổ phiếu ngân hàng chiếm tỷ trọng lớn đặc biệt trong bối cảnh Fed hạ lãi suất và dòng tiền nhà đầu tư nước ngoài có thể tham gia lại thị trường.

Trước đó, 7 tháng đầu năm khối ngoại bán ròng 2,3 tỷ USD trên thị trường chứng khoán Việt Nam. Đặc biệt lực bán tập trung mạnh ở một số mã cổ phiếu gồm VHM, VIC, VRE. Bên cạnh đó, FPT cũng là cổ phiếu bị bán ròng mạnh chủ yếu do lí do định giá đạt đỉnh nhờ mối liên hệ với câu chuyện bán dẫn/AI toàn cầu. Tuy nhiên, trong những tuần gần đây, khối ngoại bán ròng giảm và đang bắt đầu đảo chiều mua ròng. Riêng tuần giao dịch vừa qua nhóm này mua ròng 66 tỷ đồng qua khớp lệnh và mua ròng 1.000 tỷ đồng cả thỏa thuận và khớp lệnh.