Nợ xấu và lợi nhuận đạt đỉnh, vì sao cá nhân vẫn gom ròng 16.200 tỷ đồng cổ phiếu ngân hàng từ đầu năm?

Trên thị trường chứng khoán, cá nhân là bên mua ròng mạnh cổ phiếu Ngân hàng kể từ đầu năm đến nay hơn 16,2 nghìn tỷ đồng hấp thụ toàn bộ lực bán ròng của nhóm tổ chức chủ yếu là khối ngoại...

Nhà đầu tư cá nhân đã mua ròng 16.200 tỷ đồng cổ phiếu ngân hàng từ đầu năm trong khi lợi nhuận và nợ xấu của các nhà bằng đạt đỉnh trong quý 2 vừa qua.

LỢI NHUẬN VÀ NỢ XẤU ĐẠT ĐỈNH

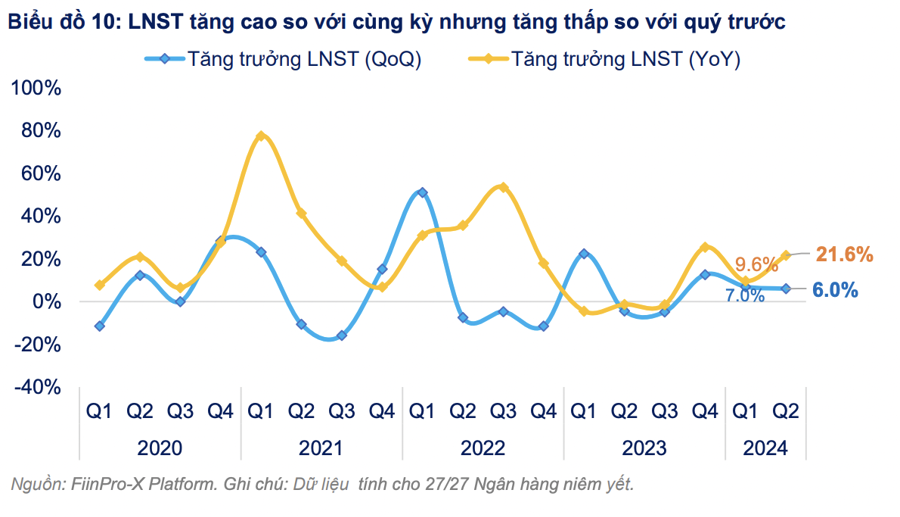

Lợi nhuận sau thuế của 27/27 Ngân hàng niêm yết đạt hơn 60.900 tỷ đồng trong quý 2/2024, đóng góp 49,5% vào tổng lợi nhuận sau thuế toàn thị trường cho cùng giai đoạn và vượt qua mức đỉnh lịch sử của quý 1/2022, con số được thống kê bởi FiinTrade.

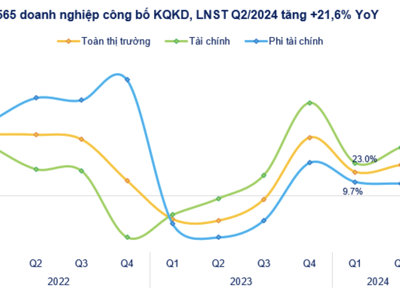

Lợi nhuận sau thuế toàn ngành tăng cao so với cùng kỳ tăng 21,6% nhưng tăng khiêm tốn so với quý gần nhất tăng 6%. Thu nhập lãi thuần tăng thấp 6% trong bối cảnh tín dụng tăng chậm và NIM duy trì ở vùng đáy giai đoạn hậu Covid-19. Thu nhập ngoài lãi tăng mạnh tăng 16,5% so với quý trước nhưng chiếm tỷ trọng nhỏ trong tổng thu nhập hoạt động khoảng 12,2%.

Tăng trưởng lợi nhuận sau thuế của ngành được dẫn dắt bởi nhóm Ngân hàng TMCP tư nhân tăng 28,2% so với cùng kỳ năm ngoái và tăng 7,6% so với quý trước trong khi nhóm Ngân hàng TMCP nhà nước tăng thấp hơn 10% theo năm và 2,9% theo quý.

Một số ngân hàng có lợi nhuận sau thuế tăng trưởng cao bao gồm BID, ACB, MBB, LPB và VPB. Ngược lại, VCB, TCB, SHB chứng kiến lợi nhuận sau thuế Q2/2024 giảm so với quý gần nhất.

Tính đến ngày 30/6/2024, tăng trưởng tín dụng ở 27 ngân hàng niêm yết đạt 6% so với cuối năm 2023, trong đó hoạt động giải ngân được đẩy mạnh trong tuần cuối tháng 6. Tín dụng giảm trở lại trong tháng 7, khiến tăng trưởng tín dụng thu hẹp còn 5,7%.

Đáng chú ý, tín dụng cho Kinh doanh bất động sản (phía cung) tăng mạnh 10,4% trong khi tăng rất thấp ở nhóm Tiêu dùng bất động sản tăng 1,2%. Thông thường, các khoản vay với nhóm Tiêu dùng bất động sản sẽ có lãi suất cao hơn và mang lại NIM tốt hơn cho ngân hàng.

Tỷ lệ NIM của 27 ngân hàng niêm yết ở mức 3,43% trong quý 2/2024, duy trì ở vùng đáy quý thứ 4 liên tiếp. Xu hướng này chịu ảnh hưởng bởi tỷ lệ NIM thu hẹp ở nhóm Ngân hàng TMCP nhà nước, giảm từ mức 2,83% trong quý 1 về 2,73% trong quý 2/2024. Ngược lại, tỷ lệ NIM cải thiện từ 3,88% lên 3,96% ở nhóm Ngân hàng TMCP tư nhân bao gồm VPB, TCB, MBB.

Tỷ lệ LDR thuần được tính bằng Tổng cho vay/Tổng huy động vẫn trong xu hướng tăng, tiệm cận vùng đỉnh cũ, cho thấy nhu cầu thanh khoản cao của hệ thống trong bối cảnh chênh lệch giữa tăng trưởng tín dụng và huy động ở mức “âm”.

Diễn biến tăng lãi suất huy động gần đây sẽ tạo áp lực nhất định lên tỷ lệ NIM của ngành, đặc biệt là ở nhóm Ngân hàng TMCP nhà nước, trong các quý tới trong bối cảnh mặt bằng lãi suất cho vay tiếp tục đi ngang do cầu tín dụng yếu và chính phủ vẫn chủ trương giữ lãi suất thấp để hỗ trợ tăng trưởng.

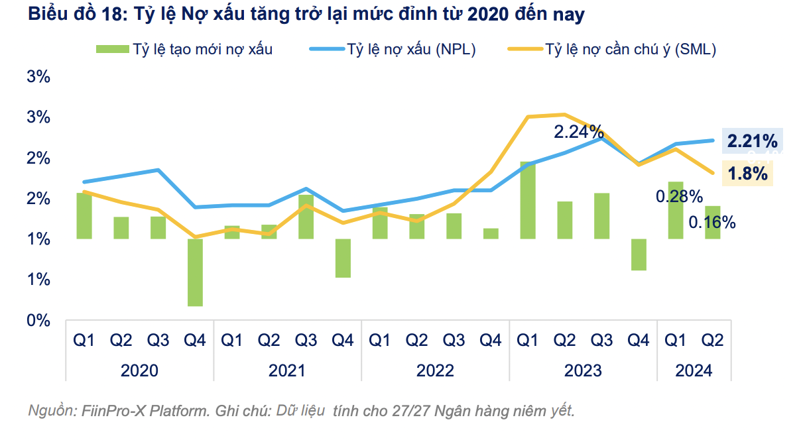

Với nợ xấu, áp lực đã tăng lên đáng kể. Tỷ lệ nợ xấu nội bảng của 27 ngân hàng niêm yết được báo cáo tại thời điểm cuối tháng 6/2024 là 2,21%, tăng trở lại vùng đỉnh lịch sử (2,24%). Tỷ lệ NPL tăng ở CTG, TCB, VPB, STB và giảm ở VCB, MBB, HDB. Nợ cần chú ý giảm mạnh 19 nghìn tỷ đồng tương đương -8,9% trong khi nợ có khả năng mất vốn tiếp tục tăng 11 nghìn tỷ đồng tương đương tăng 10,6%.

Nợ xấu tăng lên trong khi chi phí dự phòng ở mức vừa phải nhờ việc gia hạn Thông tư 02 khiến bộ đệm dự phòng tiếp tục mỏng đi, hạn chế khả năng xử lý nợ trong thời gian tới. Tỷ lệ bao phủ nợ xấu (LLCR) giảm về 81,5% trong Q2-2024, mức thấp nhất kể từ khi Covid 19 xuất hiện và cách khá xa so với mức đỉnh (143,2%) trong Q3/2022. Tỷ lệ tạo mới nợ xấu là 0,16% trong quý 2/2024, tăng quý thứ 2 liên tiếp.

CÁ NHÂN GOM RÒNG 16.200 TỶ, TRIỂN VỌNG RA SAO?

Theo đánh giá của FiinTrade, triển vọng của ngành chưa khả quan trong khi chỉ số giá ngành Ngân hàng vẫn duy trì đi ngang ở vùng đỉnh đang hạn chế dòng tiền gia tăng vào nhóm cổ phiếu này.

Mặc dù vậy, trên thị trường chứng khoán nhà đầu tư cá nhân là bên mua ròng mạnh cổ phiếu Ngân hàng kể từ đầu năm đến nay hơn 16,2 nghìn tỷ đồng – hấp thụ toàn bộ lực bán ròng của nhóm tổ chức chủ yếu là khối ngoại.

P/B của Ngân hàng dao động ổn định trong biên độ hẹp (1,4x-1,6x) gần 2 năm qua, thấp hơn đáng kể so với giai đoạn 2021-2022 (1,7x-2,7x), nhưng đây là mức định giá hợp lý cho ngành Ngân hàng, phản ánh sự quan ngại về chất lượng tài sản của hệ thống ngân hàng sau hệ lụy từ những diễn biến tiêu cực trên thị trường trái phiếu doanh nghiệp và bất động sản năm 2022.

Trong khi đó, nhìn về triển vọng kết quả kinh doanh cho phần còn lại của năm, Chứng khoán Rồng Việt kỳ vọng nhóm ngân hàng sẽ tiếp tục dẫn dắt đà tăng trưởng lợi nhuận toàn thị trường trong cuối năm nhờ nhu cầu mở rộng của nền kinh tế giúp tăng trưởng tín dụng năm 2024 có thể đạt mức mục tiêu 14%-15%.

Quy mô nợ xấu sẽ giảm nhẹ vào cuối năm khi các ngân hàng có vị thế về lợi nhuận trước dự phòng tốt hơn so với năm 2023 để tiếp tục hấp thụ và làm sạch bảng cân đối, hoạt động kinh tế phục hồi giúp giảm áp lực nợ xấu hình thành và giúp đẩy nhanh tiến độ xử lý tài sản đảm bảo của các khoản nợ xấu.

VnDirect mới đây cũng đưa ra dự báo tăng trưởng lợi nhuận ròng của toàn ngành ngân hàng trong năm 2024 sẽ đạt khoảng 23,8% so với cùng kỳ (Q1/24: 18,1%). VPB, LPB và CTG có thể sẽ là những ngân hàng có tốc độ tăng trưởng cao nhất trong ngành.

Sau một thời gian tăng giá do chính sách tiền tệ nới lỏng và môi trường lãi suất thấp, cổ phiếu ngân hàng sẽ tiếp tục phân hóa và điều chỉnh dựa trên hiệu suất kinh doanh.

Do đó, VnDirect cho rằng đây là thời điểm tốt để tiếp tục tích lũy các cổ phiếu ngân hàng một cách có chọn lọc dựa trên triển vọng tăng trưởng. Lý do gồm: Sự phục hồi rõ rệt của nền kinh tế thực vào Q2/24 làm giảm bớt những lo ngại liên quan đến chất lượng tài sản của hệ thống ngân hàng.

Ông Nguyễn Thế Minh, Giám đốc khối phân tích khách hàng cá nhân của chứng khoán Yuant cũng duy trì quan điểm tích cực về nhóm ngân hàng trong thời gian tới.

Theo vị này, áp lực tỷ giá giảm khi lãi suất Mỹ giảm, và môi trường kinh tế tổng thể ổn định hơn sẽ giảm bớt áp lực thanh khoản cho hệ thống. Ngành ngân hàng sẽ là ngành đầu tiên hưởng lợi từ sự phục hồi kinh tế. Tỷ lệ P/B của ngành ngân hàng thấp hơn so với trung bình 5 năm. Áp lực bán từ các nhà đầu tư nước ngoài đang dần giảm.

"Các nhóm cổ phiếu có thể quan tâm trong thời gian tới vẫn là ngân hàng. Nhóm ngân hàng đang gặp áp lực nợ xấu nhưng nợ xấu có dấu hiệu đạt đỉnh, tăng trưởng tín dụng quay trở lại sẽ bù đắp cho NIM gặp khó", chuyên gia phân tích của Yuanta nhấn mạnh.