Omicron có thể “dìm” VN-Index về mốc 1.423 điểm, cơ hội vàng cho “phe tiền mặt” giải ngân

Theo quán tính, chỉ số có thể tiếp tục giảm để kiểm định lại vùng hỗ trợ 1.423 điểm trước khi quay lại hướng lên vùng đỉnh cũ 1.511 điểm trong tháng cuối năm. Vì vậy, nhà đầu tư có thể chờ đợi thị trường cân bằng sau khi kiểm định lại vùng hỗ trợ 1.423 điểm và bắt đầu gia tăng tỷ trọng...

Trong báo cáo chiến lược đầu tư tháng cuối năm - tháng 12/2021, Trung tâm phân tích SSI Reseacrh cho rằng, động lực tăng ngắn hạn cho chỉ số Vn-Index khá hạn chế nếu chỉ xét trên yếu tố lợi nhuận.

VN-INDEX CÓ THỂ LÙI VỀ MỐC 1.423 ĐIỂM, CƠ HỘI VÀNG GIẢI NGÂN

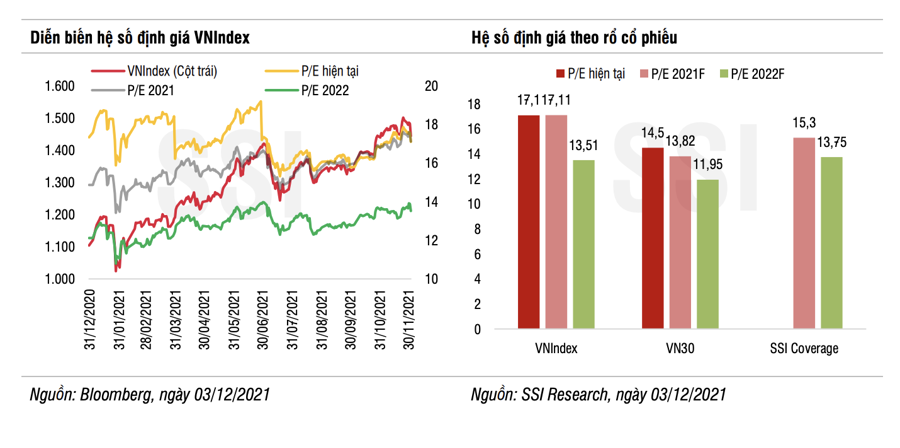

Hệ số định giá P/E hiện tại trượt 4 quý gần nhất của Vn-Index ghi nhận mức 17,1 lần ngang bằng mức P/E ước tính cho năm 2021 cho thấy triển vọng tăng trưởng lợi nhuận chung trong quý 4 đã chậm lại đáng kể so với các quý trước. Ước tính cho tăng trưởng lợi nhuận của nhóm SSI Coverage chiếm khoảng 80% vốn hóa HOSE hiện tại đang ở mức 10,9% so với cùng kỳ.

Với nhóm Ngân hàng, các mảng hoạt động chính dự báo sẽ tiếp tục có sự hồi phục tốt so với mức thấp của Quý 3/2021 do giãn cách xã hội nghiêm ngặt. Tuy nhiên, do nền tảng so sánh cao của Quý 4/2020 nên mức tăng trưởng lợi nhuận trước thuế bình quân của cả nhóm so với cùng kỳ sẽ chỉ ở mức thấp trước áp lực dự phòng vẫn còn tương đối lớn và quy mô dư nợ tái cơ cấu tăng lên. Mặc dù vậy, chủ đề tăng vốn vẫn được quan tâm và tăng trưởng lợi nhuận trước thuế so với cùng kỳ vẫn tương đối tốt ở một số mã ngân hàng riêng lẻ.

Phần còn lại của thị trường, triển vọng tăng trưởng vượt trội hơn mặt bằng chung vẫn ghi nhận đáng kể ở một số ngành được hưởng lợi từ giá hàng hóa hoặc hoạt động xuất khẩu tăng mạnh như sắt thép, đường, phân bón, hóa chất, thủy sản hay cảng biển và logistics.

Bên cạnh đó, tăng trưởng của các ngành chứng khoán và bán lẻ dự kiến cũng sẽ tích cực.

Cập nhật số liệu tháng 11 vẫn cho thấy bức tranh vĩ mô vẫn đang tạo điều kiện thuận lợi cho kênh chứng khoán với lạm phát đang được kiểm soát, tỷ giá ổn định và chính sách tiền tệ duy trì nới lỏng. Trọng tâm của tháng 12 sẽ là những thông tin chi tiết hơn về chương trình phục hồi kinh tế trong giai đoạn 2022-2023 trong bối cảnh bức tranh vĩ mô quý 4 có thể gặp nhiều thách thức.

Dòng tiền trên thị trường rất năng động, do đó nhà đầu tư có thể bám sát vào các yếu tố này để tìm kiếm cơ hội.

Cũng theo SSI Research, thì đây là giai đoạn thích hợp để tích lũy cổ phiếu trong dài hạn. P/E năm 2022 của SSI Coverage (đại diện khoảng 80% vốn hóa HOSE) hiện đang ở mức 13,75 lần là mức rất hấp dẫn. Với sự xuất hiện của biến chủng Omicron, đó là rủi ro cho thị trường trong ngắn hạn nhưng lại là cơ hội rất tốt cho thị trường trong dài hạn khi các hãng dược lớn đều khẳng định họ có thể sản xuất vắc xin mới trong vòng 3 tháng, làm giảm thiểu khả năng các đợt lock-down kéo dài trên diện rộng như trước đây.

Chỉ số Vn-Index điều chỉnh mạnh trong phiên ngày 03/12 và lùi về ngưỡng 1.443,3 điểm. Theo quán tính, chỉ số có thể tiếp tục giảm để kiểm định lại vùng hỗ trợ 1.423 điểm trước khi quay lại hướng lên vùng đỉnh cũ 1.511 điểm trong tháng cuối năm. Vì vậy, nhà đầu tư có thể chờ đợi thị trường cân bằng sau khi kiểm định lại vùng hỗ trợ 1.423 điểm và bắt đầu gia tăng tỷ trọng.

LOẠT CỔ PHIẾU TRONG TẦM NGẮM

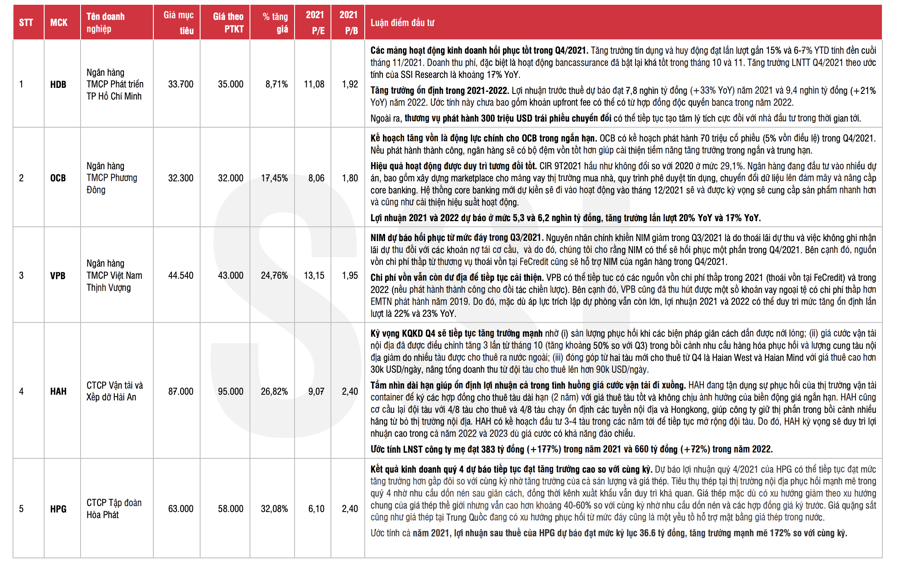

Trong tháng này, SSI Research cũng đưa ra khuyến nghị hàng loạt cổ phiếu gồm: HDB, OCB, VPB, HAH, HPG, FPT, REE, DGW, DGC, DCM, VCG, TNH.

Trong đó, với riêng HPG, SSI Research đánh giá tiềm năng tăng giá của HPG cao nhất với biên độ tăng 32% lên 63.000 đồng/cổ phiếu. Cơ sở đưa ra định giá mục tiêu là nhờ kết quả kinh doanh quý 4 dự báo tiếp tục đạt tăng trưởng cao so với cùng kỳ. Dự báo lợi nhuận quý 4/2021 của HPG có thể tiếp tục đạt mức tăng trưởng hơn gấp đôi so với cùng kỳ nhờ tăng trưởng của cả sản lượng và giá thép.

Tiêu thụ thép tại thị trường nội địa phục hồi mạnh mẽ trong quý 4 nhờ nhu cầu dồn nén sau giãn cách, đồng thời kênh xuất khẩu vẫn duy trì khả quan. Giá thép mặc dù có xu hướng giảm theo xu hướng chung của giá thép thế giới nhưng vẫn cao hơn khoảng 40-60% so với cùng kỳ nhờ nhu cầu dồn nén và các hợp đồng giá ký trước. Giá quặng sắt cũng như giá thép tại Trung Quốc đang có xu hướng phục hồi từ mức đáy cũng là một yếu tố hỗ trợ mặt bằng giá thép trong nước.

Ước tính cả năm 2021, lợi nhuận sau thuế của HPG dự báo đạt mức kỷ lục 36.6 tỷ đồng, tăng trưởng mạnh mẽ 172% so với cùng kỳ.

Tiếp theo là REE với tiềm năng tăng giá 28% lên 86.400 đồng. Công ty đặt mục tiêu tăng trưởng lợi nhuận năm 2022 khoảng 10-15% so với cùng kỳ. REE là một trong số ít công ty trong ngành điện có lợi nhuận tăng trưởng ổn định giai đoạn tới với mức tăng trưởng kép giai đoạn 2021-2025 là 12,4%.

Điểm nhấn đầu tư REE bao gồm: (1) Thoái vốn VIID ở Q4/2021; (2) Đóng góp của 3 dự án điện gió trong 2022; (3) kỳ vọng dự án M&E nhà ga T3 Tân Sơn Nhất & nhà ga sân bay Long Thành; (4) E-Town 6 kỳ vọng bắt đầu cho thuê từ 2023; (5) Ngoài ra dư địa phát triển dự án điện gió vẫn còn nhiều khi công suất mới của điện gió trên toàn quốc kỳ vọng tăng 1600MW/năm trong giai đoạn 2022-2025 và 3150MW/năm trong giai đoạn 2025 - 2045 theo dự thảo Quy hoạch Điện 8.