Phát triển kênh bancassurance: Làm gì để lượng đi cùng chất?

Mặc dù sinh sau đẻ muộn, nhưng đến nay phân phối bảo hiểm qua ngân hàng (bancassurance) đã phát triển nhanh chóng và được các doanh nghiệp bảo hiểm, nhất là bảo hiểm nhân thọ, xác định là một trong hai kênh phân phối chủ lực cùng với kênh đại lý bảo hiểm.

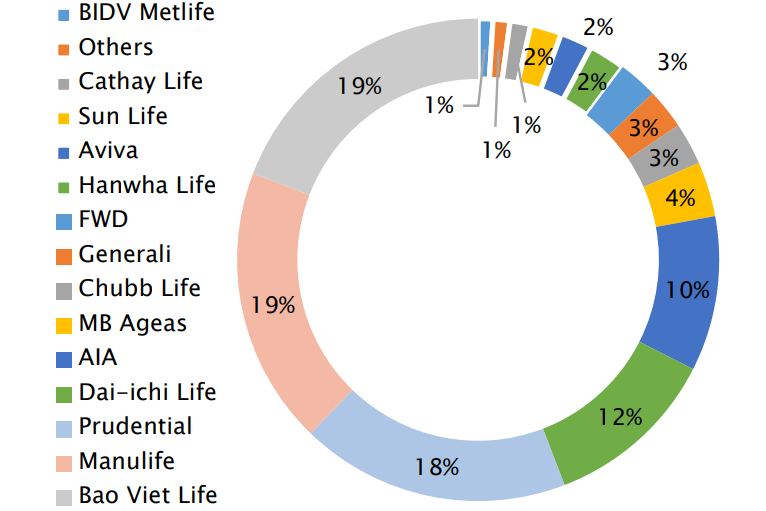

Theo Cục Quản lý giám sát bảo hiểm, Bộ Tài chính, tính đến ngày 31/12/2021, 16/18 doanh nghiệp bảo hiểm nhân thọ đã ký 61 hợp đồng bancassurance với các ngân hàng. Trong đó, 40 hợp đồng có thỏa thuận phân phối độc quyền (66%); 21 hợp đồng không có thỏa thuận phân phối độc quyền (34%).

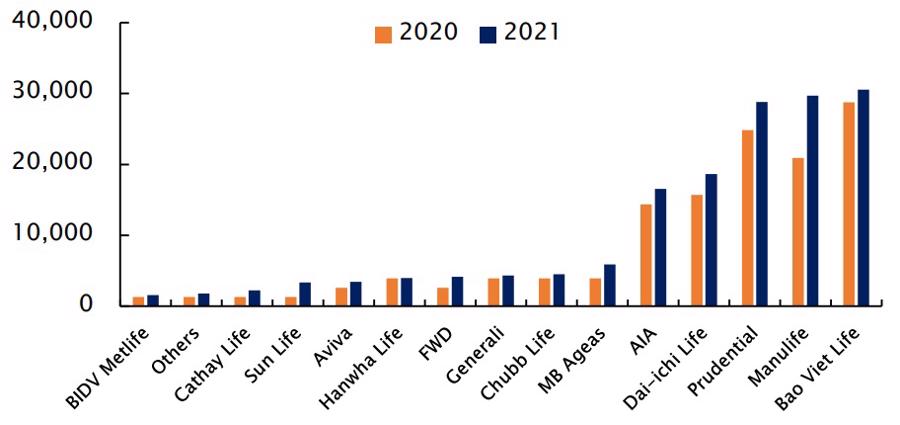

Trong lĩnh vực bảo hiểm nhân thọ, doanh thu phí bancassurance tăng trưởng ở mức cao (trung bình 55%), đạt gần 37.000 tỷ đồng vào năm 2021, chiếm tỷ trọng 23% tổng doanh thu phí bảo hiểm khai thác qua tất cả các kênh phân phối.

Nếu tính riêng doanh thu phí bảo hiểm khai thác mới của các doanh nghiệp bảo hiểm nhân thọ qua kênh ngân hàng thì năm 2021, mức tăng trưởng đạt gần 58% so với năm 2020, chiếm 41,4% doanh thu phí bảo hiểm khai thác mới của các doanh nghiệp bảo hiểm nhân thọ, góp phần đáng kể vào việc duy trì tốc độ tăng trưởng cao và ổn định của lĩnh vực bảo hiểm nhân thọ trong vài năm trở lại đây (khoảng 20%).

Đối với lĩnh vực bảo hiểm phi nhân thọ, giai đoạn 2019 - 2021, tỷ trọng doanh thu phí bancassurance đạt khoảng 7% tổng doanh thu phí bảo hiểm phi nhân thọ, tốc độ tăng trưởng ổn định.

Những con số kể trên là rất ấn tượng. Mối quan hệ cộng sinh ngân hàng – bảo hiểm giúp các doanh nghiệp bảo hiểm tận dụng được mạng lưới rộng khắp của hệ thống ngân hàng. Từ đó, người dân ở nhiều vùng nông thôn và vùng sâu vùng xa cũng tiếp cận được bảo hiểm. Tỷ lệ thâm nhập bảo hiểm theo đó tăng từ 1,4% từ năm 2014 lên 3% vào năm 2020, theo Cục Quản lý giám sát bảo hiểm.

Ở chiều ngược lại, ngân hàng có thêm nguồn thu nhập từ phí đáng kể.

Tuy nhiên, do phát triển nóng trong thời gian qua, nên kênh phân phối bancassurance cũng bộc lộ nhiều bất cập. Chính vì vậy, cần nhiều giải pháp để lượng và chất song hành với nhau, đảm bảo kênh bancassurance phát triển bền vững, đóng góp vào mục tiêu an sinh xã hội.

RỦI RO NĂNG LỰC VÀ ĐẠO ĐỨC CỦA TƯ VẤN VIÊN

Tại diễn đàn “Bancassurance: Tiềm năng và thách thức” do Thời báo Tài chính Việt Nam tổ chức mới đây, Tiến sỹ Cấn Văn Lực, Thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ quốc gia, đã chỉ ra 4 bất cập chính của kênh bancassurance hiện nay.

Đầu tiên phải kể tới chất lượng tư vấn bảo hiểm qua kênh ngân hàng còn kém.

Đặc thù của bancassurance là khách hàng mua bảo hiểm thường sử dụng dịch vụ của ngân hàng nên cũng hay bị ảnh hưởng bởi uy tín hoặc chịu áp lực từ ngân hàng trong việc mua bảo hiểm. Việc bán bảo hiểm của nhân viên ngân hàng cũng mang tính kiêm nghiệm. Cho nên, tính chuyên nghiệp, sự tập trung bán bảo hiểm không cao. Áp lực với chỉ tiêu bán hàng cũng có thể khiến nhân viên tư vấn những sản phẩm bảo hiểm không thực sự phù hợp với nhu cầu của khách hàng. Công tác chăm sóc khách hàng sau bán hàng cũng thường hạn chế. Bên cạnh đó, do tính chất vô hình và phức tạp của sản phẩm bảo hiểm nên nhiều trường hợp không hiểu rõ rủi ro và lợi ích của sản phẩm bảo hiểm để tư vấn cho khách hàng.

Tình trạng nhân viên ngân hàng tư vấn các gói bảo hiểm không phù hợp với khách hàng, gây hiểu nhầm về sản phẩm xảy ra phổ biến.

Ngoài rủi ro về chuyên môn, thời gian vừa qua, dư luận cũng bức xúc về vấn đề đạo đức nghề nghiệp của nhiều nhân viên ngân hàng. Ở nhiều nơi xảy ra hiện tượng gượng ép, xung đột lợi ích và tính hiệu quả khi tổ chức tín dụng phân phối sản phẩm bảo hiểm…

Bà Phạm Thu Phương, Phó Cục trưởng Cục Quản lý, giám sát bảo hiểm, thừa nhận rằng tình trạng nhân viên ngân hàng tư vấn không đầy đủ, khiến khách hàng hiểu nhầm về sản phẩm xảy ra phổ biến nhất ở sản phẩm bảo hiểm liên kết đầu tư.

“Một số nhân viên tín dụng “gợi ý” khách hàng tham gia hợp đồng bảo hiểm nhân thọ khi có nhu cầu vay vốn ngân hàng. Tuy nhiên, có sự biến tướng của “gợi ý”, làm mất đi tính tự nguyện tham gia hợp đồng của khách hàng. Một số ngân hàng sau khi chấm dứt hợp đồng thỏa thuận với doanh nghiệp bảo hiểm để ký kết thỏa thuận với doanh nghiệp bảo hiểm mới thì nhân viên ngân hàng cũng tư vấn khách hàng chấm dứt hợp đồng với doanh nghiệp bảo hiểm cũ để tham gia doanh nghiệp bảo hiểm mới, gây thiệt hại đến quyền lợi khách hàng...”, bà Phạm Thu Phương nói.

Bên cạnh đó, Tiến sỹ Cấn Văn Lực lưu ý thêm rủi ro lan truyền (có tính hệ thống) đối với kênh bancassurance do thị trường tài chính có tính liên thông cao.

Khi rủi ro xảy ra tại một công ty bảo hiểm thì hiệu ứng domino có thể gây tác động đến ngân hàng thương mại với tư cách là đại lý, hay đối tác hay cổ đông chiến lược, công ty mẹ và ngược lại.

CẦN ĐỒNG BỘ GIỮA CÁC LUẬT CHUYÊN NGÀNH

Để khắc phục những bất cập lớn nêu trên, bà Phạm Thu Phương cho biết Luật Kinh doanh bảo hiểm sửa đổi có hiệu lực từ 1/1/2023 đã có những quy định riêng đối với kênh bancassurance. Theo đó, tăng cường trách nhiệm của các đại lý là tổ chức, trong đó có tổ chức tín dụng trong tư vấn chào bán giới thiệu sản phẩm cho khách hàng.

“Chúng tôi đang nỗ lực xây dựng dự thảo các thông tư, nghị định để trình các cấp có thẩm quyền ban hành. Các đại lý tổ chức phải bố trí được nguồn lực tương xứng với yêu cầu của hoạt động tư vấn, chào bán bảo hiểm. Các văn bản dưới luật sẽ bổ sung quy định về tài liệu minh họa bán hàng. Các tài liệu minh họa này do doanh nghiệp bảo hiểm phát hành và quản lý. Các đại lý không được tự ý thay đổi nội dung trong tài liệu minh họa bán hàng. Tài liệu minh họa bán hàng này phải miêu tả một cách đầy đủ, chính xác tất cả điều kiện, điều khoản bảo hiểm, loại trừ bảo hiểm, trách nhiệm bảo hiểm rồi những giá trị hoàn lại của sản phẩm…”, lãnh đạo Cục Quản lý giám sát bảo hiểm nói.

Trong đó đặc biệt nhấn mạnh đến việc tư vấn viên không được hứa hẹn các khoản lợi nhuận không chắc chắn hoặc trình bày thông tin sai lệch về sản phẩm. Không được tạo ra những ấn tượng giả nhằm thu hút khách hàng, cạnh tranh không lành mạnh.

Cũng liên quan đến hành lang pháp lý, các chuyên gia cho rằng bên cạnh Luật Kinh doanh bảo hiểm sửa đổi, tới đây, các cơ quan chức năng nên bổ sung quy định về bancassurance trong Luật Các tổ chức tín dụng sửa đổi. Có như vậy mới đảm bảo tính đồng bộ, thống nhất của pháp luật.

Bên cạnh những giải pháp nêu trên, Tiến sỹ Cấn Văn Lực bổ sung: “Cần có quy định cho phép cơ chế chia sẻ thông tin, dữ liệu, công nhận kết quả thẩm định, e-KYC, cũng như qui định về bảo mật, bảo vệ thông tin, dữ liệu khách hàng với kênh banca”.

Việt Nam đang thiếu một chương trình giáo dục tài chính toàn diện, thống nhất để nâng cao dân trí tài chính!

Các chuyên gia nhấn mạnh cần chuẩn hóa hoạt động hợp tác giữa công ty bảo hiểm và ngân hàng, ở cả khâu bán hàng và các dịch vụ sau bán hàng.

Một yếu tố cũng rất quan trọng để phát triển thị trường bảo hiểm nói chung và kênh bancassurance nói riêng, là dân trí tài chính. Các chuyên gia nhấn mạnh Việt Nam cần thực hiện chương trình giáo dục tài chính quốc gia một cách thống nhất. Hiện nay, việc giáo dục tài chính đang manh mún, mỗi nơi làm một kiểu.

“Chúng ta rất cần một chương trình giáo dục tài chính toàn diện thống nhất, xuyên suốt đến năm 2030. Đây là điều mà Việt Nam chúng ta làm chưa tốt trong hai năm vừa qua. Làm được như vậy thì mới thực hiện được chiến lược tài chính mà Chính phủ đã ban hành tháng 3 vừa qua, trong đó có phát triển thị trường bảo hiểm”, Tiến sỹ Cấn Văn Lực chia sẻ.

Từ phía doanh nghiệp bảo hiểm, ông Mark Chapman, Giám đốc Điều hành Kênh phân phối thông qua đối tác tại Manulife, cho biết hầu hết các mô hình hợp tác giữa công ty bảo hiểm và ngân hàng hiện nay thường được quy về 2 dạng: không độc quyền (trong đó ngân hàng có thể chọn phân phối sản phẩm của một hoặc nhiều công ty bảo hiểm) hoặc độc quyền (trong đó ngân hàng chỉ phân phối sản phẩm của một công ty bảo hiểm).

Phần lớn, các ngân hàng chọn mô hình hợp tác độc quyền vì nó cho phép hai bên cùng xây dựng một chiến lược chung dài hạn để cùng nhau phát triển vì lợi ích tốt nhất của khách hàng, đồng thời cho phép tích hợp công nghệ tốt hơn và cam kết sâu hơn trong việc đầu tư vào công nghệ và đổi mới.

Cách tiếp cận này được gọi là tư vấn tài chính “đa bảo hiểm” hoặc tư vấn tài chính “độc lập”. Cách tiếp cận này sẽ cần tập trung nhiều hơn đến việc đào tạo chuyên viên tư vấn và cần xác định được cách chuyên viên tương tác với khách hàng cũng như việc chuyên viên đó có am hiểu giải pháp tài chính để đáp ứng nhu cầu của khách hàng hay không.