Quỹ ngoại KKR đăng ký bán hết 7,09% vốn tại Masan Meatlife

Giao dịch sẽ được thực hiện theo phương thức thoả thuận, dự kiến từ ngày 11/10/2021 đến ngày 9/11/2021, nhằm thực hiện kế hoạch kinh doanh.

Sở Giao dịch Chứng khoán Hà Nội (HNX) vừa thông báo VN Consumer Meat II PTE. LTD đăng ký bán 7,09% vốn tại Công ty cổ phần Masan Meatlife (mã MML-UpCoM).

Theo đó, VN Consumer Meat II PTE. LTD đăng ký bán hết 23.161.294 CP MML, toàn chiếm 7,09% vốn điều lệ. Giao dịch sẽ được thực hiện theo phương thức thoả thuận, dự kiến từ ngày 11/10/2021 đến ngày 9/11/2021, nhằm thực hiện kế hoạch kinh doanh.

Theo báo cáo tài chính thường niên 2020, tháng 4/2017, quỹ đầu tư toàn cầu KKR đầu tư 150 triệu USD vào Masan Nutri-Science, tiền thân của Masan MEATLife để sở hữu 7,5% cổ phần; còn ông Neal Leroux Kok gia nhập KKR vào năm 2014 và là thành viên của nhóm quỹ đầu tư tư nhân của KKR.

Cũng theo báo cáo thường niên 2020, cơ cấu cổ đông của MML tại ngày 31/12/2020 gồm: Masan Group nắm giữ 257.248.169 cp, chiếm 78,74%; Công ty TNHH Tầm nhìn Masan nắm giữ 29.794.265 cp, chiếm 9,12% và VN Consumer Meat II Pte. Ltd. nắm giữ 23.161.294 cp, chiếm 7,09%.

Mới đây, MML thông qua kế hoạch tái cấu trúc công ty. Theo đó, công ty sẽ được tái cấu trúc để tách biệt các mảng kinh doanh độc lập, bao gồm khả năng tách mảng kinh doanh thức ăn chăn nuôi, cho phép công ty chuyển đổi thành nền tảng kinh doanh chỉ tập trung vào thịt có thương hiệu.

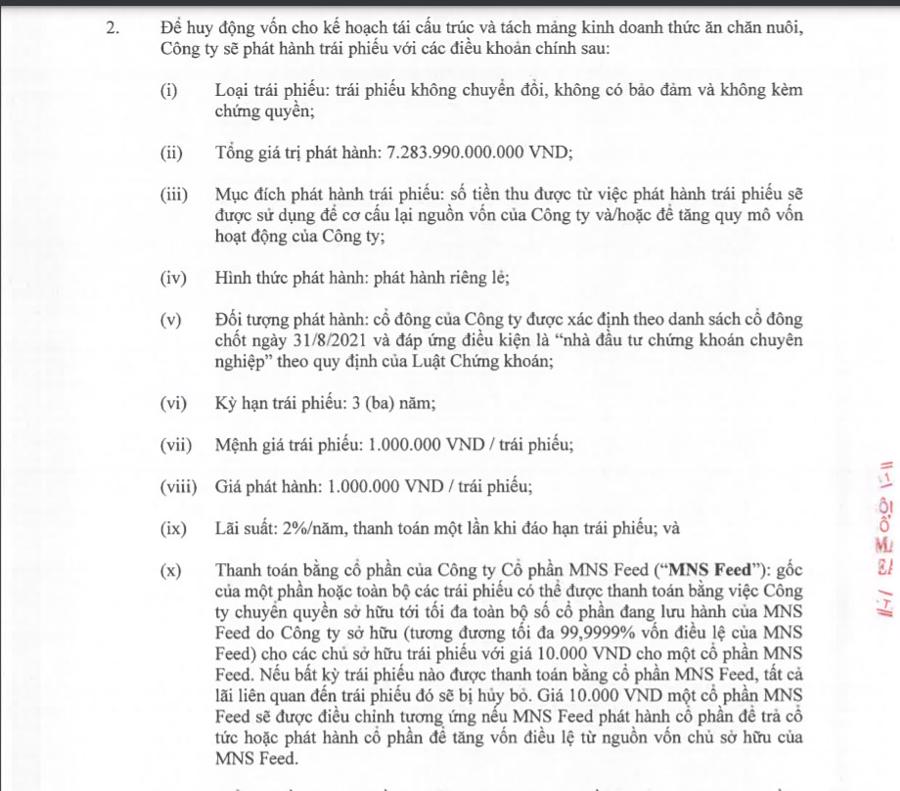

Để huy động cho kế hoạch này, công ty lên kế hoạch phát hành trái phiếu riêng lẻ với tổng giá trị gần 7.284 tỷ đồng. Đối tượng phát hành là các cổ đông công ty (chốt quyền ngày 31/8/2021) và đáp ứng điều kiện là nhà đầu tư chứng khoán chuyên nghiệp.

Mục đích của việc phát hành là để cơ cấu lại nguồn vốn của công ty và/hoặc để tăng quy mô vốn hoạt động của công ty. Thời gian sử dụng vốn dự kiến là quý 3 hoặc quý 4/2021. Lãi suất trái phiếu là 2%/năm, kỳ hạn 36 tháng kể từ ngày phát hành. Đây là trái phiếu 3 không gồm: không chuyển đổi, không kèm chứng quyền và không có bảo đảm.

Cũng theo MML, MML sẽ thanh toán trái phiếu bằng cổ phần MNS Feed – đây chính là công ty con phụ trách toàn bộ mảng kinh doanh thức ăn chăn nuôi. MML có thể chuyển quyền sở hữu tối đa toàn bộ số cổ phần đang lưu hành của MNS Feed do công ty sở hữu (tương đương 99,99%) cho trái chủ, tất cả lãi liên quan đến trái phiếu sẽ bị hủy bỏ. Mức giá chuyển đổi là 10.000 đồng/cp MNS Feed, sẽ được điều chỉnh tương ứng khi công ty này phát hành cổ phần để trả cổ tức hoặc phát hành cổ phần tăng vốn.

Theo báo cáo tài chính bán niên 2021 đã soát xét, doanh thu thuần của MMl đạt 10.231,85 tỷ đồng, tăng 42% so với cùng kỳ do ngành thức ăn chắc nuôi trăng trưởng 2.219 tỷ đồng và ngành thịt cùng ngành thức ăn chăn nuôi đóng góp thêm 383 tỷ so với cùng kỳ. Thêm vào đó, doanh thu hoạt động tài chính tăng 46% so với cùng kỳ do tăng thu nhập lãi tiền gửi ngân hàng và lãi cho vay. Kết quả lợi nhuận sau thuế đạt 288,32 tỷ đồng, tăng 239% so với cùng kỳ (85,07 tỷ đồng).

Trên thị trường, kết thúc phiên giao dịch 8/10, giá cổ phiếu MML tăng 1,59% lên 96.000 đồng/cp với 53.137 cp được giao dịch và tạm tính mức giá này, VN Consumer Meat II PTE. LTD có thể thu về hơn 2.223 tỷ đồng.