Sẵn sàng cho đợt nâng lãi suất của Fed tháng 3, thị trường còn động lực vượt đỉnh?

Thị trường kỳ vọng Fed có thể nâng lãi suất điều hành ít nhất 125 điểm cơ bản vào năm 2022, bắt đầu từ tháng 3/2022. Đây là điểm nhà đầu tư cần lưu ý trong thời gian tới...

VnDirect vừa công bố báo cáo chiến lược thị trường chứng khoán tháng 3/2022, trong báo cáo này, công ty chứng khoán đề cập về xung đột Nga - Ukraine và sự kiện Fed tăng lãi suất lần đầu tiên và những tác động đến chứng khoán Việt Nam.

CỔ PHIẾU NÀO THƯỜNG TÍCH CỰC SAU KHI FED TĂNG LÃI SUẤT?

Cụ thể, theo VnDirect, đối với chiến sự ở Ukraine, thị trường chứng khoán Việt Nam, cùng với thị trường chứng khoán ASEAN dường như ít chịu ảnh hưởng trong những thời điểm xảy ra chiến sự và xung đột địa chính trị. Tác động tiêu cực đến giá cổ phiếu khi bắt đầu khủng hoảng, nhưng không ảnh hưởng đáng kể đến thị trường chứng khoán về lâu dài. Do đó, bất kỳ sự điều chỉnh nào cũng có thể tạo ra cơ hội tích lũy cổ phiếu tốt.

Về tiền tệ, chỉ số đồng đô la Mỹ chủ yếu giảm trong thời kỳ khủng hoảng, điều này có nghĩa là các đồng tiền khác có xu hướng tăng giá. Dựa trên tình trạng nhập siêu và dự trữ ngoại hối vững chắc, Đồng Việt Nam (VND) có thể mạnh lên trong ngắn hạn.

Đối với sự kiện Feb bắt đầu thắt chặt chính sách tiền tệ, theo khảo sát của CME Group, thị trường kỳ vọng FED có thể nâng lãi suất điều hành ít nhất 125 điểm cơ bản vào năm 2022, từ tháng 3/2022.

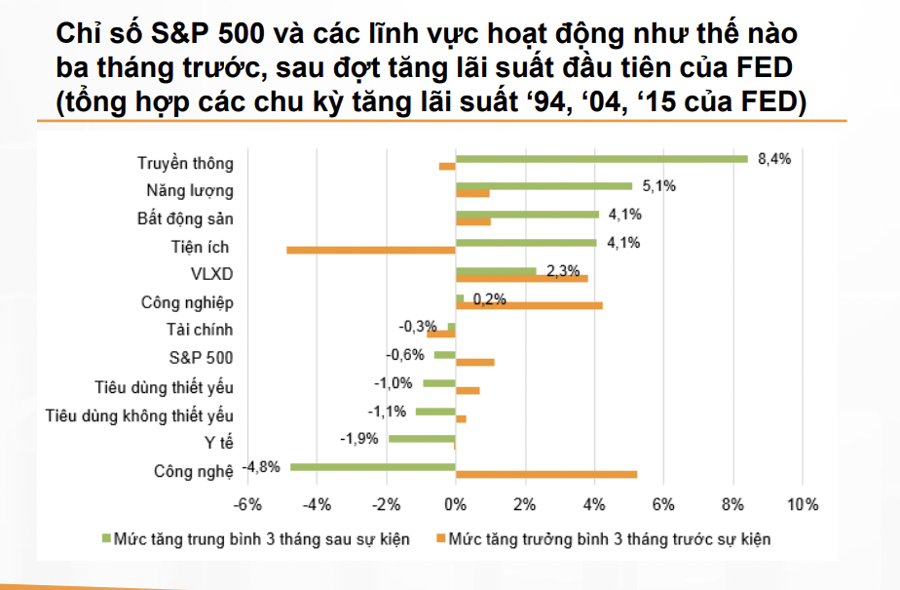

Thống kê lịch sử, cho thấy, thị trường chứng khoán Mỹ (đại diện bởi chỉ số S&P 500) vẫn tăng trưởng trong phần lớn các chu kỳ tăng lãi suất của FED, với lợi tức trung bình hàng năm khoảng 4,4%.

Các ngành thường có diễn biến tích cực sau đợt tăng lãi suất đầu tiên của FED bao gồm Truyền thông, Năng lượng, Bất động sản, Tiện ích và Vật liệu. Ngược lại, các ngành Hàng tiêu dùng thiết yếu, Hàng tiêu dùng không thiết yếu, Chăm sóc sức khỏe và Công nghệ hoạt động kém hơn so với thị trường chung trong ba tháng sau đợt tăng lãi suất đầu tiên của FED.

Vốn đầu tư gián tiếp nước ngoài (FII) có thể tiếp tục bị hút ròng trong nửa đầu năm 2022 do ảnh hưởng của “taper tantrum”. Tuy nhiên, khối ngoại liên tục bán ròng trên thị trường chứng khoán Việt Nam trong 2 năm trở lại đây nên tác động của việc khối ngoại bán ròng sẽ ở mức vừa phải do thị trường đã có sự chuẩn bị từ trước.

Ngoài ra, thị trường chứng khoán của Việt Nam vẫn được hỗ trợ bởi (1) Chính phủ thực hiện chính sách tài khóa và chính sách tiền tệ nới lỏng để hỗ trợ sự phục hồi kinh tế và (2) đầu tư trực tiếp nước ngoài mạnh mẽ vì Việt Nam vẫn là lựa chọn hàng đầu đối với nhiều nhà sản xuất trên thế giới khi theo đuổi chiến lược Trung Quốc+1; (3) dòng vốn trong nước đổ mạnh vào thị trường chứng khoán.

Do đó, việc Fed thắt chặt chính sách tiền tệ khó có thể gây ra sự điều chỉnh "đáng kể" trên thị trường chứng khoán Việt Nam vào năm 2022.

VN-INDEX SẼ LOANH QUANH DƯỚI 1.560 ĐIỂM

Kể từ Quý 2/2022, Việt Nam mở cửa hoàn toàn với du lịch quốc tế. VnDirect đánh giá, đây sẽ trở thành động lực cho sự phục hồi mạnh mẽ hơn của ngành Dịch vụ nói riêng và tổng thể nền kinh tế nói chung. Ngành Du lịch Việt Nam đặt mục tiêu đón 65 triệu khách du lịch vào năm 2022, trong đó du khách quốc tế là 5 triệu (từ mức gần bằng 0 trong năm 2021) và du khách nội địa là 60 triệu (+50% so với cùng kỳ). Theo Tổng cục Du lịch, tổng nguồn thu từ du khách năm 2022 ước tính đạt 400.000 tỷ đồng (+122,2% so với cùng kỳ).

Trong năm 2022, công ty chứng khoán này kỳ vọng tăng trưởng EPS của các công ty niêm yết trên HOSE sẽ tiếp tục duy trì ở mức cao 23% so với cùng kỳ. Một số ngành dự kiến có sự cải thiện mạnh mẽ về tăng trưởng lợi nhuận, bao gồm Hàng hóa công nghiệp và Dịch vụ, Bán lẻ và Bất động sản trong khi tăng trưởng lợi nhuận của Dầu khí, Tiện ích công cộng và Công nghệ vẫn duy trì ở mức cao.

Đối với năm 2023, tăng trưởng EPS của các công ty niêm yết trên HoSE là 19% so với cùng kỳ.

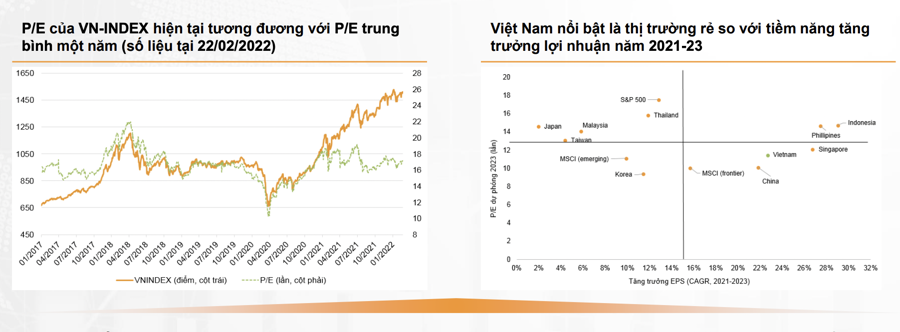

Tại thời điểm 22/02/2022, theo dữ liệu của Bloomberg, VN-Index đang giao dịch ở mức P/E 12 tháng (TTM P/E) là 17,1 lần, tương đương với P/E trung bình một năm là 17,2 lần. VnDirect duy trì mức tăng trưởng lợi nhuận năm tài chính 2022/23 ở mức 23%/19% nhờ sự phục hồi mạnh mẽ của các lĩnh vực định hướng xuất khẩu và sự phục hồi trở lại của dầu khí và bất động sản.

Do đó, định giá thị trường vẫn ở mức hấp dẫn với P/E dự phóng 2022 và 2023 lần lượt được ước tính là 13,9 lần và 11,8 lần (thấp hơn P/E trung bình 3 năm gần nhất là 16,2 lần).

VnDirect kỳ vọng rằng VN-Index có thể giao dịch trong khoảng 1.460-1.560 điểm trong tháng 3/2022. Thị trường chứng khoán điều chỉnh là cơ hội để nhà đầu tư gia tăng tỷ trọng cổ phiếu cho mục tiêu nắm giữ trung hạn trong vòng 3-12 tháng tới. Các yếu tố xúc tác tăng trưởng bao gồm sự phục hồi mạnh mẽ hơn của hàng không và du lịch, và tốc độ tăng trưởng cao hơn kỳ vọng trong Quý 1/2022 của các công ty niêm yết.