SGI Capital: Sau biến động ngắn hạn, chứng khoán vẫn đi lên nhờ tăng trưởng của doanh nghiệp

Thế giới luôn biến động, thị trường sẽ luôn có nhiều mối lo thường trực, nhưng thị trường chứng khoán sau những biến động ngắn hạn vẫn đi lên nhờ động lực tăng trưởng của các các doanh nghiệp niêm yết...

Trong báo cáo cập nhật thị trường tháng 4 vừa công bố, Quỹ đầu tư SGI Capital cho rằng, diễn biến của thị trường trong tháng 3/2022 đang cho thấy thị trường chứng khoán toàn cầu đã tạo đáy vững vàng, ổn định trở lại, giá dầu cũng đã giảm hơn 20% từ đỉnh, và nhiều cổ phiếu tại thị trường chứng khoán Việt Nam đã vượt đỉnh cũ.

RỦI RO TỪ XUNG ĐỘT ĐỊA CHÍNH TRỊ ĐÃ NHẠT

Đã có sự phai nhạt dần của rủi ro và tác động từ xung đột địa chính trị lên thị trường tài sản như: S&P 500 đã tạo đáy vào ngày chiến sự nổ ra và sau đó retest hai lần trước khi đi lên vững chắc.

Châu Âu, nơi chịu ảnh hưởng trực tiếp của cuộc xung đột đã hồi phục về mức trước khi xảy ra. Dầu Brent cũng đã giảm dần tiến về mốc trước chiến sự xảy ra sau khi Mỹ quyết định bán dầu từ kho dự trữ chiến lược và Trung Quốc tiến hành lockdown ở một loạt các thành phố lớn. Giá lúa mỳ sau khi tăng 50% khi chiến sự xảy ra, đang giảm dần về chân sóng.

Tại thị trường chứng khoán Việt Nam, sau vụ việc Bộ Công an khởi tố vụ án thao túng thị trường chứng khoán, ngày 30/3/2022, Phó Thủ tướng đã yêu cầu xử lý nghiêm các vụ việc, vi phạm trên thị trường chứng khoán. Bộ Tài chính được yêu cầu theo dõi và xử lý sớm, dứt điểm, có hiệu quả các vấn đề bất cập, tồn tại trong lĩnh vực chứng khoán như hệ thống giao dịch chứng khoán, việc công bố thông tin của các công ty đại chúng và doanh nghiệp niêm yết, chất lượng báo cáo kiểm toán doanh nghiệp,

Với làn sóng nhà đầu tư mới tăng kỷ lục trong hai năm vừa qua, những biện pháp quyết liệt trên sẽ có tác động tích cực ở những khía cạnh: Giúp thị trường chứng khoán minh bạch và an toàn hơn, tạo dựng lòng tin dài hạn từ nhà đầu tư trong và ngoài nước.

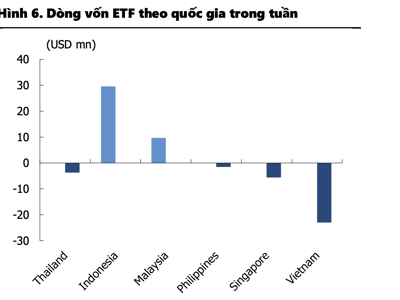

Giảm thiểu rủi ro của việc tiền nhà đầu tư ít kinh nghiệm bị cuốn vào việc phát hành của những doanh nghiệp ít minh bạch. Lưu ý rằng trong ba quý vừa qua, các tổ chức niêm yết phát hành cổ phiếu cho cổ đông hiện hữu gần 64 nghìn tỷ, chủ yếu là các doanh nghiệp ngoài VN30. Áp lực này cùng với nhà đầu tư nước ngoài bán ròng gần 37 nghìn tỷ đã khiến Vn-Index gần như đi ngang trong biên 1.420 điểm – 1.520 điểm trong ba quý vừa qua.

Giảm thiểu rủi ro cho nhà đầu tư tại kênh trái phiếu. Trong năm 2021, theo thống kê của FiinGroup, có hơn 650 nghìn tỷ giá trị trái phiếu doanh nghiệp được bán ra thị trường, với khoảng 50% số này là trái phiếu không có tài sản bảo đảm và trong số đó có những doanh nghiệp có tình trạng tài chính rủi ro cao.

BA YẾU TỐ TÁC ĐỘNG MẠNH ĐẾN CHỨNG KHOÁN VIỆT

Trong những tháng tiếp theo, Quỹ đầu tư này cho rằng, sẽ có ba yếu tố cốt yếu sau sẽ tác động mạnh hơn đến thị trường chứng khoán Việt Nam, xếp theo thứ tự tác động lớn dần.

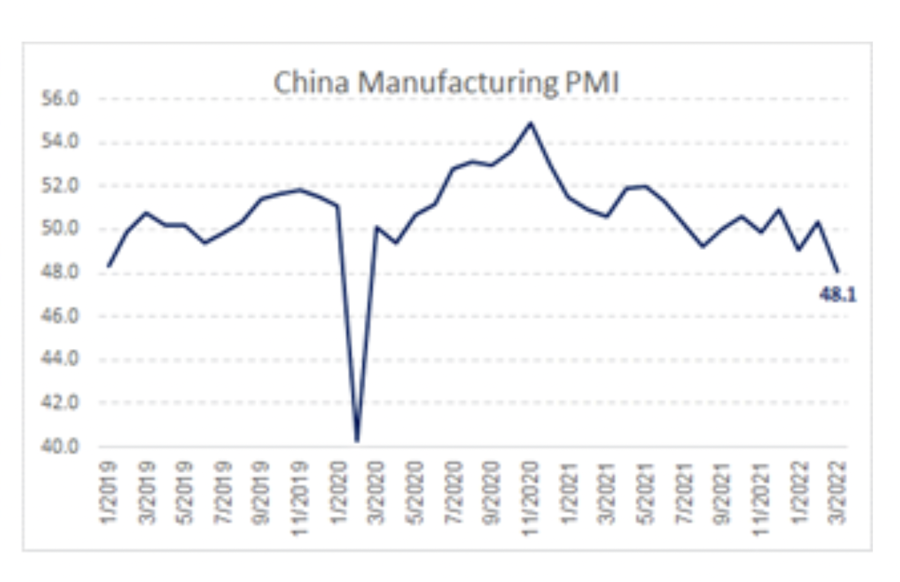

Thứ nhất, Trung Quốc tăng trưởng chậm lại do kiên trì chính sách zero-Covid. Các dữ liệu về hoạt động kinh tế của Trung Quốc đã ngay lập tức phản ánh tác động tiêu cực trên. Nếu kéo dài, những tác động này sẽ tác động tiêu cực tới kinh tế thế giới nói chung, và Việt Nam nói riêng trong bối cảnh tồn kho trung bình của doanh nghiệp chỉ quanh khoảng hai tháng. Chuỗi cung ứng hàng hóa thế giới có thể bị đứt gãy trầm trọng hơn mà chính sách tiền tệ và chính sách tài khóa không thể giải quyết.

Thứ hai, tác động từ chính sách FED lên thị trường tài sản. Với tỷ lệ thất nghiệp tháng ba ở mức 3,6% và lương theo giờ tăng 5,6%, thị trường nhận định rằng tỷ lệ lạm phát cao trên nền toàn dụng lao động sẽ là tâm điểm của FED và FED sẽ nâng lãi suất tương đương 8 lần với mỗi lần 0,25%.

Việc nhìn trước lãi suất ngắn hạn sẽ gia tốc trong thời gian ngắn đang tạo ra một trong những hiện tượng hiếm khi xảy ra là đường cong lợi suất của một số cặp trái phiếu được giới đầu tư hay quan sát (2 năm/ 10 năm, hoặc 5 năm/ 30 năm) bị đảo ngược (Inversion). Trong điều kiện bình thường, sự đảo ngược này thường là chỉ báo cho sự suy thoái kinh tế sau đó từ 12 tháng – 18 tháng.

Lí do đằng sau của hiện tượng này thường là ở cuối chu kỳ kinh tế khi đầu tư CAPEX của doanh nghiệp đạt mức cao, trong khi FED thắt chặt khiến thanh khoản của thị trường tài chính suy giảm và dẫn tới khan hiếm vốn ngắn hạn.

Lúc này, doanh nghiệp có xu hướng chấp nhận lãi suất ngắn hạn cao bất thường để có vốn cho các mục đích kinh doanh và trả nợ. Khi điều này duy trì đủ lâu, các doanh nghiệp sẽ bắt đầu bị bào mòn lợi nhuận. Việc này dẫn đến lương không tăng và kéo theo thị trường bất động sản và tiêu dùng chậm lại, tạo ảnh hưởng ngược lên các doanh nghiệp. Đầu tư và tiêu dùng suy giảm toàn diện làm tăng rủi ro vỡ nợ và đẩy nền kinh tế vào suy thoái.

Khác với các chu kỳ trước, trong bối cảnh đầu tư CAPEX của chu kỳ này còn thấp và FED chưa hút tiền về, SGI Capital cho rằng việc đảo ngược lợi suất trái phiếu trong ngắn hạn hiện nay đang là kết quả của việc nhìn trước FED sẽ rất “diều hâu” trong nâng lãi suất trong những tháng tới bởi lạm phát chưa có dấu hiệu nguội đi. Trong giai đoạn này, định giá thị trường chứng khoán Mỹ có thể sẽ đi trong biên hợp lý của trung bình 5-10 năm như hiện nay, bởi sự cân bằng kéo co giữa tăng trưởng vẫn trên trung bình và lãi suất ngắn hạn cao hơn.

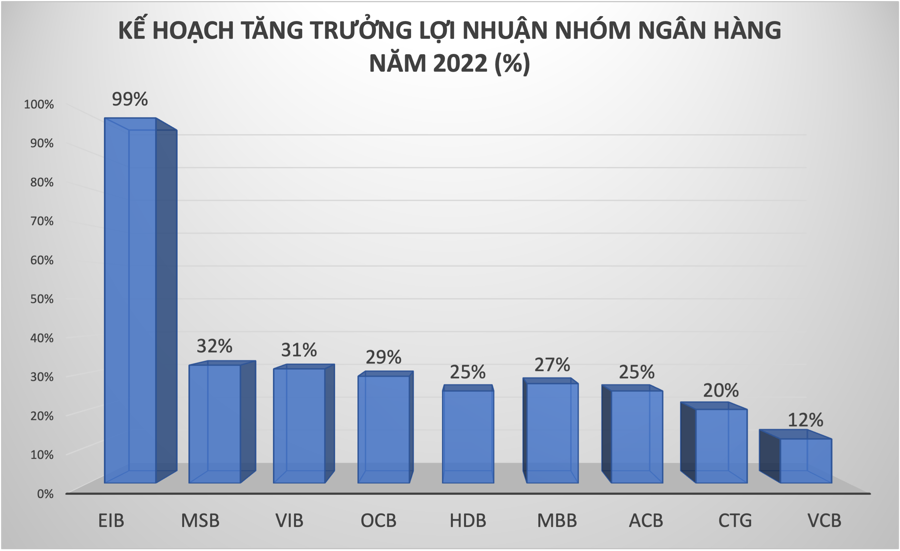

Thứ ba là kế hoạch kinh doanh của doanh nghiệp niêm yết năm 2022. Tác động mạnh nhất tới thị trường chứng khoán Việt Nam sẽ là các kế hoạch kinh doanh của doanh nghiệp niêm yết trong bối cảnh mới: mối đe dọa từ giá hàng hóa cơ bản cao, bất ổn của chiến tranh, và lãi suất bước vào chu kỳ bình thường hóa về mức trước dịch Covid.

Cách thức doanh nghiệp thích ứng, đổi mới và nắm bắt cơ hội sẽ tạo ra cơ hội cho sự phân hóa mạnh mẽ trên thị trường chứng khoán.

Vẫn có nhiều doanh nghiệp đệ trình lên Đại hội cổ đông với những kế hoạch kinh doanh tăng trưởng mạnh mẽ trên 20%, một phần bởi quý hai và ba của 2021 ở nền thấp. Tuy nhiên, lưu ý rằng sẽ có hai tác động đan xen ở đây gồm: Một nền lãi suất trái phiếu chính phủ tăng dần về vùng trước dịch sẽ tạo áp lực lên định giá P/E của thị trường, hiện đang ở vùng trung vị của giai đoạn trước dịch.

Nền kinh tế Việt Nam mới bắt đầu hồi phục trở lại, các tác động của lạm phát cao hơn chưa gây áp lực lên hoạt động kinh doanh như ở một nền kinh tế giai đoạn cuối chu kỳ tăng trưởng.

Trong giai đoạn kinh tế phục hồi này, doanh nghiệp thường tạo nhiều ngạc nhiên theo hướng vượt kỳ vọng và kế hoạch. Đó chính là nơi tiềm ẩn các cơ hội đầu tư của năm nay, trong một môi trường rất phân hóa.

SAU BIẾN ĐỘNG NGẮN HẠN THỊ TRƯỜNG VẪN ĐI LÊN

Những trăn trở tâm điểm của thị trường chứng khoán Việt Nam trong 10 năm gần đây sau đó thị trường vẫn đi lên. Xa hơn là năm 2011 lạm phát tại Việt Nam lên tới 23%; Năm 2012 – 2013: Nợ xấu ngân hàng 17%; Năm 2014: Sự kiện Trung Quốc đưa giàn khoan xâm phạm khu vực đặc quyền kinh tế của Việt Nam;

Hay gần nhất năm 2021: Việt Nam có quý tăng trưởng GDP âm lần đầu tiên trong lịch sử. Lockdown diễn ra khắp các trung tâm kinh tế, tiêu dùng và sản xuất của cả nước. Năm 2022: Xung đột Nga – Ukraine, giá hàng hóa tăng cao khắp toàn cầu, FED có thể sẽ nâng lãi suất tới 8 lần và bắt đầu rút tiền về.

"Thế giới luôn biến động, thị trường sẽ luôn có nhiều mối lo thường trực, nhưng thị trường chứng khoán sau những biến động ngắn hạn vẫn đi lên nhờ động lực tăng trưởng không ngừng của các các doanh nghiệp niêm yết.

Nhìn rộng ra, chúng ta sẽ thấy Việt Nam đang là một trong số ít quốc gia có nền tảng vĩ mô ổn định nhất. Trên nền tảng đó, nhiều doanh nghiệp xuất sắc đang nắm băt được cơ hội để có một giai đoạn tăng trưởng thần kỳ. Khi việc tiếp cận nguồn lực tín dụng, đất đai, công nghệ công bằng hơn, sự phân hóa về tăng trưởng đã diễn ra với tốc độ chưa từng có. Vì lẽ đó, không có lí do gì để không đặt niềm tin vào những doanh nghiệp xuất sắc của Việt Nam trong những năm tới", báo cáo nhấn mạnh.