Thanh khoản hệ thống dần ổn định, lãi suất liên ngân hàng hạ độ cao

Lãi suất liên ngân hàng từng có thời điểm vọt lên 7,5%/năm ở kỳ hạn qua đêm. Tuy nhiên, chỉ sau vài phiên giao dịch đã được xoa dịu và hạ xuống mức 4,29%/năm...

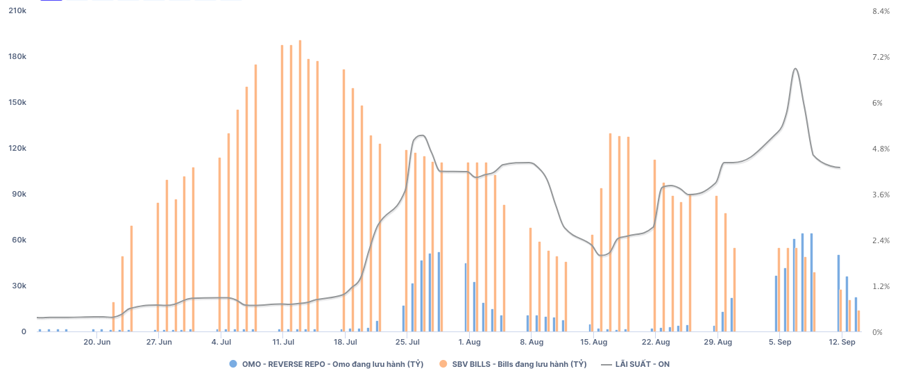

Ghi nhận trong tuần trước (5-9/9), Ngân hàng Nhà nước tiếp tục có những động thái linh hoạt trên thị trường mở nhằm điều tiết thanh khoản hệ thống.

Trước đó, thanh khoản hệ thống ngân hàng đã gặp nhiều áp lực. Nguyên nhân chủ yếu đến từ việc đáo hạn các hợp đồng bán USD và khiến một lượng VND tương ứng bị rút ra khỏi hệ thống, đẩy mặt bằng lãi suất liên ngân hàng lên cao.

Cụ thể, trong tuần trước, đã có những thời điểm lãi suất liên ngân hàng vọt lên mức 7,5%, mức cao nhất kể từ năm 2012 trở lại đây. Gần như ngay lập tức, nhà điều hành tiền tệ đã hỗ trợ thị trường thông qua nghiệp vụ mua ngoại tệ kỳ hạn với tổng khối lượng đạt 64.400 tỷ đồng và đồng thời linh hoạt nâng kỳ hạn giao dịch lên 14 ngày.

Ngoài ra, Ngân hàng Nhà nước cũng tiếp tục sử dụng cơ chế đấu thầu lãi suất để bơm ròng khoảng 58.000 tỷ đồng thông qua hoạt động thị trường mở (OMO). Điều này khiến lãi suất thị trường mở dao động ở vùng 4,5%/năm cho ỳ hạn 7 ngày và 4,65%/năm cho ỳ hạn 14 ngày.

Nhờ các hoạt động điều tiết nhịp nhàng, lãi suất liên ngân hàng đã giảm dần. Kết tuần ở ngày 9/9, lãi suất kỳ hạn qua đêm là 4,9%, tăng 0,40 điểm phần trăm và kỳ hạn 1 tuần – 1 tháng dao động quanh mức 5,1-5,3%, tăng 0,47 điểm phần trăm.

Xu hướng giảm lãi suất còn tiếp diễn trong những phiên đầu tuần này. Tại cuối phiên giao dịch hôm qua (13/9), lãi suất chào bình quân liên ngân hàng ở các kỳ hạn dừng tại: qua đêm 4,29%; 1 tuần 4,49%; 2 tuần 4,61% và 1 tháng 4,94%.

Cũng trong tuần trước, Ngân hàng Nhà nước đã chính thức bổ sung hạn mức tín dụng cho một số ngân hàng thương mại với mức phân bổ rải đều từ 0,7% - 4%, tùy theo xếp hạng của từng ngân hàng và một số yếu tố khác theo định hướng của Chính phủ.

Trong đợt điều chỉnh lần này, mức tăng trưởng tín dụng của toàn hệ thống ước tính sẽ tăng thêm khoảng 2%, thấp hơn so với các kỳ vọng của thành viên trên thị trường và dư địa để Ngân hàng Nhà nước sẽ có thêm một đợt điều chỉnh vào cuối năm nay vẫn còn.

Bên cạnh đó, so với tăng trưởng tín dụng được ghi nhận trong năm 2021, hạn mức tín dụng mới trong năm 2022 có cho thấy sự phân hóa giữa nhóm ngân hàng thương mại cổ phần nhà nước (không có nhiều thay đổi so với năm 2021) và nhóm ngân hàng thương mại cổ phần (thấp hơn nhiều so với năm 2021).

Theo Công ty Chứng khoán SSI, diễn biến gần đây cho thấy mục tiêu của Ngân hàng Nhà nước là tiếp tục hướng dòng vốn vào các lĩnh vực ưu tiên, kiểm soát chặt tín dụng lĩnh vực rủi ro cũng như điều tiết dòng tiền để kiểm soát được mục tiêu lạm phát, ổn định kinh tế vĩ mô.

“Trên thực tế, tỷ trọng cho vay các lĩnh vực rủi ro như cho vay kinh doanh bất động sản hay đầu tư trái phiếu doanh nghiệp từ các ngân hàng thương mại cổ phần Nhà nước thấp hơn nhiều so với các ngân hàng thương mại cổ phần", nhóm nghiên cứu tại SSI cho hay.

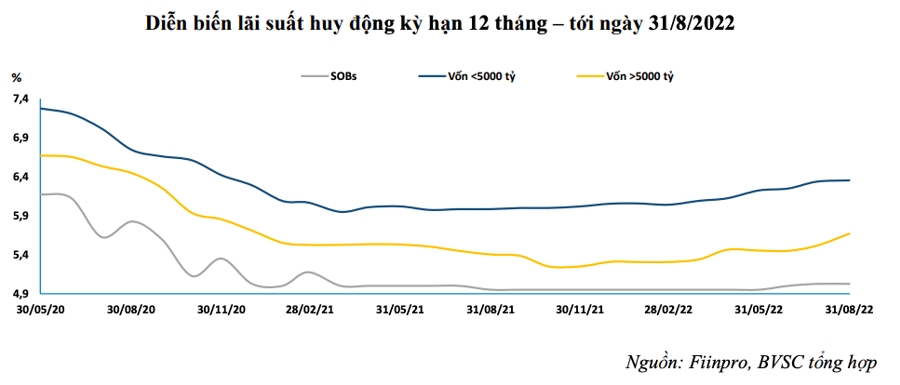

Tuy nhiên, quay lại với các loại lãi suất, mặc dù lãi suất liên ngân hàng đã được Ngân hàng Nhà nước nhanh chóng xoa dịu, tuy nhiên cuộc đua tăng lãi suất trên thị trường 1 (dân cư và ngân hàng) thì lại không dễ dàng chấm dứt.

Với việc các ngân hàng được điều chỉnh hạn mức tín dụng mới, áp lực lãi suất thị trường 1 cũng tăng thêm. Trong tháng 8, mặt bằng lãi suất huy động tại một số ngân hàng (bao gồm cả các ngân hàng thương mại cổ phần lớn như MB, Techcombank và ACB) tiếp tục tăng với mức điều chỉnh dao động từ 0,2 đến 0,4 điểm phần trăm đối với kỳ hạn 12 tháng.

Tính đến thời điểm hiện tại, lãi suất huy động kỳ hạn 12 tháng niêm yết dành cho khách hàng tổ chức đã tăng 0,4 - 1,4 điểm phần trăm so với cuối năm 2021 và trên thực tế mức tăng này có thể lớn hơn.