Thị trường bất động sản khó khăn, áp lực lớn lên cổ phiếu ngân hàng?

Không chỉ các ngân hàng có dư nợ cho vay doanh nghiệp bất động sản lớn bị ảnh hưởng, mà các ngân hàng thương mại có danh mục bán lẻ cũng chịu một phần hệ quả...

Mirae Asset vừa có báo cáo đánh giá triển vọng cổ phiếu ngân hàng trong đó nhấn mạnh diễn biến giá của các Ngân hàng Thương mại sẽ có nhiều biến động trong năm 2023, phụ thuộc vào cả yếu tố nội tại lẫn bên ngoài.

TĂNG TRƯỞNG LỢI NHUẬN SUY GIẢM

Theo Ngân hàng Nhà nước, tăng trưởng tín dụng sơ bộ cho năm 2023 ước đạt 14-15%, tuy nhiên, dựa trên những yếu tố vĩ mô chưa khả quan, tín dụng sẽ chỉ tăng trong khoảng từ 10-12% trong năm 2023, thấp hơn so với mức tăng trưởng mục tiêu của Ngân hàng Nhà nước.

Loại trừ các ngân hàng có danh mục tín dụng tương đối nhỏ so với toàn ngành, các ngân hàng lớn (bao gồm HDB, MBB, VPB và VCB) có mức tăng tín dụng vượt trội nhờ tích cực hỗ trợ NHNN trong quá trình tái cấu trúc các ngân hàng yếu kém, kỳ vọng những ngân hàng nói trên sẽ tiếp tục nhận được ưu đãi từ các cấp điều hành trong phân bổ hạn mức tăng trưởng tín dụng trong năm 2023.

Khả năng lãi suất tiếp tục xu hướng tăng trong năm 2023. Tuy mức tăng lãi suất điều hành của Ngân hàng Nhà nước có phần thấp, đồng nội tệ phần nào được hỗ trợ bởi dòng tiền kiều hối ước đạt 19 tỷ đô và kinh tế vĩ mô ổn định.

Tuy nhiên, các kỳ vọng Fed tiếp tục tăng lãi suất có thể làm giảm sức hấp dẫn của tiền đồng. Ngoài ra, World Banks đã giảm dự báo tăng trưởng toàn cầu cho năm 2023 từ mức 3% xuống còn 1,7%. Lạm phát cao dẫn đến nhu cầu tiêu dùng suy giảm, gây ảnh hưởng tiêu cực đến triển vọng xuất khẩu của Việt Nam và giảm dòng vốn đầu tư nước ngoài. Nhìn chung, các động lực giữ giá cho đồng nội tệ không quá khả quan, có thể dẫn đến sự điều chỉnh từ NHNN trong trường hợp cần thiết.

Xu hướng nợ xấu tăng nhiều khả năng vẫn tiếp diễn trong năm 2023: Về mặt tích cực, dư nợ cho vay tái cơ cấu giảm đáng kể trong năm 2022. Tuy nhiên, nợ xấu mở rộng (bao gồm cả nợ nhóm 2) tăng cho thấy nợ xấu sẽ tiếp tục tăng trong ngắn hạn.

Ngoài ra, giả định về lãi suất duy trì ở mức cao trong năm 2023 cũng là một tác nhân làm gia tăng nợ xấu. Khó khăn về tài chính của các chủ đầu tư bất động sản có thể dẫn đến việc chấm dứt các chính sách ưu đãi lãi suất/cam kết lợi nhuận từ chủ đầu tư dành cho người mua nhà.

Do đó, nhóm đầu cơ hoặc người mua với mục đích đầu tư có thể từ bỏ các cam kết tài chính của họ, nếu tính pháp lý của dự án không rõ ràng. Tình trạng ảm đạm của thị trường cũng là rủi ro dẫn đến gián đoạn dòng tiền các nhà đầu tư bất động sản, dẫn đến nợ xấu. Việc chậm thanh toán gốc/lãi trái phiếu của một số chủ đầu tư do tình trạng thiếu thanh khoản trầm trọng của các chủ đầu tư bất động sản là một chỉ báo sớm cho nợ xấu có khả năng phát sinh trong thời gian tới.

Tăng trưởng tiêu dùng và mua sắm là động lực tăng trưởng chính cho tỷ lệ tiền gửi không kỳ hạn (CASA) của các ngân hàng trong vài năm trở lại đây. Vì vậy, động thái thắt chặt chi tiêu trong bối cảnh vĩ mô bất ổn sẽ ảnh hưởng đến khả năng duy trì CASA. Ngoài ra, lạm phát cao cũng khiến người dân tìm kiếm các kênh đầu tư an toàn và lợi nhuận đủ bù đắp cho sự mất giá của đồng tiền, nhưng lãi suất tiền gửi không kỳ hạn lại kém hấp dẫn.

NIM có khả năng đã đạt đỉnh trong năm 2022, dựa trên giả định sau: 1) chất lượng tài sản suy giảm dẫn đến thu nhập từ lãi không ổn định; 2) chi phí huy động cao hơn do yêu cầu tuân thủ các chỉ tiêu thanh khoản của hệ thống NH; 3) CASA kém tích cực.

Chi phí dự phòng cao và thu nhập thuần từ lãi giảm tốc sẽ gây áp lực lên tăng trưởng lợi nhuận ngành trong năm 2023: Chi phí tín dụng dự kiến sẽ tăng đáng kể vào năm 2023, do các yếu tố sau tỷ lệ nợ trễ hạn tăng cao trong năm 2022; suy giảm bộ đệm dự phòng; kết thúc thời hạn tái cấu trúc của các khoản nợ bị ảnh hưởng bởi COVID-19; và quan ngại về chất lượng tài sản do lãi suất thị trường cao và căng thẳng thanh khoản.

Thu nhập từ dịch vụ tăng trưởng chính nhờ dịch vụ bán chéo bảo hiểm dựa trên giả định tập trung cho vay bán lẻ, trong khi nguồn thu nhập từ các hoạt động ngân hàng đầu tư không quá khả quan. Ngoài ra, dự phóng tăng trưởng tín dụng ở mức thấp và NIM suy yếu sẽ làm giảm đà tăng trưởng lợi nhuận của ngành ngân hàng.

CỔ PHIẾU NGÂN HÀNG NÀO TIỀM NĂNG HƠN?

Cũng theo nhận định của Mirae Asset, rủi ro hệ thống đang gia tăng. Đến cuối năm 2022, tổng dư nợ tín dụng cho ngành bất động sản của các tổ chức tín dụng đạt 2,58 triệu tỷ, tăng 24% so với cùng kỳ và chiếm 21,2% tín dụng toàn hệ thống.

Trong đó, 68% tín dụng bất động sản là cho vay mua nhà và phần còn lại là cho vay các hoạt động kinh doanh khác liên quan đến bất động sản, theo Ngân hàng Nhà nước. Đáng lưu ý, một số nhà phát triển bất động sản gặp khó khăn trong vấn đề tuân thủ nghĩa vụ thanh toán trái phiếu.

Mặc dù đa phần khoản vay của những doanh nghiệp này chưa bị ghi nhận là nợ xấu, nhưng khả năng không thể hoàn tất nghĩa vụ thanh toán gốc và lãi vay của họ vẫn có thể xảy ra. Hệ quả là không những nợ xấu của NHTM bị ảnh hưởng tiêu cực mà còn tạo ra gánh nặng trích lập không chỉ trong ngắn hạn.

Tình trạng khó khăn của nhóm doanh nghiệp bất động sản có thể dẫn đến chậm tiến độ thi công và hoàn thiện, gián tiếp ảnh hưởng tiêu cực đến người mua nhà. Vì vậy, không chỉ các ngân hàng có dư nợ cho vay doanh nghiệp bất động sản lớn bị ảnh hưởng, mà các Ngân hàng Thương mại có danh mục bán lẻ cũng chịu một phần hệ quả.

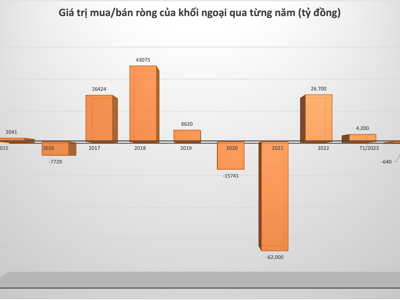

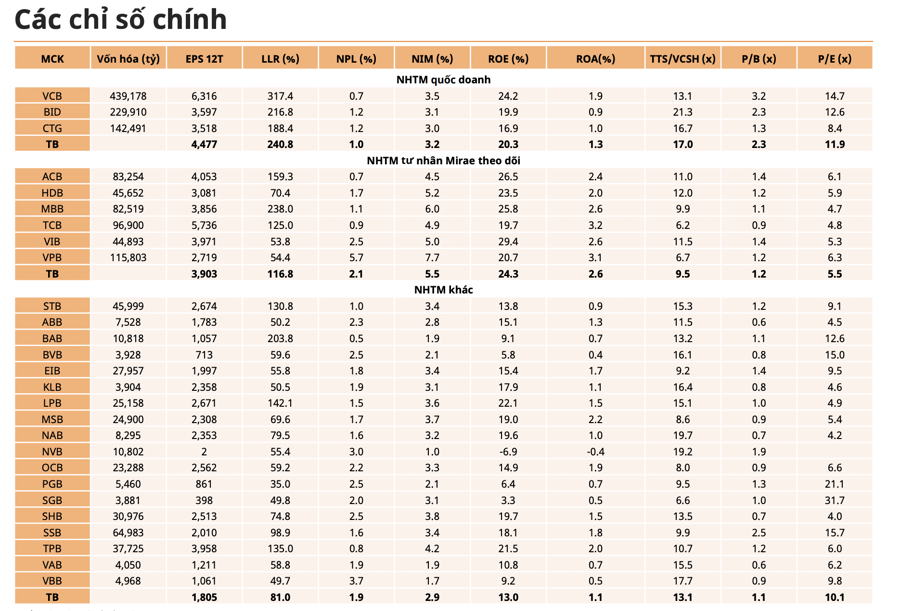

Từ đầu năm 2022, giá cổ phiếu của các nhóm quốc doanh SOCB (đặc biệt là VCB) có mức giảm thấp hơn nhiều so với VN-Index và nhóm tư nhân PJCB: Do điều kiện vĩ mô không thuận lợi cũng như các sự kiện bất thường có tầm ảnh hưởng lớn (như Tân Hoàng Minh, Vạn Thịnh Phát, v.v.), các cổ phiếu nhóm SOCB được ưa chuộng hơn so PJCB, nhờ tỷ trọng tài sản rủi ro không cao và có sự quản lý chặt chẽ từ các cơ quan Nhà nước trong quá trình hoạt động.

Với tình hình thị trường được dự kiến chưa kém khả quan trong năm 2023, cổ phiếu SOCB vẫn là lựa chọn hàng đầu. Rủi ro chính của các cổ phiếu này là mức định giá tương đối cao so với các Ngân hàng khác hay so với chính quá khứ của họ.

Mặt khác, một số PJCB cũng rất tiềm năng như ACB với hoạt động ổn định và ít rủi ro tập trung. MBB và TCB cũng là hai Ngân hàng đang được giao dịch ở mức định giá tương đối thấp, tuy nhiên, cần lưu ý rủi ro đầu tư tương đối lớn do dư nợ đối với nhóm tài sản có rủi ro cao của hai ngân hàng này khá lớn.

Diễn biến giá của các Ngân hàng Thương mại sẽ có nhiều biến động trong năm 2023, phụ thuộc vào cả yếu tố nội tại lẫn bên ngoài như: các thay đổi trong chất lượng tài sản, lãi suất và tỷ giá, sức khỏe của nền kinh tế, cũng như các biện pháp tháo gỡ khó khăn tạm thời cho ngành bất động sản từ phía các nhà điều hành.