Triển vọng và rủi ro ngành ngân hàng năm 2024 như thế nào?

Trong bối cảnh nền kinh tế Việt Nam vừa trải qua giai đoạn nhiều khó khăn, thách thức từ bên ngoài và nội tại nhưng theo đánh giá của các chuyên gia, ngân hàng vẫn được coi là ngành có rủi ro thấp và triển vọng tốt. VnEconomy đã có cuộc trao đổi với ông Nguyễn Anh Quân, Trưởng bộ phận xếp hạng tín nhiệm Khối định chế tài chính, FiinRatings...

Các chuyên gia cho rằng nền kinh tế đang có sự hồi phục tốt nhưng bối cảnh vĩ mô vẫn được xem là thách thức với ngành ngân hàng Việt Nam, quan điểm của ông về vấn đề này như thế nào, thưa ông?

Năm 2023 vừa qua là một năm kinh tế Việt Nam gặp nhiều khó khăn, tuy nhiên cũng đã có một số dấu hiệu của sự phục hồi vào thời điểm cuối năm, với sự hồi phục của xuất nhập khẩu, các hoạt động đầu tư đang dần ổn định, cũng như các chính sách trong một vài lĩnh vực quan trọng đã được thông qua.

Tăng trưởng tín dụng cũng gần đạt mục tiêu 14% trong năm 2023, sau nửa đầu năm tăng trưởng khá khiêm tốn, và thị trường trái phiếu cũng đã cho thấy sự hồi phục trong năm, mặc dù còn tương đối chậm khi so với năm trước đó. Mặt bằng lãi suất của Việt Nam về cơ bản đang ở mức thấp sau các lần cắt giảm lãi suất, và được kỳ vọng sẽ duy trì ở mặt bằng thấp trong năm 2024 trước khi có thể tăng trở lại.

Bên cạnh đó, chúng tôi thấy rằng năm 2024 sẽ gặp phải một số thách thức, như: nền kinh tế Trung Quốc, là một đối tác chiến lược về kinh tế với Việt Nam, phục hồi yếu hơn kỳ vọng, cũng như các cuộc xung đột địa chính trị có thể diễn biến phức tạp và leo thang, ảnh hưởng tới giá nguyên vật liệu cũng như xuất nhập khẩu.

Môi trường lãi suất thấp trong nước có thể sẽ không được duy trì do ảnh hưởng của môi trường quốc tế lãi suất cao, cũng như những biến động của tỷ giá… Riêng đối với ngành ngân hàng, áp lực về chất lượng tài sản, cân đối giữa tăng trưởng tín dụng và quản trị rủi ro, cũng như việc khả năng sinh lời bị ảnh hưởng do sự sụt giảm của các nguồn thu ngoài lãi… cũng là những thách thức riêng mà các ngân hàng đã và sẽ phải tiếp tục đương đầu trong năm 2024.

Thị trường vốn nợ nói chung và trái phiếu doanh nghiệp nói riêng mặc dù có sự hồi phục nhưng vẫn phụ thuộc vào sự tham gia của ngân hàng thương mại cả về phía cầu (mua trái phiếu doanh nghiệp) lẫn phía cung (là nhóm các đơn vị phát hành chính), ông lý giải hiện tượng này ra sao?

Mặc dù bối cảnh và môi trường đang có phần thuận lợi hơn, nhưng dưới góc nhìn xếp hạng tín nhiệm, FiinRatings đánh giá thị trường vốn vẫn đang gặp nhiều các rào cản và thách thức, đòi hỏi những giải pháp đột phá để hỗ trợ giúp khai thông nguồn vốn.

Trong hơn 3 năm hoạt động vừa qua, chúng tôi đã thực hiện xếp hạng khoảng 40 doanh nghiệp và định chế tài chính, cũng như công bố kết quả xếp hạng tín nhiệm của một số doanh nghiệp và định chế (bao gồm 4 ngân hàng thương mại). Việc có cơ hội được thực hiện xếp hạng tín nhiệm và tiếp cận, làm việc cùng các doanh nghiệp có vị thế và tên tuổi trong các lĩnh vực mũi nhọn như ngân hàng, bất động sản, năng lượng… cũng đã giúp chúng tôi phần nào nắm bắt được câu chuyện cung-cầu về nguồn vốn của một số ngành, trong đó có ngành ngân hàng.

Về phía cầu, hay dưới cương vị là nhà đầu tư (investors), chúng tôi nhận định hiện tại trong khi những nguồn vốn lớn từ các công ty bảo hiểm và quỹ đầu tư vẫn tập trung ở tiền gửi ngân hàng và Trái phiếu chính phủ, thì nguồn cung vốn cho nền kinh tế chủ yếu vẫn đang đến từ các ngân hàng thương mại.

Các ngân hàng thương mại này được đánh giá là một trong những nhóm nhà đầu tư trái phiếu chuyên nghiệp nhất, có khả năng giám sát các tổ chức phát hành là các khách hàng của ngân hàng.

Bên cạnh đó, trong bối cảnh Ngân hàng Nhà nước đang dự thảo Thông tư sửa đổi, bổ sung một số điều của Thông tư số 16/2021, trong đó có việc ngân hàng có thể được mua lại trái phiếu doanh nghiệp sau khi bán. Điều này được nhận định sẽ giúp gia tăng thanh khoản, góp phần hỗ trợ thị trường trái phiếu doanh nghiệp, tháo gỡ khó khăn cho thị trường.

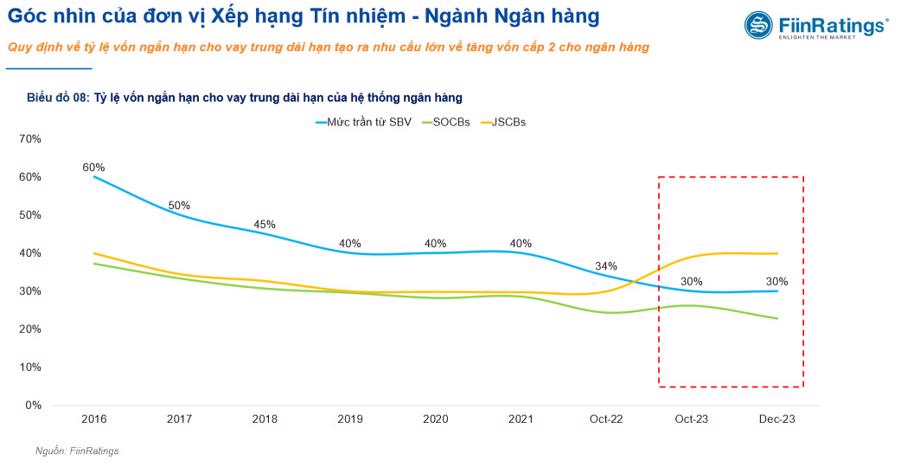

Về phía cung, hay dưới cương vị là tổ chức phát hành (issuers), ngành ngân hàng hiện đang là một trong những lĩnh vực có lượng trái phiếu phát hành nhiều nhất. Theo số liệu của Ngân hàng Nhà nước, tính đến 31/1/2024, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn của các ngân hàng thương mại cổ phần ở mức khoảng 40,1%, cao hơn nhiều so với mức quy định 30% kể từ tháng 10/2023.

Do vậy, trong năm 2024, nhằm giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, các ngân hàng sẽ đẩy mạnh huy động các nguồn vốn trung dài hạn, tăng cường phát hành giấy tờ có giá và đặc biệt là trái phiếu để xử lý cho tỷ lệ này.

Trong năm 2024, chúng tôi nhận định việc tập trung huy động vốn cấp 2 để nhanh chóng tăng cường vốn đệm (do thường mất ít thời gian hơn so với vốn cấp 1) sẽ là xu hướng trong năm của các ngân hàng thương mại nhằm hỗ trợ phục hồi tăng trưởng. Điều này cũng sẽ góp phần giúp gia tăng tỷ lệ an toàn vốn (CAR), nâng mức tỷ lệ này của các ngân hàng thương mại tại Việt Nam tới gần hơn mức của các ngân hàng thương mại trong khu vực.

Dưới góc nhìn xếp hạng tín nhiệm, ông nhìn nhận triển vọng ngành ngân hàng trong giai đoạn 2024-2025 sắp tới là gì?

Tăng trưởng tín dụng trong nửa cuối năm 2023 được thúc đẩy chủ yếu bởi phân khúc doanh nghiệp, đặc biệt là một số doanh nghiệp trong lĩnh vực có nhu cầu vốn khá cao vào cuối năm. Mặt khác, cho vay bán lẻ chưa có dấu hiệu phục hồi trong 2023, do chi tiêu và nhu cầu tiêu dùng yếu hơn và khách hàng bán lẻ cũng nhạy cảm hơn trước tác động của suy thoái kinh tế.

Trong năm 2024, chúng tôi kỳ vọng xu hướng này sẽ tiếp tục với cho vay bán lẻ có dấu hiệu phục hồi vào cuối năm. Phân khúc doanh nghiệp sẽ tiếp tục thúc đẩy tăng trưởng tín dụng trong năm 2024, vì nhiều doanh nghiệp sẽ được hưởng lợi từ các chính sách hỗ trợ tăng trưởng và đầu tư từ chính phủ.

Đối với các phân khúc cho vay, chúng tôi kỳ vọng thương mại, sản xuất, bất động sản và xây dựng. Đặc biệt liên quan đến phát triển cơ sở hạ tầng, sẽ là những phân khúc đóng góp chính cho hoạt động cho vay doanh nghiệp vào năm 2024.

Năm 2024 được giới phân tích tiên lượng nợ xấu sẽ tăng do chính sách giãn hoãn phân loại nợ theo Thông tư 02 sẽ chấm dứt sau 30/6/2024, ông nhìn nhận vấn đề này như thế nào, thưa ông?

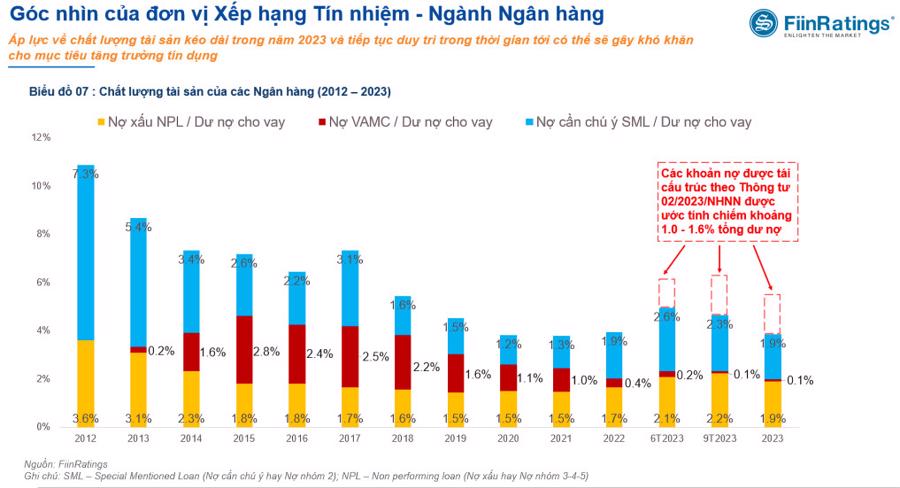

Về chất lượng tài sản, năm 2023 vừa qua là một năm tương đối khó khăn, với một số ngân hàng phải đương đầu với áp lực thanh khoản vào đầu năm và chất lượng tài sản trong năm. Trong bối cảnh áp lực về chất lượng tài sản, dưới góc nhìn của FiinRatings, vẫn sẽ tiếp tục được duy trì trong năm 2024 đến từ các khoản nợ được tái cơ cấu theo Thông tư 02/2023/NHNN, việc các ngân hàng đẩy mạnh tăng trưởng tín dụng có thể sẽ gặp nhiều khó khăn để có thể cân đối giữa tăng trưởng và quản trị rủi ro.

Đặc biệt, với thực trạng nhiều thông tin doanh nghiệp chưa được đầy đủ và rõ ràng, khiến việc quản trị bị giới hạn theo ngành nghề cũng làm ảnh hưởng đến khả năng cung cấp vốn ra ngoài thị trường của các ngân hàng. Qua việc xếp hạng tín nhiệm các ngân hàng, chúng tôi cũng nhận thấy một số ngân hàng thực tế đang ở trong thực trạng dư thừa nguồn vốn nhưng chưa thể giải ngân.

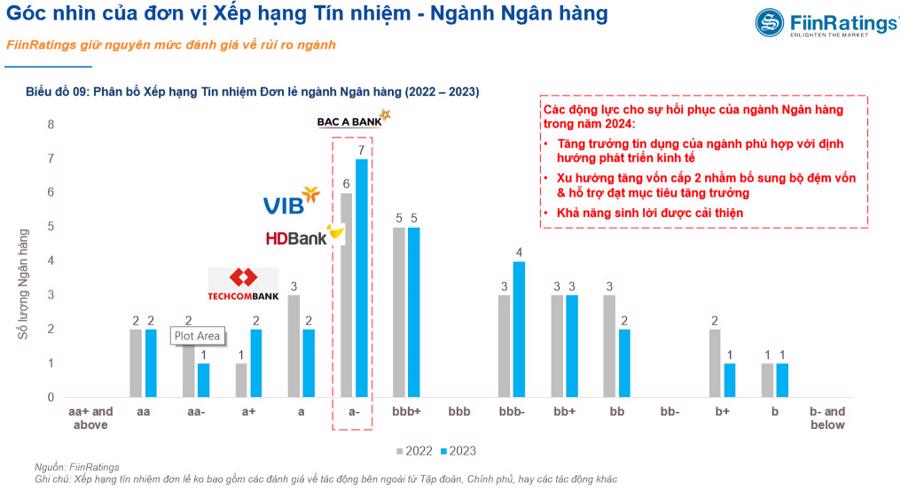

Cuối cùng, về triển vọng các ngân hàng trong năm 2024, tôi giữ nguyên quan điểm về đánh giá rủi ro của ngành ngân hàng ở mức tương đối thấp, thể hiện qua mốc điểm đánh giá rủi ro ngành a-, với dải điểm sơ bộ của các ngân hàng như trên hình, dựa trên mô hình chấm điểm định lượng của chúng tôi. Một điều đáng chú ý là các ngân hàng chúng tôi thực hiện xếp hạng tín nhiệm đều 1 điểm chung là mức điểm xếp hạng cuối cùng (khi bao gồm các đánh giá dự phóng forward-looking) đều tương đương hoặc cao hơn so với mức đánh giá sơ bộ được dựa trên mô hình chấm điểm.

Điều này phần nào cũng thể hiện góc nhìn của FiinRatings về chất lượng tín dụng, khả năng đáp ứng các nghĩa vụ của các ngân hàng này có sự tương đương hoặc vượt trội so với các con số thể hiện. Trong bối cảnh nguồn cung vốn cho nền kinh tế đang chủ yếu đến từ các ngân hàng, việc bản thân một số ngân hàng cũng đang gặp vấn đề trong đầu vào và đầu ra, trong khi chất lượng tín dụng vẫn ở mức tương đối tốt, là một thách thức của ngành cần được tháo gỡ.