Đất Xanh dự kiến chào bán gần 102 triệu cổ phiếu với giá 12.000 đồng/cổ phiếu

Số cổ phiếu trên sẽ không bị hạn chế chuyển nhượng, Đất Xanh dự kiến thực hiện trong quý 4/2023 và ngay sau khi Ủy ban chứng khoán Nhà nước cấp giấy chứng nhận chào bán thêm cổ phiếu ra công chúng...

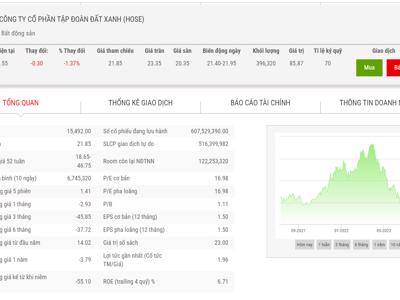

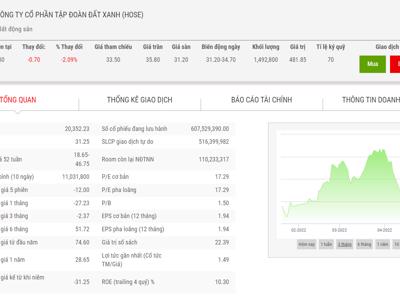

Công ty Cổ phần Tập đoàn Đất Xanh (mã DXG-HOSE) công bố Nghị quyết HĐQT liên quan đến việc triển khai phương án chào bán phát hành cổ phiếu tăng vốn.

Theo đó, DXG sẽ chào bán 101.671.919 cổ phiếu, chiếm 16,67% trên số cổ phiếu đang lưu hành cho các cổ đông hiện hữu. Phương thức chào bán là thực hiện quyền mua theo tỷ lệ 6:1, cổ đông sở hữu 1 cổ phiếu được 1 quyền mua, cứ 6 quyền mua sẽ được mua 1 cổ phiếu mới.

Số cổ phiếu trên sẽ không bị hạn chế chuyển nhượng, Đất Xanh dự kiến thực hiện trong quý 4/2023 và ngay sau khi Ủy ban chứng khoán Nhà nước cấp giấy chứng nhận chào bán thêm cổ phiếu ra công chúng.

Giá chào bán dự kiến là 12.000 đồng/cổ phiếu, ước tính DXG thu về hơn 1.220 tỷ đồng. Đóng cửa phiên giao dịch ngày 23/6, giá cổ phiếu DXG giảm nhẹ còn 15.800 đồng/cổ phiếu, như vậy giá chào bán dự kiến thấp hơn giá đóng cửa phiên giao dịch ngày 23/6 của DXG.

Với hơn 1.220 tỷ đồng - DXG sẽ dùng 1.118,5 tỷ đồng để góp vốn vào CTCP Đầu tư kinh doanh Bất động sản Hà An - trong đó, có 210,5 tỷ đồng dùng để bổ sung vốn cho CTCP Hội An Invest (công ty con của BĐS Hà An) để thanh toán nợ trái phiếu (bao gồm gốc và lãi); 688 tỷ đồng bổ sung vốn cho Công ty TNHH Xây dựng - Thương mại - Dịch vụ Hà Thuận Hùng (công ty con của BĐS Hà An) để thanh toán nợ vay tổ chức tín dụng (bao gồm gốc và lãi) và 220 tỷ đồng thanh toán thuế và các khoản phải nộp Nhà nước của công ty Hà An.

Gần 102 triệu đồng còn lại, Đất Xanh dùng để thanh toán thuế và các khoản phải nộp Nhà nước và chi phí hoạt động của Tập đoàn, trong đó 60 tỷ để thanh toán chi phí lương cho năm 2024.

Bên cạnh đó, HĐQT DXG thông qua triển khai phương án chào bán cổ phiếu riêng lẻ cho Nhà đầu tư chứng khoán chuyên nghiệp với số lượng cổ phiếu dự kiến chào bán là 57 triệu cổ phiếu, chiếm 9,34% và bán cho dưới 10 nhà đầu tư chứng khoán chuyên nghiệp. Số cổ phiếu trên sẽ bị hạn chế chuyển nhượng trong vòng 1 năm dự kiến thực hiện trong quý 3, quý 4/2023. Giá dự kiến chào bán là 15.000 đồng/cổ phiếu, ước tính Đất Xanh thu về 855 tỷ đồng.

Toàn bộ số tiền thu về từ đợt chào bán này sẽ dùng để tăng tỷ lệ sở hữu của Đất Xanh tại Đất Xanh Services (mã DXS). Cụ thể: công ty nhận chuyển nhượng cổ phiếu DXS từ nhà đầu tư bằng phương thức chuyển nhượng ngoài hệ thống giao dịch của Sở Giao dịch Chứng khoán.

Ngoài ra, Đất Xanh cũng thông qua triển khai phương án phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP). Số lượng cổ phiếu dự kiến phát hành là 9 triệu cổ phiếu, tương ứng 1,48% trên tổng số lượng cổ phiếu đang lưu hành.

Như vậy, nếu kế hoạch chào bán thành công đúng theo kế hoạch, vốn điều lệ của DXG sẽ tăng thêm 1.676,7 tỷ đồng, nâng vốn điều lệ của Đất Xanh lên gần 7.795 tỷ đồng.

Bên cạnh đó, HĐQT DXG cũng công bố thông tin bất thường về nhân sự cấp cao. Theo thông báo, ông Lương Trí Thảo (1974) - Phó Tổng giám đốc và là anh trai ông Lương Trí Thìn - Chủ tịch HĐQT DXG đã bất ngờ qua đời do đột quỵ - do đó không còn là thành viên HĐQT kiêm Phó Tổng Giám đốc công ty kể từ ngày 23/6.

Theo báo cáo thường niên 2022 của DXG, ông Thảo đã có hơn 21 năm kinh nghiệm làm việc trong lĩnh vực bất động sản, phụ trách Khối Pháp lý dự án và Đối ngoại của Tập đoàn Đất Xanh với các chức năng quan trọng liên quan đến hoạt động kinh doanh cốt lõi của công ty bao gồm: Đối ngoại xúc tiến đầu tư; tổ chức công tác đối ngoại; pháp lý đất đai; pháp lý đầu tư - xây dựng.

Mới đây nhất, ông Thảo đã bán thành công 5.231.598 cổ phiếu như đã đăng ký theo phương thức khớp lệnh và thoả thuận, từ ngày 26/4 đến 11/5/2023. Qua đó, giảm tỷ lệ sở hữu còn 959.436 cổ phiếu, chiếm 0,15%.