Giữa lúc thị trường bấn loạn, Warren Buffett chi 66 tỷ USD bắt đáy cổ phiếu từ đầu năm

“Đây là Buffett kinh điển. Ông ấy tham lam khi người khác sợ hãi, và sợ hãi khi người khác tham lam”...

Thị trường chứng khoán Mỹ nói riêng và thế giới nói chung đang trải qua một năm 2022 đầy sóng gió. Tuy nhiên, nhà đầu tư huyền thoại Warren Buffett lại xem đây là một cơ hội hấp dẫn để mua vào.

Tờ Wall Street Journal dẫn công bố thông tin mà tập đoàn Berkshire Hathaway của Buffett gửi lên Uỷ ban Chứng khoán và giao dịch Mỹ (SEC) hôm thứ Hai cho biết đã tập đoàn chi khoảng 9 tỷ USD để mua cổ phiếu trong quý 3 vừa qua.

Trong đó, tiền được rót vào các công ty năng lượng Occidental Petroleum và Chevron; hãng sản xuất con chip Đài Loan TSMC; công ty sản xuất vật liệu xây dựng Louisiana-Pacific Corp; công ty tài chính Jefferies Financial Group; cùng một số doanh nghiệp khác.

Vụ mua cổ phiếu TSMC đánh dấu lần đầu tiên Berkshire mua cổ phiếu của một hãng chip, và cũng là một trong những lần hiếm hoi Buffett rót vốn vào một công ty công nghệ.

Khoảng 1/3 trong 9 tỷ USD nói trên được chi để mua cổ phiếu Occidental và Chevron; hơn 4 tỷ USD mua cổ phiếu TSMC.

Hầu như tất cả những cổ phiếu mà Berkshire tiết lộ đã mua trong quý 3 đều tăng giá trong phiên giao dịch ngày thứ Ba.

Tổng cộng, Berkshire đã chi 66 tỷ USD mua cổ phiếu trong 9 tháng đầu năm nay, tăng gấp hơn 13 lần so với cùng kỳ năm 2021.

“Đây là Buffett kinh điển. Ông ấy tham lam khi người khác sợ hãi, và sợ hãi khi người khác tham lam”, giáo sư tài chính David Kass của Đại học Marryland nhận định.

Quý 3 năm nay là một giai đoạn đặc biệt nhiều biến động, khi cả hy vọng và những lo lắng về chính sách của Cục Dự trữ Liên bang Mỹ (Fed) đẩy giá cổ phiếu tăng cao rồi giảm chóng mặt. Mức giảm của chỉ số S&P 500 trong tháng 9 là mạnh nhất kể từ đợt bán tháo vào đầu năm 2020 khi Covid-19 mới trở thành đại dịch toàn cầu.

Berkshire đã tranh thủ cơ hội này để gom cổ phiếu năng lượng, khi những cổ phiếu đó giảm từ mức cao gần đây. Và việc bắt đáy này đã chứng minh là hợp lý, vì cổ phiếu công nghệ đã tăng mạnh trở lại.

Chẳng hạn, cổ phiếu Occidental đạt mức 75,26 USD/cổ phiếu trong tháng 8, mức cao nhất kể từ đầu năm tính đến thời điểm đó. Trong những tuần sau đó, thị trường lao dốc. Berkshire vẫn chờ. Và rồi đến tuần cuối cùng của tháng 9, Berkshire gom gần 6 triệu cổ phiếu Occidental để bổ sung vào cổ phần đã có. Giá trong đợt mua này dao động từ 57-91-61,38 USD/cổ phiếu - theo báo cáo của Berkshire gửi SEC.

Thời điểm để mua cổ phiếu đó không thể tốt hơn. Gần đây, giá cổ phiếu Occidental lại tăng vượt 70 USD/cổ phiếu.

Cổ phiếu năng lượng đã tăng mạnh trong năm nay, trong bối cảnh giá dầu leo thang sau khi nổ ra chiến tranh Nga-Ukraine. Cho dù giá dầu gần đây đã “giảm nhiệt”, giá cổ phiếu năng lượng vẫn là điểm sáng trên thị trường chứng khoán Mỹ. Giới phân tích cho rằng việc Berkshire đặt cược vào năng lượng là một cách để hưởng lợi từ lạm phát.

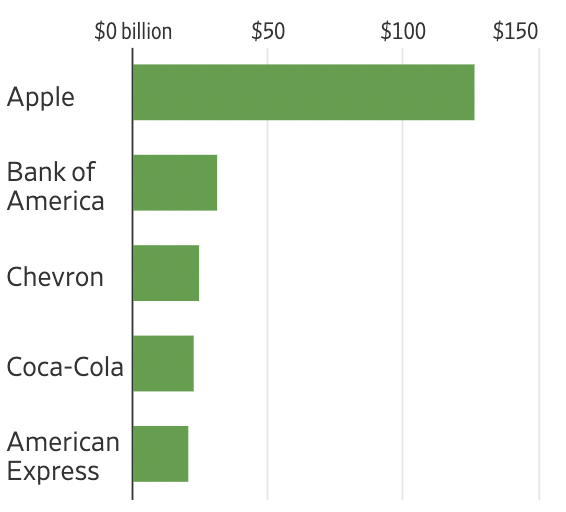

Trong quý 3, Berkshire cũng tiếp tục gom cổ phiếu Chevron. Tính đến cuối tháng 9, Berkshire nắm khoảng 24,4 tỷ USD cổ phiếu Chevron và đây là cổ phiếu lớn thứ ba trong danh mục của Berkshire.

Cũng trong quý 3, Berkshire tiếp tục nắm giữ một lượng lớn cổ phiếu tài chính. Chẳng hạn, cổ phiếu ngân hàng Bank of America và cổ phiếu hãng thẻ American Express có trị giá tổng cộng 306 tỷ USD và chiếm khoảng 17% danh mục đầu tư cổ phiếu của Berkshire ở thời điểm cuối quý.

Tài liệu mới nhất mà Berkshire gửi lên SEC cũng cho thấy tập đoàn đã bán khoảng 5,3 tỷ USD cổ phiếu trong quý 3, bao gồm cổ phiếu US Bancorp - một ngân hàng mà Berkshire rót vốn từ năm 2006. Cuối tháng 10 vừa qua, Berkshire còn nắm 53 triệu cổ phiếu US Bancorp, từ mức 145 triệu cổ phiếu vào thời điểm cuối năm ngoái.

Ngoài US Bancorp, Berkshire còn bán bớt cổ phiếu Bank of New York Mellon và thoái vốn hoàn toàn khỏi quỹ uỷ thác đầu tư bất động sản Store Capital.