Hậu dịch Covid-19 là “thời cơ vàng” cho cổ phiếu bán lẻ?

Khi dịch Covid-19 ở Việt Nam được kiểm soát phần lớn và Chính phủ bắt đầu mở cửa trở lại tất cả các hoạt động kinh tế, ngành bán lẻ sẽ trải qua sự phục hồi mạnh mẽ. Kỳ vọng này một phần được thúc đẩy bởi xu hướng “mua sắm bù”, được Forbes định nghĩa là người tiêu dùng bù đắp thời gian đã mất bằng việc gia tăng chi tiêu...

Chứng khoán VCSC vừa có báo cáo cập nhật ngành bán lẻ Việt Nam với tiêu điểm chính là sự phát triển vĩ mô của Việt Nam sẽ thúc đẩy tăng trưởng ngành bán lẻ trong tương lai.

Dịch Covid-19 đã gây ra sự gián đoạn đáng kể cho ngành bán lẻ, nhưng quá trình phục hồi đang bắt đầu khi tỷ lệ tiêm chủng tăng tốc, nhiều tỉnh/thành phố đã bắt đầu nới lỏng các hạn chế vào đầu tháng 10/2021.

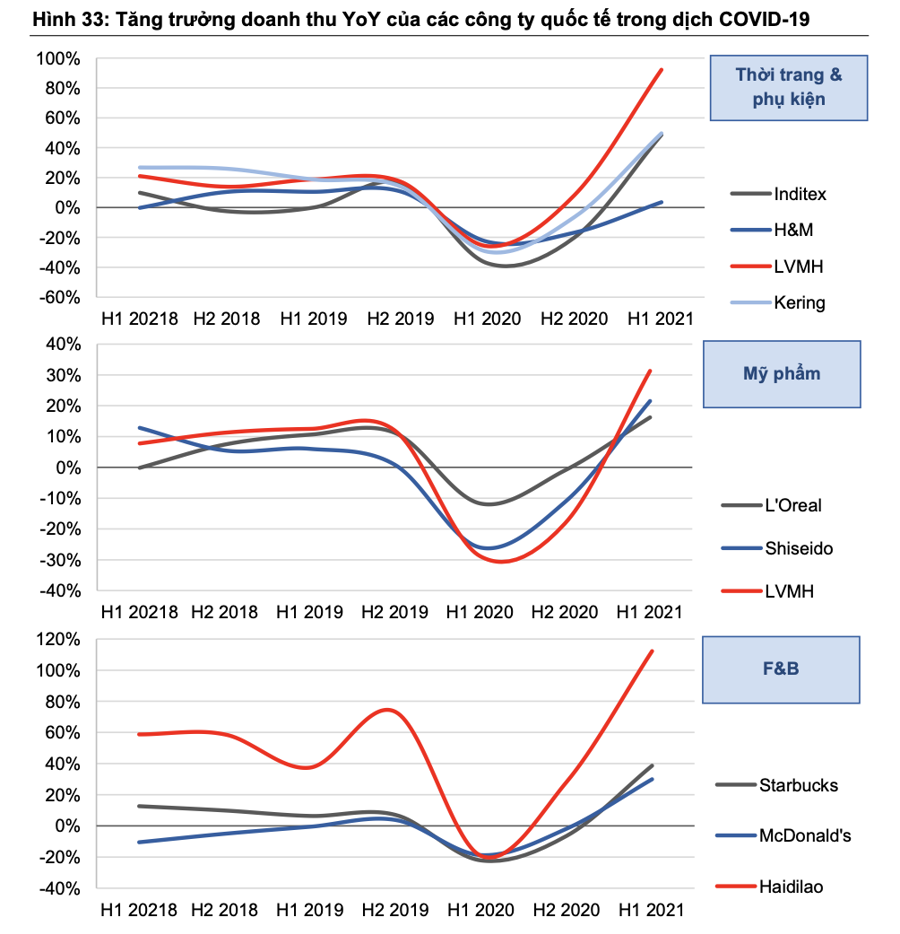

Quan sát xu hướng doanh thu của các công ty quốc tế trong 3 ngành hàng chính - thời trang & phụ kiện, mỹ phẩm và F&B cho thấy một khi tình hình dịch Covid-19 ở Việt Nam được kiểm soát phần lớn và Chính phủ bắt đầu mở cửa trở lại tất cả các hoạt động kinh tế, ngành bán lẻ sẽ trải qua sự phục hồi mạnh mẽ.

Kỳ vọng này một phần được thúc đẩy bởi xu hướng "mua sắm bù", được Forbes định nghĩa là người tiêu dùng bù đắp thời gian đã mất bằng việc gia tăng chi tiêu. VCSC đã chọn các công ty hàng đầu với danh mục thương hiệu toàn cầu và/hoặc mạng lưới bán lẻ rộng khắp để đưa ra xu hướng bán hàng phổ biến nhất giai đoạn 2018-2021. Tất cả các công ty được chọn đều có doanh số giảm đáng kể trong nửa đầu năm 2020 – đợt bùng phát dịch Covid-19 đầu tiên trên toàn cầu – và sau đó đều ghi nhận sự phục hồi mạnh mẽ trong nửa cuối 2020 và 6 tháng 2021.

Tuy nhiên, mức độ sụt giảm và giai đoạn phục hồi là khác nhau đối với mỗi công ty trong cùng một nhóm. Trong danh mục thời trang & phụ kiện, các thương hiệu xa xỉ thuộc LVMH và Kering ghi nhận mức giảm doanh số bán hàng ít hơn và sự phục hồi mạnh mẽ hơn so với các thương hiệu thời trang nhanh thuộc Inditex và H&M, cho thấy rằng dịch Covid-19 đã tạo ra tác động tiêu cực lớn hơn đến chi tiêu của người tiêu dùng phổ thông – thị trường mục tiêu của Zara và H&M.

Ở ngành hàng F&B, doanh thu của Starbucks và McDonald's cũng giảm nhẹ hơn do những thương hiệu này vẫn có thể duy trì dịch vụ nhận và giao hàng trong thời gian đại dịch xảy ra so với Haidilao – chuỗi cửa hàng lẩu nổi tiếng không chỉ về các món ăn mà còn về chất lượng trải nghiệm dịch vụ tại nhà hàng vượt trội. Tuy nhiên, ngay sau khi dịch vụ ăn uống trực tiếp được cho phép, doanh thu của Haidilao đã tăng mạnh khi thực khách nóng long được quay lại dùng bữa tại nhà hàng.

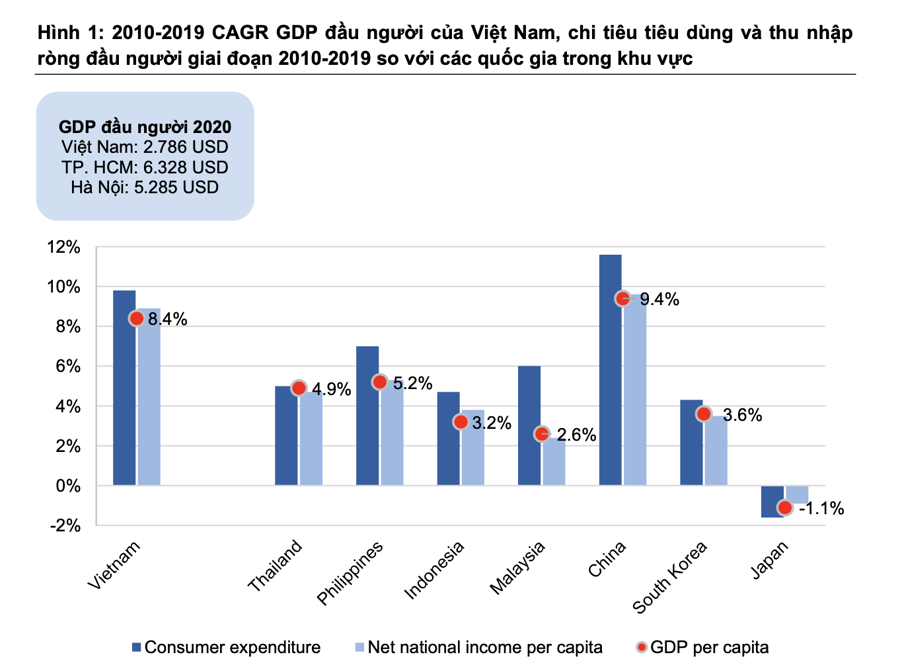

Bên cạnh đó, theo VCSC, tăng trưởng cao cả về thu nhập ròng và chi tiêu tiêu dùng thúc đẩy chi tiêu trong tương lai của người tiêu dùng Việt Nam. Tốc độ tăng trưởng kép hàng năm (CAGR) GDP bình quân đầu người của Việt Nam là 8,4% trong giai đoạn 2010-2019 xếp thứ hai trong nhóm các nước trong khu vực được lựa chọn của chúng tôi (chỉ sau Trung Quốc) và vượt xa các quốc gia khác có tốc độ CAGR GDP bình quân đầu người trung bình trong cùng giai đoạn chỉ đạt 4,2%.

GDP bình quân đầu người của Việt Nam tăng cũng đi đôi với tốc độ gia tăng thu nhập bình quân đầu người ròng và chi tiêu tiêu dùng cũng vượt trội so với nhóm các quốc gia khác trong khu vực - ngoại trừ Trung Quốc. Yếu tố này cho thấy xu hướng thu nhập cao hơn - chi tiêu nhiều hơn ở Việt Nam vẫn đang ở giai đoạn đầu với động lực tăng trưởng cao. Xu hướng này sẽ kéo theo nhu cầu ngày càng tăng đối với các sản phẩm, địa điểm và dịch vụ của người dân Việt Nam.

Dân số đô thị của Việt Nam vẫn còn thấp so với các nhóm các quốc gia trong khu vực được lựa chọn; tuy nhiên, tỷ lệ đô thị hóa ghi nhận mức tăng trưởng cao thứ hai (sau Trung Quốc) với tốc độ CAGR trong giai đoạn 2010-2020 là 2,1%. Những điều kiện này cho thấy rằng quá trình đô thị hóa ở Việt Nam vẫn đang diễn ra và còn nhiều dư địa để tăng trưởng, điều này sẽ tiếp tục mở đường cho sự thâm nhập cao hơn của bán lẻ hiện đại.

Cơ cấu tuổi thọ của Việt Nam cũng tiếp tục thuận lợi cho sự phát triển dài hạn của bán lẻ hiện đại do dân số trẻ và trong độ tuổi lao động (15-64 tuổi) chiếm gần 70% tổng dân số cả nước và ghi nhận CAGR giai đoạn 2010-2019 tích cực.

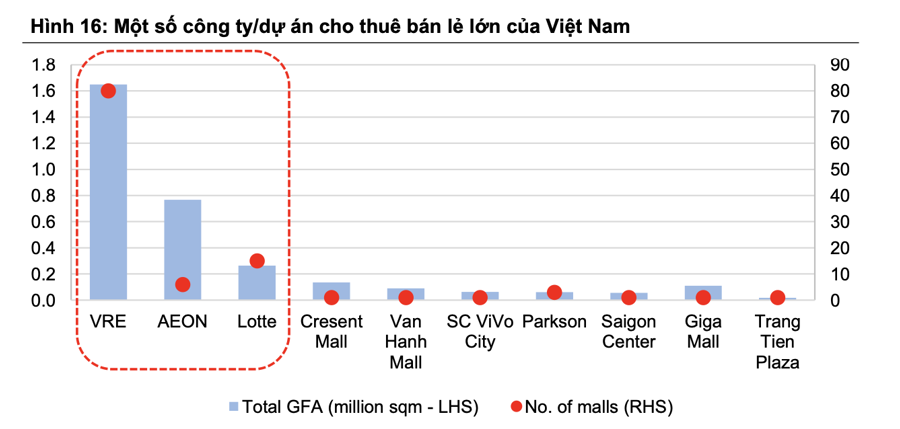

VCSC cho rằng dư địa lớn cho mảng bán lẻ hiện đại hiện có tỷ lệ thâm nhập còn thấp và tin rằng VRE có vị thế tốt để tận dụng được sự tăng trưởng này. Ngành cho thuê bán lẻ tại một số thị trường trong khu vực được hợp nhất về các chủ thuê lớn ở từng quốc gia với quỹ đất dài hạn lớn.

Hoạt động kinh doanh của VRE vượt trội so với các công ty cùng ngành trong khi giá cổ phiếu của VRE chịu áp lực bởi Covid-19. Kết quả kinh doanh của VRE vượt trội so với các công ty cùng ngành trong khu vực về tăng trưởng doanh thu cho thuê bán lẻ, tăng trưởng lợi nhuận hoạt động và biên lợi nhuận từ hoạt động kinh doanh trước và trong dịch Covid-19.

Tuy nhiên, trong khi giá cổ phiếu của các công ty cùng ngành trong khu vực đã phục hồi từ mức thấp của năm 2020, thì giá cổ phiếu của VRE vẫn chịu áp lực trong quý 3/2021 do tác động tiêu cực từ làn sóng dịch lần thứ tư tại Việt Nam. VCSC cũng khuyến nghị mua đối với VRE với giá mục tiêu là 36.200 đồng/cổ phiếu. Trên thị trường chứng khoán, cổ phiếu VRE đang có giá 30.700 đồng/cổ phiếu.