Bancassurance: Không tham bát bỏ mâm

Nhưng, việc lơ là quản lý, giám sát chất lượng dịch vụ cũng như đạo đức nghề nghiệp xuống cấp ở một bộ phận đơn vị cung ứng dịch vụ, đã khiến các cuộc xung đột giữa khách hàng với doanh nghiệp bảo hiểm và ngân hàng ngày càng gia tăng, gây tổn thương cho loại hình dịch vụ hiện đại, nhân văn trên thị trường tài chính.

Theo các chuyên gia, bancassurance ra đời ở Pháp và Tây Ban Nha vào những năm đầu thập niên 80 của thế kỷ XX. Trên toàn cầu, các thị trường bancassurance hàng đầu là Pháp, Đức, Anh, Tây Ban Nha và Ý. Ở Việt Nam, bancassurance manh nha từ những năm 1990 nhưng chỉ thực sự khởi động từ năm 2001. Từ đó đến nay, thị trường bảo hiểm Việt Nam chứng kiến nhiều sự thay đổi lớn.

ÁP LỰC TĂNG TRƯỞNG NÓNG & NHỮNG HẬU QUẢ

Theo ông Ngô Việt Trung, Cục trưởng Cục Quản lý và giám sát bảo hiểm (Bộ Tài chính), đến năm 2022, bancassurance đóng góp khoảng 20% tổng doanh thu phí của thị trường bảo hiểm nhân thọ và khoảng 14% tổng doanh thu phí của thị trường bảo hiểm phi nhân thọ.Tuy nhiên, cơ quan quản lý cũng thẳng thắn thừa nhận: phát triển nhanh dẫn đến phát sinh một số bất cập trong quản lý, giám sát chất lượng dịch vụ bán bảo hiểm qua kênh ngân hàng.

Để có cái nhìn đa chiều về bancassurance, VnEconomy đã thực hiện 15 cuộc phỏng vấn với các bên: khách hàng, nhân viên ngân hàng trực tiếp tham gia bán bảo hiểm và các chuyên gia độc lập. Câu hỏi ở đây là: Nếu đánh giá chất lượng dịch vụ dựa trên năm yếu tố, thì đâu là điểm yếu của kênh bancassurance ở Việt Nam hiện nay.

Năm yếu tố gồm: (i) độ tin cậy: thể hiện uy tín của ngân hàng và đội ngũ nhân viên khai thác bảo hiểm của ngân hàng; (ii) khả năng đáp ứng: thể hiện sự nhiệt tình giúp đỡ khách hàng, cũng như cung ứng dịch vụ nhanh chóng; (iii) năng lực phục vụ: đòi hỏi kỹ năng và kiến thức trình độ chuyên môn để cung cấp và xử lý các tình huống từ khách hàng; (iv) khả năng tiếp cận: liên quan đến sự dễ dàng trong liên lạc, giờ giấc thuận tiện, giảm thiểu thời gian chờ đợi, và mức độ có thể tiếp cận của nhân viên; (v) giá cả: các chi phí mà khách hàng bỏ ra để sử dụng các sản phẩm bảo hiểm do ngân hàng cung cấp?

Phần lớn người được hỏi cho rằng điểm yếu của bancassurance chính là độ tin cậy và năng lực phục vụ.

“Qua nhiều vụ việc ngân hàng ép khách mua bảo hiểm mới được giải ngân, nhân viên ngân hàng cố tình tư vấn lập lờ khiến khách hàng lầm tưởng sản phẩm bảo hiểm liên kết đầu tư là gửi tiết kiệm…, khiến khách hàng mất lòng và họ coi bảo hiểm như một cục nợ chứ không hề là một sản phẩm mang lại lợi ích cho họ. Tiếp theo là năng lực phục vụ, vì đa số nhân viên bancassurance chưa thực sự hiểu về sản phẩm ngân hàng đang triển khai, tư vấn cho khách hàng khá mơ hồ. Với vấn đề này cần phải có những cuộc thi sát hạch để đảm bảo chất lượng tư vấn; đồng thời, tất cả cuộc tư vấn với khách hàng phải được ghi âm và nhân viên phải chịu trách nhiệm với tất cả các thông tin cung cấp cho khách hàng”, TS. Nguyễn Hữu Huân, Trưởng bộ môn Thị trường tài chính, Trường đại học Kinh tế TP. Hồ Chí Minh nói.

Từ góc nhìn của người trong cuộc, các nhân viên ngân hàng chia sẻ với VnEconomy rằng họ phải chịu áp lực chỉ tiêu (KPI) bán bảo hiểm nên sẽ ưu tiên “room tín dụng” để giải ngân cho khách hàng có tham gia bảo hiểm dù không mặn mà với việc bán bảo hiểm.

“Công ty bảo hiểm phải trả trước cho ngân hàng một khoản chi phí lên đến hàng ngàn tỷ đồng để được khai thác danh mục khách hàng của ngân hàng. Nhưng để được như thế thì ngân hàng cũng phải đánh đổi chứ. Trong hợp đồng hợp tác giữa 2 bên có điều khoản phạt nếu không đạt chỉ tiêu. Ví dụ ở một ngân hàng nhỏ có khi khoản phạt cũng tới 1 triệu USD/tháng. Thế nên chuyện ép KPI cũng là dễ hiểu…”, anh T.V, quản lý cấp trung ở một ngân hàng lớn (đề nghị giấu tên) cho biết.

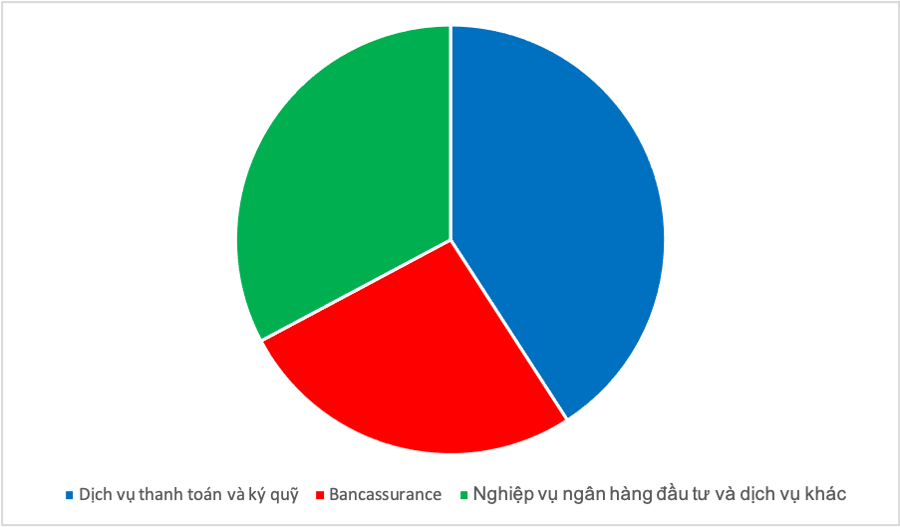

Theo ước tính của FiinGroup, trong 63.100 tỷ đồng lãi thuần từ hoạt động dịch vụ năm 2022 của 26 ngân hàng thương mại thì xấp xỉ 38% đến từ dịch vụ thanh toán và ký quỹ; 24,5% đến từ hoạt động hợp tác bảo hiểm (bancassurance); 30,5% từ nghiệp vụ ngân hàng đầu tư và các dịch vụ khác.

Cập nhật từ báo cáo tài chính của các ngân hàng thương mại cổ phần niêm yết trên sàn chứng khoán cho thấy nguồn thu từ bancassurance tăng trưởng rất mạnh và ngày càng chiếm tỷ trọng cao trong tổng thu nhập phí của các nhà băng.

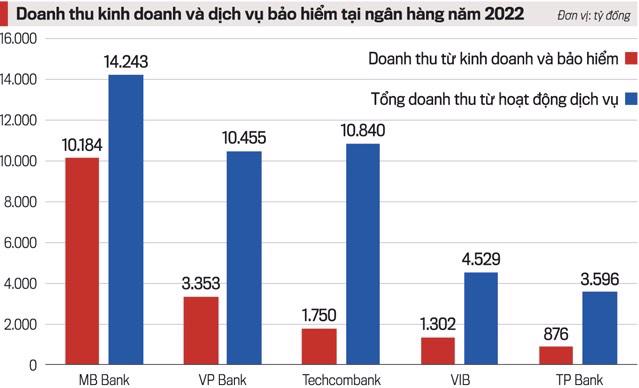

Những “tay chơi” nổi lên trong năm 2022 phải kể tới MBBank, VPBank, TechcomBank, VIB và TPBank…

Chẳng hạn như Ngân hàng TMCP Quân đội (MB) đạt 10.185 tỷ đồng doanh thu từ kinh doanh và dịch vụ bảo hiểm trong năm 2022, tăng gần 1.800 tỷ đồng so với năm 2021. Nguồn thu từ bảo hiểm hiện chiếm tới 71,5% thu nhập ngoài lãi của MB.

Còn tại Techcombank, doanh thu từ dịch vụ hợp tác bảo hiểm đạt 1.750 tỷ đồng, tăng hơn 12% so với cùng kỳ năm trước.

Năm 2022, hoạt động bán bảo hiểm mang về cho VIB hơn 1.302 tỷ đồng, tăng 9% so với năm trước đó và chiếm gần 30% tổng lãi thuần từ hoạt động dịch vụ của ngân hàng này.

Song, đằng sau những con số ấn tượng trên là hàng loạt nguy cơ tiềm ẩn cho cả ngân hàng và doanh nghiệp bảo hiểm.

Chất lượng dịch vụ, năng lực thẩm định hồ sơ, chi trả, bồi thường… không theo kịp tốc độ tăng doanh số.

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 10-2023 phát hành ngày 06-03-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam