Ngân hàng bị giảm kỳ vọng lợi nhuận, nhà đầu tư có nên “đãi cát tìm vàng”?

Các chuyên gia đều khuyên nhà đầu tư lựa chọn cổ phiếu của ngân hàng có tỷ lệ bao phủ nợ xấu cao để tranh rủi ro lợi nhuận bị giảm...

Ảnh hưởng trực tiếp từ dịch Covid-19 nhưng vẫn phải giúp đỡ các doanh nghiệp khác, bức tranh lợi nhuận ngành ngân hàng được dự báo sẽ hết “hồng”. Theo đó, đã đến lúc nhà đầu tư cổ phiếu ngân hàng cân bằng giữa rủi ro và hiệu quả đầu tư.

GIẢM KỲ VỌNG LỢI NHUẬN

Trong 6 tháng đầu năm 2021, lợi nhuận ngành ngân hàng đều tăng trưởng hai con số, thậm chí có trường hợp tăng gấp lần so với cùng kỳ những năm trước.

Theo các chuyên gia kinh tế, yếu tố quan trọng làm nên con số lợi nhuận trên là thu nhập lãi thuần. Lãi suất huy động giảm sâu nhưng lãi suất cho vay chưa giảm tương ứng khiến biên lãi ròng (NIM) tăng mạnh.

Tuy nhiên, sang đến quý 3, khi được Ngân hàng Nhà nước kêu gọi giảm lãi suất cho vay để hỗ trợ doanh nghiệp, yếu tố trên không còn được duy trì và hàng nghìn tỷ đồng lợi nhuận của các ngân hàng đã bị cắt giảm.

Số liệu từ Ngân hàng Nhà nước, tính riêng từ 15/7 đến 31/8/2021, 16 ngân hàng thương mại gồm (chiếm 75% tổng dư nợ nền kinh tế) đã thực hiện có kết quả việc giảm lãi suất cho vay theo cam kết, tổng số tiền lãi đã giảm cho khách hàng đạt 8.865 tỷ đồng.

16 ngân hàng thương mại đã đồng thuận (thông qua Hiệp hội ngân hàng) giảm lãi suất cho vay áp dụng từ 15/7/2021 đến hết năm 2021 với tổng số tiền lãi giảm cho khách hàng ước tính 20.613 tỷ đồng.

Đồng thời, 4 ngân hàng thương mại Nhà nước tiếp tục cam kết dành riêng gói hỗ trợ 4.000 tỷ đồng để giảm lãi suất, giảm 100% các loại phí dịch vụ ngân hàng trong thời gian giãn cách cho khách hàng tại các địa phương đang thực hiện cách ly toàn xã hội theo Chỉ thị 16/CT-TTg của Thủ tướng Chính phủ.

Tại cuộc điều tra xu hướng kinh doanh mới đây, các tổ chức tín dụng cho biết đã thực hiện giảm mạnh giá bình quân sản phẩm, dịch vụ (lãi suất biên và phí dịch vụ) với chỉ số cân bằng giảm từ -6,9% (cuối quý 2/2021) xuống -22,3%, mức thấp nhất kể từ quý 1/2014 (thời điểm Ngân hàng Nhà nước bắt đầu tiến hành điều tra xu hướng kinh doanh định kỳ quý đến nay). Xu hướng này tiếp tục được dự kiến cho quý 4 và cả năm 2021, tron đó, giảm lãi suất biên nhiều hơn giảm phí dịch vụ.

Tỷ lệ các tổ chức tín dụng kỳ vọng mặt bằng lãi suất huy động - cho vay "giảm" trong quý 4/2021 và cả năm 2021 đạt cao hơn nhiều so với tỷ lệ tổ chức tín dụng dự báo mặt bằng lãi suất "tăng”, chỉ số cân bằng về thay đổi mặt bằng lãi suất đã điều chỉnh giảm mạnh.

Trong khi thu nhập từ lãi được dự báo giảm, nợ xấu của hệ thống ngân hàng trong quý 3/2021 được các tổ chức tín dụng nhận định có chiều hướng tăng so với quý liền trước. Theo đó, có 50,5% tổ chức tín dụng nhận định mặt bằng rủi ro tăng trong quý 3; có 33,7% tổ chức tín dụng dự báo tăng trong quý 4 và có 50,5% tổ chức tín dụng dự báo "tăng" trong cả năm 2021, cao hơn nhiều so với tỷ lệ các tổ chức tín dụng nhận định ở kỳ điều tra trước (tương ứng 27,2%, 23,3% và 39,8%).

Tỷ lệ tổ chức tín dụng nhận định rủi ro tổng thể của khách hàng hiện tại ở "mức cao và khá cao" tiếp tục tăng từ mức 32,1% tại kỳ điều tra trước lên 46,5% ở kỳ điều tra này, ghi nhận mức cao nhất kể từ 2014.

Nhìn chung, có tới gần 60% tổ chức tín dụng được hỏi cho rằng kết quả kinh doanh quý 4/2021 sẽ không tăng so với quý 3/2021. Trong đó, có 41,6% tổ chức tín dụng kỳ vọng “không đổi” và 17,8% tổ chức tín dụng lo ngại kết quả hoạt động kinh doanh suy giảm.

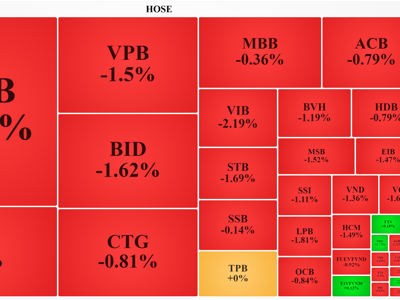

TÌM CỔ PHIẾU NGÂN HÀNG TIỀM NĂNG

Theo bà Trần Khánh Hiền, Giám đốc Khối phân tích VNDirect, hiện nay các thông tin về dịch bệnh và bối cảnh kinh tế vĩ mô đã tương đối rõ ràng, dòng tiền sẽ quay lại nhóm cổ phiếu vốn hóa lớn, trong đó có cổ phiếu ngân hàng.

“Ngân hàng là một trong những ngành có vốn hóa lớn đủ sức thu hút vốn từ dòng tiền ngày càng tăng của nhà đầu tư cá nhân”, bà Hiền nhận định.

Tuy nhiên, bà Hiền cũng cho rằng, lợi nhuận của ngành ngân hàng trong nửa cuối năm sẽ bị tác động tiêu cực bởi làn sóng Covid-19 thứ 4. Do đó, nhà đầu tư cũng cần cân nhắc giữa rủi ro và hiệu quả đầu tư.

Nói thêm về việc lựa chọn chọn phiếu ngân hàng thời điểm này, bà Trần Khánh Hiền chỉ ra 4 đặc điểm cụ thể.

Thứ nhất, do cầu tín dụng yếu đi nên yếu tố quan trọng thúc đẩy lợi nhuận ngân hàng trong thời gian tới là khả năng đẩy mạnh cho vay từ cả kênh truyền thống và các kênh digital. Nhà đầu tư nên chú trọng tới lợi thế này của các ngân hàng chứ không phải là định mức tăng trưởng tín dụng.

Thứ hai, nhà đầu tư nên quan tâm đến các ngân hàng có khả năng đẩy mạnh thu nhập ngoài lãi thông qua bán chéo bảo hiểm, kênh ngân hàng đầu tư hay kinh doanh ngoại hối… Đây là những ngân hàng có lợi thế trong thời điểm này.

Thứ ba, từ trước đến nay, nhà đầu tư ưa thích các ngân hàng có chi phí vốn thấp. Tuy nhiên, bối cảnh hiện nay đã khác, trong đó cạnh tranh tiền gửi thấp, thanh khoản hệ thống luôn dồi dào. Do vậy, nhà đầu tư nên ưu tiên các ngân hàng có khả năng đẩy mạnh cho vay cá nhân để hưởng lợi suất tài sản cao hơn, thay vì nhìn vào ngân hàng có chi phí vốn thấp.

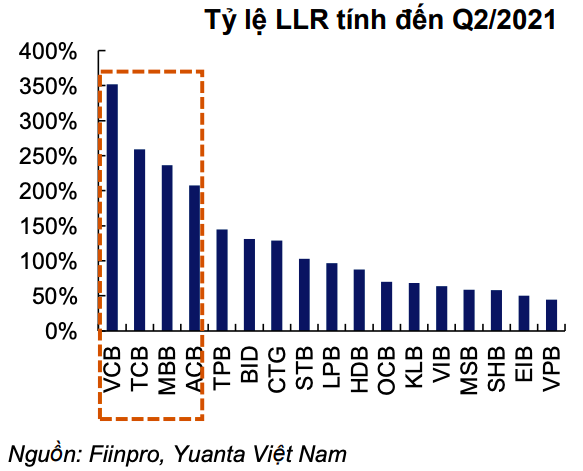

Cuối cùng, nợ xấu chắc chắn sẽ tăng cao trong vài tháng tới, vì vậy nhà đầu tư nên lựa chọn những ngân hàng có chất lượng tài sản tốt, nghĩa là những ngân hàng có tỷ lệ bao phủ nợ xấu cao (LLR).

Cùng quan điểm với bà Hiền và với việc chính bản thân các tổ chức tín dụng nhìn nhận lợi nhuận nửa cuối năm 2021 không còn khả quan, Công ty Chứng khoán Yuanta Việt Nam cho rằng, nhà đầu tư nên đặc biệt tập trung vào các ngân hàng có tỷ lệ bao phủ nợ xấu cao.

Tại một số ngân hàng có chất lượng tài sản tốt, có độ bao phủ nợ xấu cao như VCB, TCB, MBB, ACB… thì áp lực trích lập dự phòng sẽ ở mức thấp giúp nhóm này duy trì được lợi nhuận. Không những thế, với việc chất lượng cho vay tốt sẽ được Ngân hàng Nhà nước ưu ái hơn trong việc cấp room tín dụng.

Còn theo ông Quản Trọng Thành, Giám đốc Phân tích Công ty Chứng khoán MBKE, nhà đầu tư nên lựa chọn cổ phiếu ngân hàng có khẳ năng sinh lời vững chắc, có định giá vừa phải, và tuyệt vời hơn nữa nếu có cả những câu chuyện cụ thể tăng để hỗ trợ giá cổ phiếu tăng trong ngắn và trung hạn.

Ông Thành đưa ra lựa chọn Top 3 cổ phiếu ngân hàng gồm có TCB, VCB và VPB. Trong đó, TCB là ngân hàng đang được thị trường bắt đầu thừa nhận là ngân hàng vươn lên vị trí số 1 Việt Nam.

Với các chỉ số hoạt động cao nhất (như an toàn vốn, NIM, khả năng tạo thu nhập từ phí; chất lượng tài sản tốt nhất với nợ xấu chỉ ở mức 0,4%), TCB là ngân hàng có nhiều dư địa để tăng trưởng mạnh và cải thiện ROE.

Về chất lượng tài sản, trong vòng 6 tháng tới, kể cả nợ xấu do Covid-19 tăng lên gấp đôi, tỷ lệ nợ xấu của TCB giả sử tăng từ 0,4% lên 0,8% thì đây vẫn là chỉ số tốt trong hoạt động ngân hàng truyền thống. Trong 3 - 4 năm tới, MBKE tin rằng TCB có thể đạt mức vốn hóa bằng mức VCB hiện tại và vượt một số ngân hàng lớn trong khu vực.

Đối với VCB, kết quả quý 2/2021 không hấp dẫn, nhưng có vẻ thị trường phản ứng không tệ trước kết quả này. Ông Thành cho rằng, ngân hàng này sẽ đầy động lực ở việc được tăng hạn mức tín dụng; dự phòng cao; còn 50% khoản thu từ phí bảo hiểm lần đầu sẽ được ghi nhận lại trong nửa cuối năm 2021. Do đó, tăng trưởng lợi nhuận của VCB nhiều khả năng sẽ không thể tệ hơn so với quý 2 vừa rồi, và quay lại quỹ đạo tăng trưởng cao trong năm 2022. Trong trung hạn, việc chia cổ tức tiền mặt 8% và cổ phiếu 27% sẽ là động lực hỗ trợ cho cổ phiếu VCB.

Đối với VPBank, ông Thành cho rằng đây là cổ phiếu sẽ có khả năng tạo đột biến thông qua các nguồn tiền mới từ bán FE Credit và bán chiến lược. Ngoài ra, từ năm 2022, khi triển vọng phục hồi vững chắc hơn nhờ kiểm soát được Covid-19 thì phân khúc khách hàng của VPB/FE sẽ cao hơn.