Phấp phỏng biến động tỷ giá năm 2022

Xung đột Nga - Ukraine nổ ra là yếu tố khó lường, có thể làm đảo lộn mục tiêu điều hành tỷ giá năm 2022...

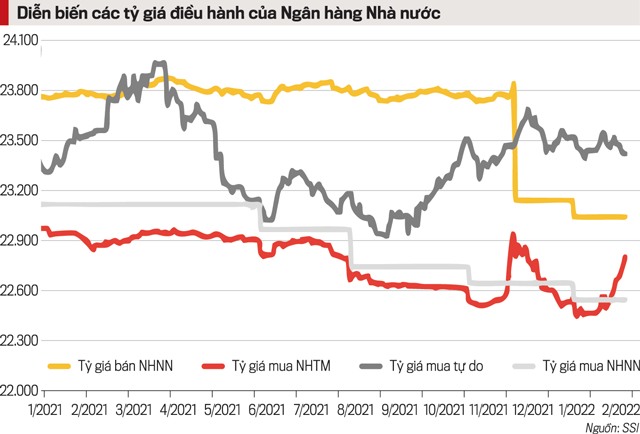

Cuối năm 2021, tỷ giá USD/VND ghi nhận đợt tăng giảm thất thường với biên độ lớn. Giới chuyên môn cho rằng, đây là dự báo trước cho một năm 2022 đầy vất vả của Ngân hàng Nhà nước trong việc điều hành chính sách tỷ giá.

Thực tế, ngay từ tháng đầu tiên của năm 2022, Ngân hàng Nhà nước đã phải điều chỉnh giảm 100 VND ở chiều mua và cùng đó, ban hành chính sách bán ngoại tệ kỳ hạn 3 tháng có huỷ ngang với giá 23.050 VND/USD (thấp hơn 100 VND so với trước đó).

Trong khi, năm 2021, đến tận tháng 6 nhà điều hành tiền tệ mới phải điều chỉnh giá mua USD, hay chỉ giảm giá bán USD một lần duy nhất tại tháng cuối năm.

NHẬN DIỆN NHỮNG THÁCH THỨC

Động thái điều chỉnh chính sách tỷ giá của Ngân hàng Nhà nước ngay từ đầu năm có vẻ như làm dịu thị trường trước bối cảnh tỷ giá USD/VND rục rịch tăng mạnh. Cụ thể, sau khi đi ngang ở nửa đầu tháng 1/2022, giá USD liên ngân hàng đột ngột bật mạnh, tăng hơn 0,4% chỉ trong 2 phiên giao dịch tiếp đó. Yếu tố gây tác động mạnh được cho là sự thay đổi bất ngờ trong nhu cầu USD của các khách hàng và Kho bạc Nhà nước đấu thầu mua USD.

Gần như ngay lập tức, tỷ giá trong nước nhanh chóng hạ nhiệt sau động thái điều chỉnh trên nhưng không kéo dài được lâu trước khi bước vào một cơn sóng mới. Tính tới cuối tháng 2/2022, tỷ giá trung tâm và tỷ giá USD/VND giao dịch thực tế tại ngân hàng thương mại có chung xu hướng tăng so với tháng trước, lần lượt ở mức 0,18% và 0,69%.

Trao đổi với VnEconomy, các chuyên gia lưu ý đến 5 nguyên nhân dẫn đến diễn biến nêu trên.

Thứ nhất, số liệu từ Bộ Lao động Mỹ cho biết, chỉ số giá tiêu dùng (CPI) ở Mỹ tăng 0,6% vào tháng 1/2022, sau khi tăng 0,6% hồi tháng 12/2021. Theo đó chỉ số này đã tăng tới 7,5% trong vòng 12 tháng tính đến hết tháng 1/2022, mức tăng cao nhất trong vòng 40 năm qua kể từ năm 1982. Số liệu này cũng đánh dấu tháng thứ tư liên tiếp tăng chỉ số giá tiêu dùng hàng năm vượt quá 6%.

Với việc chỉ số CPI tăng lên mức cao mới, Cục Dự trữ Liên bang Mỹ (Fed) chắc chắn sẽ tìm cách thắt chặt chính sách tiền tệ để kiềm chế lạm phát vào cuối năm nay. Thậm chí, nhiều nhà phân tích còn cho rằng, trong bối cảnh lạm phát tăng nóng như vậy, khả năng cao Fed sẽ tăng lãi suất với mức độ nhiều hơn và sớm hơn so với dự kiến ban đầu.

Các kỳ vọng về đợt tăng lãi suất dần được phản ánh vào lợi suất trái phiếu Chính phủ Mỹ. Trong đó, lợi suất kỳ hạn 2 năm tăng với tốc độ nhanh chóng mặt, sức mạnh đồng USD theo đó cũng được củng cố.

Thứ hai, căng thẳng địa chính trị giữa Nga – Ukraine khiến thị trường tài chính thế giới chao đảo. Trên thị trường ngoại hối, các đồng chủ chốt có tính trú ẩn cao như Yên Nhật, USD, Franc Thụy Sĩ... ngay trong ngày 24/2 tăng 1% - 1,25% so với ngày 23/2. Trong khi đó, từ đầu năm đến 23/2 vừa qua, các đồng tiền trên chỉ biến động nhẹ trong biên độ 0,4-0,5%.

Cập nhật mới nhất của nhóm nghiên cứu một ngân hàng lớn cho thấy, sự trừng phạt của EU và Mỹ đã tạo nên cú sốc đối với thị trường tài chính Nga và thế giới. Đáng chú ý, đồng USD mạnh lên rất nhiều khi mà tính từ 25/2/2022 đến nay, giá trị nhiều đồng tiền đã giảm từ 1,2 đến 1,5% so với đồng USD; trong đó; đồng Ruble so với USD giảm 30%.

Về triển vọng , nhiều chuyên gia nhận định thị trường ngoại hối dự báo vẫn có thể biến động với biên độ lớn trong thời gian tới nếu căng thẳng không dịu bớt. Và như vậy, tương quan tỷ giá cặp VND/USD sẽ dồn áp lực lên chính sách điều hành của Ngân hàng Nhà nước.

Thứ ba, giá vàng trong nước điều chỉnh tăng mạnh và nới rộng chênh lệch giữa vàng trong nước với vàng thế giới lên hơn 17 triệu đồng/lượng. Với mức chênh lệch quá lớn, tình trạng gom USD để buôn lậu vàng là hiện hữu.

Thứ tư, theo Tổng cục Thống kê, trong 2 tháng đầu năm 2022, cán cân thương mại Việt Nam đang nhập siêu 0,9 tỷ USD. Trong khi đó, giai đoạn cao điểm của nguồn kiều hối đã trôi qua.

Thứ năm, nhu cầu mua ngoại tệ kỳ hạn của doanh nghiệp có xu hướng gia tăng cục bộ trước khả năng Fed sẽ tăng mạnh lãi suất.

Theo ông Ngô Đăng Khoa, Giám đốc toàn quốc khối ngoại hối, thị trường vốn và dịch vụ chứng khoán, HSBC Việt Nam đánh giá, năm 2022 có thể là một năm nhiều biến động cho tỷ giá trong khu vực châu Á nói chung và VND nói riêng.

“Trong ngắn hạn, áp lực giảm giá của VND đang rất hiện hữu do những thay đổi về chính sách tiền tệ của Fed, cùng với rủi ro về tăng trưởng toàn cầu chậm lại cũng như căng thẳng địa chính trị Nga – Ukraine đang diễn ra”, ông Khoa nói.

PHẢI THÍCH ỨNG ĐỂ BÌNH ỔN

Tuy nhiên, ông Khoa cũng cho rằng, chính sách tỷ giá của Ngân hàng Nhà nước tiếp tục được vận động theo hướng linh hoạt, thích ứng với những biến số mới trên thị trường sẽ giúp xu hướng trung và dài hạn của tỷ giá ổn định hơn.

“Ít nhất, những biến động tỷ giá từ năm ngoái đến nay đều được chính sách tỷ giá xoa dịu thông qua việc thay đổi giá mua và giá bán USD tại Sở giao dịch. Vai trò điều hành của Ngân hàng Nhà nước đang được thể hiện nhiều hơn”, ông Khoa nhấn mạnh.

Theo thống kê, những yếu tố về chính trị chỉ khiến tỷ giá biến động trong ngắn hạn, sau đó mức biến động sẽ thu hẹp lại trong trung hạn và quay về trạng thái cân bằng.

Chung quan điểm, về tính ổn định của VND, ông Nguyễn Thế Minh, Giám đốc phân tích Khối khách hàng cá nhân Công ty chứng khoán Yuanta Việt Nam cho rằng, các tác động ngắn hạn đối với tỷ giá không quá mạnh (biến động dưới 2%) nhờ vào nguồn dự trữ ngoại tệ dồi dào và cán cân thương mại sẽ nhanh chóng được cải thiện khi xuất khẩu hồi phục.

Về xung đột kéo dài tại Ukraine, ông Minh cho biết bản chất các xung đột chính trị sẽ mang tính chất tâm lý nhiều hơn tác động về mặt vĩ mô. Theo đó, việc này sẽ tác động trực tiếp lên các đồng tiền, đặc biệt là đồng Ruble của Nga, đồng thời giúp đồng USD tăng mạnh hơn và có lợi thế hơn các đồng tiền mới nổi.

“Việc này có ảnh hưởng đến tỷ giá trong ngắn hạn. Tuy nhiên, theo thống kê, những yếu tố về chính trị chỉ khiến tỷ giá biến động trong ngắn hạn, sau đó mức biến động sẽ thu hẹp lại trong trung hạn và quay về trạng thái cân bằng”, ông Minh đánh giá.

Ở góc nhìn khác, nhóm nghiên cứu phân tích của Công ty chứng khoán Rồng Việt (VDSC) nhìn nhận, trong ngắn hạn dường như lộ trình tăng lãi suất của Fed đã được phản ánh vào thị trường.

Vì vậy, rủi ro từ việc thắt chặt chính sách tiền tệ của Fed được kỳ vọng sẽ giảm bớt khi Fed chính thức đưa ra được lộ trình cụ thể hơn trong cuộc họp vào tháng 3 này.

“Chúng tôi cho rằng chênh lệch dương giữa lạm phát Mỹ và lạm phát của Việt Nam đang là một điểm thuận lợi đối với việc điều hành chính sách tiền tệ trong nước”.

Nhóm nghiên cứu VDSC.

Thêm vào đó, việc điều chỉnh lãi suất của Fed trong giai đoạn sắp tới có nhiều điểm khác biệt so với các lần điều chỉnh nâng lãi suất trong quá khứ. Có vẻ như lần này, Fed đã chậm bước trong việc đối phó với lạm phát tăng cao. Bài toán nâng lãi suất trong năm 2022 là rất thách thức khi kinh tế Mỹ được dự báo tăng trưởng chậm lại và lạm phát thì duy trì ở mức cao trong thời gian dài.

Ngoài ra, Việt Nam đang lệch pha về chính sách và tăng trưởng so với các quốc gia phát triển. Việt Nam cũng khác với Trung Quốc vì ít có dư địa để kích thích tăng trưởng. Việc cố gắng duy trì ổn định các yếu tố như tỷ giá, lãi suất và lạm phát sẽ là ưu tiên của các nhà điều hành để đối phó với rủi ro từ bên ngoài.

“Nhìn chung, với những kỳ vọng mới về triển vọng nâng lãi suất của Fed, chúng tôi cho rằng áp lực đối với tỷ giá USD/VND sẽ có xu hướng tăng nhưng vẫn trong biên độ kiểm soát khoảng +1% trong năm 2022. Áp lực lên tỷ giá tăng vì đồng USD có xu hướng tăng giá trở lại. Tuy nhiên, cũng cần lưu ý là Việt Nam vẫn có những tấm đệm an toàn như dự trữ ngoại hối, cán cân thanh toán được hỗ trợ bởi thặng dư thương mại được duy trì và kiều hối liên tục gia tăng”, nhóm chuyên gia VDSC nhận định.