Thấy gì từ dòng tiền đang đổ mạnh vào các quỹ trái phiếu, cao nhất một năm trở lại?

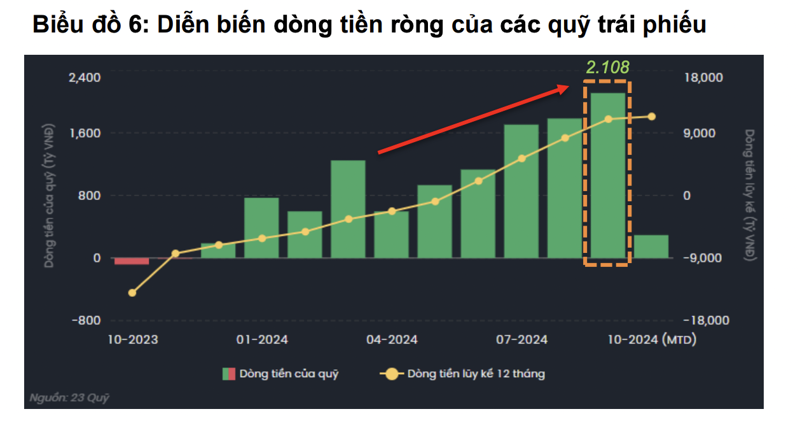

Dòng vốn đầu tư vào các quỹ trái phiếu duy trì đà vào ròng trong tháng 9/2024, đạt 2,1 nghìn tỷ đồng với mức tăng trưởng 18,3% so với tháng 8/2024. Đây là tháng thứ 10 liên tiếp dòng vốn vào ròng tích cực và ghi nhận mức cao nhất kể từ đầu năm 2024...

Dòng vốn vào ròng ở các quỹ trái phiếu đạt mức cao nhất từ đầu năm 2024, theo thống kê từ FiinTrade. Dòng vốn đầu tư vào các quỹ trái phiếu duy trì đà vào ròng trong tháng 9/2024, đạt 2,1 nghìn tỷ đồng với mức tăng trưởng 18,3% so với tháng 8/2024. Đây là tháng thứ 10 liên tiếp dòng vốn vào ròng tích cực và ghi nhận mức cao nhất kể từ đầu năm 2024.

TIỀN SẦM SẬP ĐỔ VÀO QUỸ TRÁI PHIẾU

Trong 1 năm qua, các quỹ trái phiếu ghi nhận hút ròng gần 11 nghìn tỷ đồng. Trong đó, quỹ Đầu tư Trái Phiếu Techcom (TCBF) chiếm 62% tổng giá trị vào ròng (đạt 6,9 nghìn tỷ đồng). Quỹ trái phiếu thuộc Techcom Capital này có hiệu suất từ đầu năm vượt xa so với các quỹ trái phiếu khác trên thị trường (ở mức 11,5%).

Quỹ trái phiếu An Bình (ABBF) vào ròng 1.295 tỷ từ đầu năm; Quỹ trái phiếu Việt Nam (DCBF) vào ròng 1.397 tỷ; Quỹ trái phiếu Bảo Thịnh Vinawealth (VFF) vào ròng 1.244 tỷ; Quỹ trái phiếu DCIP (DCIP) vào ròng 927 tỷ.

Diễn biến dòng tiền vào quỹ trái phiếu tại Việt Nam đồng pha với thị trường thế giới. Nhu cầu phân bổ vào các quỹ trái phiếu vẫn duy trì đà tích cực trong tháng 9 khi lo ngại về suy thoái vẫn hiện hữu và có những biến động mạnh trên thị trường cổ phiếu vào đầu tháng 9. Theo thống kê của SSI Research, quỹ trái phiếu vào ròng 57,6 tỷ USD trong tháng 9 và tính từ đầu năm vào 478 tỷ USD.

Nhận định về xu hướng dòng tiền, ông Nguyễn Thế Minh, Giám đốc nghiên cứu và phân tích khối khách hàng cá nhân của Chứng khoán Yuanta cho rằng, thông thường sau mỗi chu kỳ hồi phục của nền kinh tế, tiền sẽ đổ vào trái phiếu trước khi vào cổ phiếu.

Tương tự như giai đoạn 2011-2012, dòng tiền đổ vào trái phiếu nhiều nhất khi giá đã giảm mạnh sau giai đoạn khủng hoảng trái phiếu năm 2022-2023 và ảnh hưởng của dịch Covid-19 . Trái phiếu có sự xếp hạng và tùy thuộc vào khẩu vị rủi ro của nhà đầu tư tuy nhiên đây vẫn là kênh trú ẩn an toàn cùng với kênh tiết kiệm ngân hàng. Bên cạnh đó, giai đoạn này chủ yếu trái phiếu phát hành từ nhóm ngân hàng.

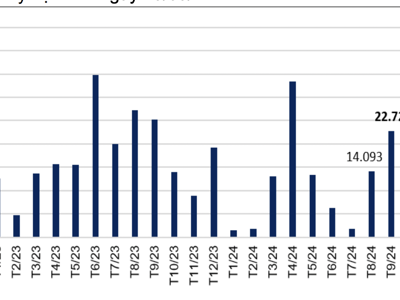

Theo dữ liệu VBMA tổng hợp từ HNX và Uỷ ban Chứng khoán, tính đến ngày công bố thông tin 30/09/2024, có 24 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 22.333 tỷ đồng và 1 đợt phát hành ra công chúng trị giá 1.467 tỷ đồng trong tháng 9/2024.

Lũy kế từ đầu năm đến 30/9, có 268 đợt phát hành riêng lẻ trị giá 250.396 tỷ đồng và 15 đợt phát hành ra công chúng trị giá 27.054 tỷ đồng. Trong đó, 72 % giá trị trái phiếu phát hành là của nhóm ngân hàng thương mại; các doanh nghiệp bất động sản chiếm 18,54% giá trị trái phiếu phát hành. Còn lại là của các nhóm khác.

Ông Minh dự kiến đến 2025, dòng tiền mới thực sự quay trở lại cổ phiếu, đó là thời điểm nền kinh tế phục hồi, bất động sản khả quan kéo theo giá cổ phiếu hấp dẫn thu hút dòng tiền từ kênh an toàn sang. Đáng lưu ý, nếu như dòng tiền thặng dư từ sản xuất đổ vào chứng khoán năm 2021 đưa thị trường tăng cao, thì đến năm 2024, nền kinh tế phục hồi dòng tiền có xu hướng quay trở lại tập trung sản xuất kinh doanh. Năm 2025, khi có thặng dư từ sản xuất kinh doanh, dòng tiền này sẽ lại quay lại thị trường cổ phiếu.

QUỸ TRÁI PHIẾU CÓ HIỆU SUẤT CAO VƯỢT XA NGÂN HÀNG

Trong khi chứng khoán vẫn chưa thể bứt phá do những rủi ro toàn cầu, VN-Index liên tiếp trượt mốc 1.300, hiệu suất quỹ trái phiếu vượt trội so với ngân hàng cũng là lí do khiến dòng tiền đổ vào.

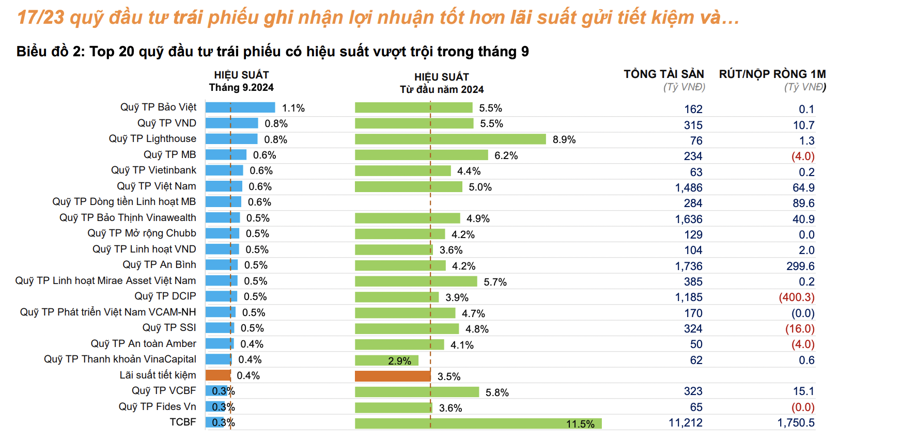

Kết thúc tháng 9, có 17/23 quỹ đầu tư trái phiếu đạt hiệu suất tốt hơn so với lãi suất gửi tiết kiệm.

Dẫn đầu là Quỹ đầu tư Trái phiếu Bảo Việt (BVBF) với mức tăng 1,1% - mức hiệu suất theo tháng tốt nhất của quỹ từ đầu năm 2024. Danh mục nắm giữ của quỹ BVBF bao gồm trái phiếu của VietinBank (CTG) và Argibank. Ngược lại, quỹ Đầu tư Trái phiếu Techcom (TCBF) có hiệu suất kém xa (0,3%) khi nắm giữ chủ yếu là trái phiếu doanh nghiệp của nhóm Masan, Vingroup và Novaland.

Trong 9 tháng đầu năm 2024, có 20/23 quỹ trái phiếu có mức sinh lợi cao hơn 3,5% (mức lãi suất tiết kiệm 9T2024). Trong đó, Quỹ Đầu tư Trái phiếu TCBF có hiệu suất cao nhất (11,5%), bỏ xa quỹ đứng thứ 2 là Quỹ Trái phiếu Lighthouse (LHBF) với hiệu suất đạt 8,9%.

TCBF cũng là 1 trong 6 quỹ trái phiếu ghi nhận dòng tiền vào ròng 8 tháng liên tiếp (tính từ tháng 2/2024), lũy kế đạt 8,7 nghìn tỷ đồng, và danh mục của TCBF chủ yếu là TPDN (51,3%), Tiền gửi & Chứng chỉ tiền gửi (42,4%).

Các quỹ còn lại như Quỹ Trái phiếu Bảo Việt (BVBF) và Quỹ Trái phiếu VND (VNDBF) hiệu suất 5,5%; MBBOND hiệu suất 6,2%; Quỹ TP Linh hoạt Mirae Asset VN (MAFF) 5,7%; Quỹ TP Bảo Thịnh Vinawealth (VFF) hiệu suất 4,9%; Quỹ TP Mở rộng Chubb (CBPF) hiệu suất 4,2%; Quỹ TP An Bình (ABBF)cũng 4,2%.