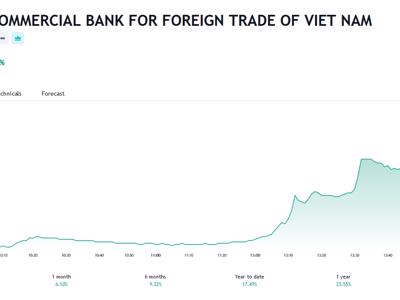

VCB chuẩn bị phát hành 6,5% cổ phiếu riêng lẻ để tăng vốn

Theo ACBS, VCB đang chuẩn bị phát hành riêng lẻ 6,5% vốn cho cổ đông chiến lược Mizuho và một số cổ đông khác. Dự kiến thương vụ sẽ hoàn tất trong quý 1/25...

Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE) thông báo về ngày ĐKCC tổ chức ĐHĐCĐ bất thường năm 2024 của Ngân hàng Thương mại Cổ phần Ngoại Thương Việt Nam (mã VCB-HOSE).

Theo đó, VCB chốt danh sách cổ đông để tổ chức ĐHĐCĐ bất thường năm 2024 vào ngày 19/8 tại Hội trường VCB, 198 Trần Quang Khải, Hà Nội. Đăng ký cuối cùng là ngày 19/7.

Mục đích là thông qua phương án phát hành cổ phiếu riêng lẻ để tăng vốn điều lệ của VCB (Phương án tăng vốn điều lệ năm 2024); Sửa đổi, bổ sung Điều lệ tổ chức và hoạt động của VCB, Quy chế tổ chức và hoạt động của Hội đồng quản trị (HĐQT), Quy chế quản trị nội bộ; Bầu bồ sung thành viên HĐQT nhiệm kỳ 2023 - 2028; Bầu bồ sung thành viên Ban Kiểm soát (BKS) nhiệm kỳ 2023 - 2028; Ban hành Quy chế Tổ chức và hoạt động của BKS và các nội dung khác thuộc thẩm quyền Đại hội đồng cổ đông (nếu có).

Theo ACBS, VCB đang chuẩn bị phát hành riêng lẻ 6,5% vốn cho cổ đông chiến lược Mizuho và một số cổ đông khác. Dự kiến thương vụ sẽ hoàn tất trong quý 1/25.

Được biết năm 2019, VCB đã phát hành thương vụ tương tự và giá phát hành vào thời điểm đó tương đương với P/E trượt 12 tháng (pre-money) là 16,0 lần và P/B sau phát hành (post money) là 2,8 lần. Dựa trên định giá của thương vụ trước đây, ACBS ước tính giá phát hành lần này sẽ rơi vào khoảng 96.000-100.000 đồng/cp.

Theo ACBS, việc phát hành sẽ có nhiểu tác động tích cực đến tỷ lệ an toàn vốn (CAR) cũng như khả năng tăng truởng tín dụng của VCB. Cụ thể, ACBS kỳ vọng CAR sẽ được cải thiện thêm khoảng 2 điểm % sau khi phát hành. Mặc dù CAR của VCB hiện tại (đến 31/12/2023 là 11,4%) đã đủ đáp ứng yêu cầu tối thiểu 8%, việc cải thiện hệ số an toàn vốn sẽ giúp VCB gia tăng năng lực cung ứng tín dụng ra nền kinh tế mà vẫn đáp ứng những tiêu chuẩn ngặt nghèo hơn về vốn của Basel 3 trong tương lai, đồng thời tạo dư địa chi trả cổ tức tiền mặt trong những năm tới.

Tuy nhiên, với việc tăng gần 20% quy mô vốn chủ sở hữu, VCB sẽ phải đối mặt với áp lực duy trì hiệu quả sinh lời đang ở mức khá tốt của mình. ACBS dự báo ROE của VCB sẽ giảm từ mức 20% hiện tại xuống 15% đến năm 2026 - tương đương với trung bình ngành.

Qua đó, ACBS đã nâng 12% giá mục tiêu của VCB lên 98.000 đồng/cp và nâng khuyến nghị từ "trung lập" lên "khả quan". Giá mục tiêu của ACBS tương ứng với P/E và P/B mục tiêu 12 tháng lần lượt là 16,4 lần và 2,3 lần. Triển vọng lợi nhuận của VCB cải thiện nhờ tín dụng phục hồi, NIM mở rộng và chi phí hoạt động được kiểm soát tốt.

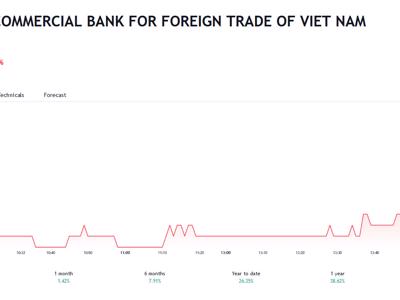

Được biết, HĐQT VCB đã quyết liệt chỉ đạo việc triển khai tăng vốn điều lệ để đáp ứng hệ số an toàn vốn trong bối cảnh quy mô tổng tài sản ngày càng tăng. Năm 2023, VCB đã hoàn thành việc chi trả cổ tức bằng cổ phiếu từ nguồn lợi nhuận còn lại năm 2019, 2020 sau thuế, sau trích các quỹ và chia cổ tức với tỷ lệ 18,1% để tăng vốn điều lệ lên 55.891 tỷ đồng.

Hiện nay, VCB đang tiếp tục triển khai kế hoạch chi trả cổ tức bằng cổ phiếu từ nguồn lợi nhuận còn lại năm 2021 và lợi nhuận còn lại luỹ kế đến hết năm 2018 (khoảng 27.700 tỷ đồng) và đợt phát hành cổ phiếu riêng lẻ (tỷ lệ 6,5% vốn điều lệ) để tăng vốn điều lệ nhằm củng cố, nâng cao năng lực tài chính.