Việt Nam khó đứng ngoài xu hướng tăng lãi suất điều hành

Một lãnh đạo Ngân hàng Nhà nước cho biết, sau hành động của Fed sáng nay, Việt Nam chính thức góp mặt vào "dàn đồng ca tăng lãi suất". Tuy nhiên, động thái này chủ yếu để tạo tín hiệu vì chưa ai vay nhà điều hành bao giờ, ngoại trừ quyết định về trần lãi suất huy động dưới 6 tháng là tác động tới thị trường...

"Từ sáng giờ, chúng tôi phải canh từng múi giờ của nhiều ngân hàng trung ương trên thế giới. Thụy Sĩ, Phillipin tăng lãi suất, hai ngày qua cả Ngân hàng Trung ương và Bộ Tài chính Hàn Quốc cùng ra tuyên bố quyết giữ giá đồng Won. Việt Nam đã nín hết cỡ, cả dàn đồng ca đều vang lên, mình không thể lặng tiếng”, vị lãnh đạo này nói với VnEconomy.

Lý giải về hành động tăng lãi suất điều hành, theo ông, đầu năm 2020, trước đại dịch Covid – 19, lãi suất chính sách của Việt Nam là 6%, lãi suất FED là 2,25 – 2,5%. Khi Covid - 19 bùng nổ, FED hạ lãi suất xuống 0%, Việt Nam giảm lãi suất chính sách từ 6% xuống 4%, phát đi tín hiệu hỗ trợ nền kinh tế.

Đầu năm 2022, FED bắt đầu tăng lãi suất, lần đầu 0,25%, tiếp đó là 0,5%, 3 lần tiếp theo đều là 0,75%, đưa mặt bằng lãi suất cho vay qua đêm từ 0% - 0,25% lên 3% - 3,25%, lập đỉnh kể từ năm 2008.

Khi FED tăng lãi suất để hút USD về thì chắc chắn đồng USD ở các nước sẽ dồn về Mỹ. Để đối phó thì các nước sử dụng USD phải hút bớt nội tệ về, nâng lãi suất nội tệ lên để giữ lại USD.

(Một lãnh đạo Ngân hàng Nhà nước)

Trước ngày 21/9 (ngày gần nhất FED tăng lãi suất), lãi suất của FED là 2,5% trong khi lãi suất chính sách của Việt Nam là 4%. Do VND yếu hơn nên phải để chênh lệch lãi suất ở mức độ phù hợp, không thể để ngang bằng hoặc biên độ hẹp.

Trên thực tế, khoảng cách chênh lệch lãi suất trước đó giữa VND và USD là 6% và 2,5%; sau đó là 4% và 0%; hiện tại FED tăng lãi suất lên 2,5% trong khi lãi suất chính sách Việt Nam vẫn để 4%.

Theo đó, khi FED tăng tiếp lên mức 3,25%, nếu lãi suất chính sách của VND vẫn để 4% thì biên độ chênh lệch lãi suất quá hẹp, kéo theo đó là rủi ro cho VND và gây áp lực khủng khiếp lên tỷ giá khi tình trạng găm giữ ngoại tệ sẽ bùng trở lại như từng diễn ra trong các năm 2007 - 2010.

Tuy nhiên, hiệu lực của động thái tăng lãi suất điều hành từ Ngân hàng Nhà nước sẽ chưa có hiệu lực vì trên thực tế chủ yếu là tín hiệu, bởi rất nhiều năm qua, chẳng ngân hàng nào vay tiền của Ngân hàng Nhà nước.

Chưa kể, khi nhà điều hành giữ biên độ lãi suất giữa VND và USD để hình thành điểm hoán đổi kỳ hạn phù hợp, sẽ kích thích người dân, doanh nghiệp nắm giữ VND.

Thứ hai, đối với lãi suất huy động, cũng theo nguyên tắc, khi đồng tiền mạnh tăng lãi suất thì đồng tiền yếu phải tăng, thậm chí tăng mạnh hơn thì mới giữ được giá trị. Bởi vậy, trong ngày 22/9, Ngân hàng Nhà nước cũng tăng lãi suất điều hành với VND từ 4% lên 5%.

“Với việc chính sách tiền tệ là ngắn hạn, Ngân hàng Nhà nước sẽ điều hành tùy thuộc vào thông tin đầu vào”, vị lãnh đạo nói và giải thích thêm: “Tầm giờ tháng trước chưa ai nghĩ áp lực lớn như bây giờ, kể cả Fed cũng không ngờ được phải duy trì chính sách “diều hâu” quá lâu”.

Riêng về Dự trữ ngoại hối, vị lãnh đạo Ngân hàng Nhà nước cho hay, không thể coi đây như một quỹ rồi cất đi. Mà thực chất đây là trạng thái ngoại tệ của nền kinh tế. Trạng thái này có được nhờ sự việc xuất khẩu nhiều hơn nhập khẩu, kiều hối…

“Mục đích tăng lãi suất của Mỹ là để hút tiền về Mỹ. Mình muốn cố giữ cũng không được. Nhìn chung, các nước đang giải quyết bài toán tăng lãi suất của Fed bằng hai cách. Một là để USD chuyển ra. Hai là nâng lãi suất và hút nội tệ về để tạo sự khan hiếm tương đối. Cả hai cách này đều hướng tới ổn định tỷ giá”, vị lãnh đạo này nêu quan điểm.

Như VnEconomy đã đưa, sáng nay (22/9), sau khi Cục Dự trữ Liên bang Mỹ (Fed) vừa nâng lãi suất 0,75 điểm phần trăm, Thủ tướng Chính phủ Phạm Minh Chính đã chủ trì phiên họp Chính phủ chuyên đề, thảo luận về nhiều nội dung quan trọng để ổn định kinh tế vĩ mô.

Tại phiên họp, Thủ tướng yêu cầu Ngân hàng Nhà nước nghiên cứu tăng lãi suất điều hành, tăng lãi suất huy động nhưng cố gắng giữ ổn định mặt bằng lãi suất cho vay và kêu gọi, vận động các tổ chức tín dụng tiếp tục đổi mới công nghệ, tăng hiệu quả hoạt động, quản trị, tiết giảm chi phí, nghiên cứu giảm lãi suất ở một số đối tượng, lĩnh vực phục vụ sản xuất kinh doanh để hỗ trợ người dân, doanh nghiệp phục hồi kinh tế sau dịch.

Ngày 22/9/2022, Ngân hàng Nhà nước quyết định điều chỉnh các mức lãi suất, có hiệu lực từ ngày 23 tháng 9 năm 2022 như sau:

- Quyết định số 1606/QĐ-NHNN ngày 22 tháng 9 năm 2022 về lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (gọi chung là tổ chức tín dụng). Theo đó, tăng lãi suất tái cấp vốn từ 4,0%/năm lên 5,0%/năm; lãi suất tái chiết khấu từ 2,5%/năm lên 3,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước đối với tổ chức tín dụng từ 5,0%/năm lên 6,0%/năm.

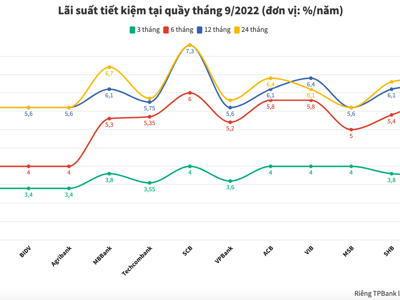

- Quyết định số 1607/QĐ-NHNN ngày 22 tháng 9 năm 2022 về mức lãi suất tối đa đối với tiền gửi bằng đồng Việt Nam (VND) của tổ chức, cá nhân tại tổ chức tín dụng theo quy định tại Thông tư số 07/2014/TT-Ngân hàng Nhà nước ngày 17 tháng 3 năm 2014. Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng từ mức 0,2%/năm lên 0,5%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 4,0%/năm lên 5,0%/năm, riêng lãi suất tối đa đối với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô từ 4,5%/năm lên 5,5%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.