VN-Index nhiều khả năng đạt 1.534 điểm trong tháng 11, cổ phiếu penny sẽ tăng cao nhất?

Chỉ số VN-Index hướng thẳng về mức 1. 534 điểm với xác suất cao 70%. Kỳ vọng chỉ số VN-Midcaps và VN-Smallcaps có thể có mức tăng trưởng cao nhất lần lượt 6,75% và 14,18%...

Trong báo cáo chiến lược đầu tư tháng 11, Chứng khoán Yuanta đánh giá việc thay đổi cách thức phòng chống Covid từ “Zero-Covid” sang sống chung với virus đã bước đầu phát huy hiệu quả về mặt kinh tế khi các chỉ số vĩ mô trong tháng 10 hầu hết đều cho thấy các tín hiệu tích cực như hoạt động sản xuất công nghiệp và tổng mức bán lẻ tăng trưởng mạnh so với tháng trước.

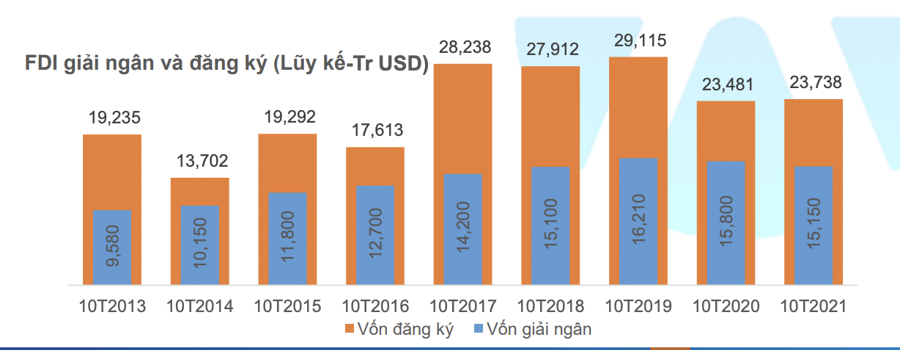

Tình hình xuất nhập khẩu cũng như dòng vốn FDI cải thiện chậm, một phần vì Tp.HCM và các tỉnh phía Nam mới mở cửa trở lại, lượng hàng sản xuất trong thời gian qua có phần cầm chừng, do đó sẽ cần thời gian để đẩy mạnh lại hoạt động xuất khẩu, nhất là trong bối cảnh chi phí logistic và chi phí nguyên liệu đầu vào tăng cao.

Những yếu tố rủi ro về mặt lạm phát theo là có trong trung hạn, đối với năm 2021 chỉ còn 2 tháng nữa là kết thúc năm, khả năng lớn lạm phát cả năm sẽ vẫn nằm trong mức mục tiêu dưới 4% của Chính phủ đề ra. Các yếu tố về tỷ giá, lãi suất chưa cho thấy rủi ro đáng kể tới nền kinh tế.

Số doanh nghiệp quay trở lại hoạt động trong tháng 10 tăng gần 30% và số doanh nghiệp thành lập mới cũng tăng cả về số lượng và vốn đăng ký cho thấy thông tin tích cực trong hoạt động sản xuất của doanh nghiệp.

Ngoài ra, tình hình đầu tư công cũng đang có chuyển biến tích cực hơn, mặc dù vẫn giảm so với cũng kỳ nhưng vốn giải ngân đầu tư công trong tháng 10 đã tăng 18,6% MoM và đạt 64,7% kế hoạch năm 2021. Sẽ khó để hoàn thành việc giải ngân 100% đầu tư công theo kế hoạch, tuy nhiên, với động thái đẩy mạnh và có các biện pháp nghiêm khắc với các khoản giải ngân chậm trễ, Yuanta cho rằng trong 2 tháng cuối năm các dự án đầu tư công sẽ khá sôi động và vẫn là động lực lớn cho tăng trưởng kinh tế trong quý 4.

Đối với thị trường chứng khoán, việc mở cửa nền kinh tế là động lực tăng

trưởng mới của thị trường trong tháng 11. Gói kích cầu 800.000 tỷ sẽ khôi phục nền kinh tế và khơi thông dòng vốn. Đồng thời, cũng sẽ kích thích tiêu dùng sau giai đoạn dịch bệnh kéo dài. Ngoài ra, gia tăng đầu tư công nhằm thu hút dòng vốn FDI.

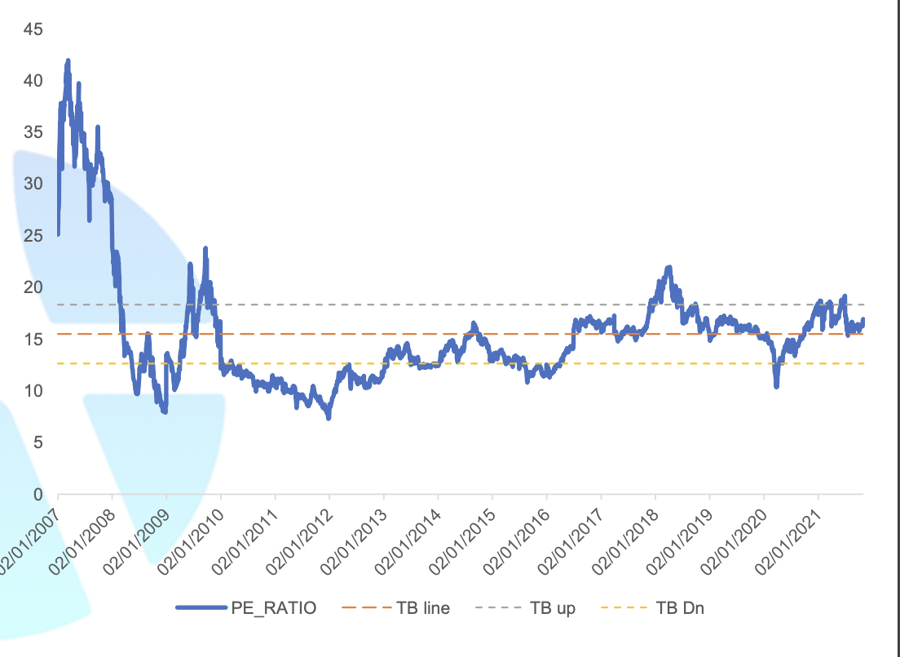

Lãi suất vẫn trong xu hướng giảm ở các kỳ hạn ngắn cho thấy thị trường cổ phiếu vẫn là kênh tăng trưởng tốt nhất trong ngắn và trung hạn.

Chỉ số VN-Index đang giao dịch mức P/E TTM là 17.1x dựa trên số kết quả kinh doanh của 604 doanh nghiệp đã công bố, cao hơn mức P/E trung bình trong 14 năm là 15.5x và thấp hơn mức P/E dự phóng cơ sở là 18.3x cho thấy mức định giá hiện tại vẫn còn hấp dẫn và còn dư địa tăng trưởng.

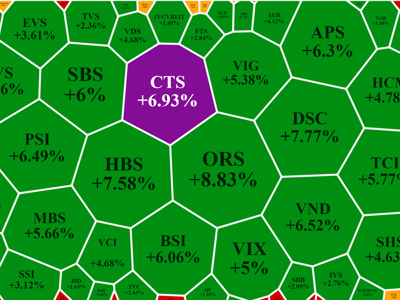

Do đó, Yuanta đưa ra hai kịch bản cho chứng khoán tháng 11. Theo đó, kịch bản 1, chỉ số VN-Index hướng thẳng về mức 1. 534 điểm, xác suất 70%. Nhóm cổ phiếu vốn hóa vừa và nhỏ vẫn thu hút dòng tiền. Kỳ vọng chỉ số VNMidcaps và VNSmallcaps có thể có mức tăng trưởng cao nhất lần lượt 6,75% và 14,18% so với mức đóng cửa phiên 29/10/2021.

Dòng tiền phân hóa giữa các nhóm cổ phiếu nhờ vào sức hồi phục trong quý 4/2021 khi nền kinh tế dần hoạt động trở lại cho nên các nhà đầu tư vẫn có cơ hội tìm kiếm lợi nhuận. Trong kịch bản này, khuyến nghị các nhà đầu tư nắm giữ tỷ trọng cổ phiếu cao trong danh mục.

Kịch bản 2: Chỉ số VN-Index giảm về vùng 1.363 – 1.380 điểm, xác suất 30%. Rủi ro đòn bẩy gia tăng trên thị trường, tỷ lệ Margin/Vốn hóa đạt mức 2,75% trong quý 3/2021, đây là mức cao nhất kể từ năm 2014 đến nay. Đồng thời, mức tăng trưởng margin cao vượt trội so với mức tăng trưởng của thị trường. Do đó, khuyến nghị giảm tỷ trọng cổ phiếu khi thị trường xác nhận xu hướng giảm ngắn hạn.