VPBank và sự kiên trì với mô hình kinh doanh khác biệt

Năm 2023 đánh dấu năm tăng trưởng với nhiều thách thức cho kinh tế Việt Nam và kéo theo đó là ngành Ngân hàng...

Nhìn lại lịch sử, lợi nhuận ngành Ngân hàng luôn biến chuyển mạnh mẽ theo chu kỳ kinh tế, trong đó lợi nhuận của Ngân hàng TMCP Việt Nam Thịnh Vượng - VPBank (HSX: VPB) lại có sự biến động càng mạnh mẽ hơn so với 26 ngân hàng niêm yết còn lại: Giai đoạn tăng trưởng trầm lắng 2018-2019 được theo sau bằng giai đoạn tăng trưởng mạnh mẽ 2020-2022. Như vậy, liệu “cơn bĩ cực” 2023 có được bù đắp bằng những “hồi thái lai” trong giai đoạn tới? Để trả lời câu hỏi trên, cần nhìn nhận lại từ chiến lược đến thực thi của ngân hàng trong nhiều năm qua.

Từ kiên định chiến lược…

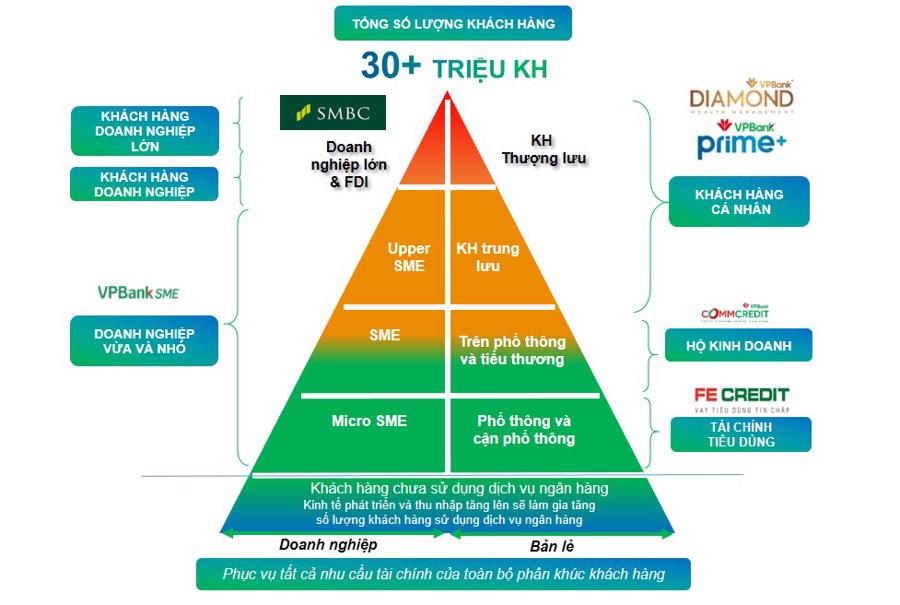

Từ lâu VPBank đã được biết đến với chiến lược mang tính đặc trưng, khác biệt với các ngân hàng khác: chiến lược “phủ phân khúc” với định hướng Ngân hàng bán lẻ cùng 3 trụ cột chính: Khách hàng cá nhân, SME và Tài chính tiêu dùng. Đặc biệt trong những năm gần đây nguồn vốn dồi dào từ đối tác chiến lược SMBC chính là cơ sở quan trọng để ngân hàng tiếp tục thực hiện chiến lược kinh doanh cung cấp đa dịch vụ đến đa dạng khách hàng.

VPBank là ngân hàng duy nhất phục vụ tất cả các phân khúc khách hàng từ nhóm khách hàng phổ thông/cận phổ thông thông qua FE Credit đến nhóm khách hàng cá nhân, hộ kinh doanh, SME đến doanh nghiệp lớn. VPBank đã thiết kế ra các phân khúc chuyên biệt được “may đo” theo chân dung khách hàng, qua đó mang đến cho khách hàng những trải nghiệm dịch vụ tốt nhất.

Bên cạnh đó, sau khi hoàn tất thương vụ mua lại công ty bảo hiểm OPES để mở rộng mảng sản phẩm bảo hiểm phi nhân thọ, cùng việc củng cố mối quan hệ vững chắc với bảo hiểm nhân thọ AIA cũng như thành công tăng vốn cho công ty chứng khoán VPBankS lên mức 15 nghìn tỷ - mức lớn thứ 2 trên thị trường, VPBank đã hoàn thiện hệ sinh thái, cung cấp đa dạng các sản phẩm và dịch vụ tài chính tới khách hàng.

Việc “phủ kín” các phân khúc với một hệ sinh thái tài chính toàn diện, VPBank định hướng trở thành một “One-stop shop” – điểm đến duy nhất thỏa mãn mọi nhu cầu về dịch vụ tài chính thiết yếu của khách hàng.

Nhờ chiến lược “phủ phân khúc” và đẩy mạnh số hóa xuyên suốt, quy mô khách hàng của toàn hệ sinh thái VPBank, tính tới cuối năm 2023, đã vươn tới hơn 30 triệu người. Con số này tăng hơn 2 lần trong giai đoạn 2019-2023 với tốc độ tăng trưởng kép 21%/năm, làm đậm nét những nỗ lực hiện thực hóa chiến lược kinh doanh đặc trưng lấy tăng trưởng làm chủ đạo này.

Điểm mạnh của chiến lược này chính là khi nền kinh tế tăng trưởng mạnh mẽ và có sự lan tỏa đến các tầng lớp khác nhau của xã hội, sự thịnh vượng chung sẽ giúp ngân hàng nhận được phần thưởng xứng đáng cho những nỗ lực mang các sản phẩm tài chính phù hợp đến cả những người lao động có thu nhập thấp - phân khúc khách hàng phổ thông/cận phổ thông hay nổi bật là phân khúc tín dụng tiêu dùng vốn vẫn được nhận định là rủi ro cao - lợi nhuận lớn. Tuy vậy, chiến lược này vẫn có thách thức khi môi trường vĩ mô xuất hiện nhiều khó khăn.

Đặc biệt, tác động kép từ đại dịch Covid-19 và sự tăng trưởng chậm lại của nền kinh tế trong năm 2023, đã tác động nặng nề tới khả năng tài chính cũng như làm tiêu hao dự trữ tiết kiệm của nhóm khách hàng phổ thông, cũng là phân khúc chính của FE Credit.

Theo đó, lĩnh vực tài chính tiêu dùng đã bị ảnh hưởng mạnh, khiến VPBank phải tăng cường trích lập dự phòng, làm giảm lợi nhuận ngân hàng. Đây cũng có thể coi là một lý giải cho việc vì sao tăng trưởng lợi nhuận VPBank thường có sự biến động mạnh mẽ hơn, phụ thuộc vào tình hình kinh tế vĩ mô so với trung bình ngành.

Điều này có hai tầng lớp ý nghĩa. Ở bề mặt, biến động này mang yếu tố chu kỳ rõ rệt, nhưng kỳ thực, trong giai đoạn bùng nổ về tăng trưởng kinh tế, lợi nhuận đạt được không chỉ hoàn toàn đủ bù đắp cho những giai đoạn trầm lắng mà còn đem lại tăng trưởng kép rất cao so với tăng trưởng dù ổn định hơn nhưng lại chỉ đạt mức khiêm tốn của trung bình ngành.

… đến linh hoạt thực thi

Với đặc trưng chiến lược của mình, VPBank mặc dù có sự tăng trưởng thần tốc về lợi nhuận (2013: 1,355 tỷ đồng, 2023: 10,987 tỷ đồng; tương đương tốc độ tăng trưởng lợi nhuận kép 10 năm gần nhất 23.3%/năm) nhưng đâu đó vẫn là những quan ngại từ góc nhìn bên ngoài về thế mạnh dẫn đầu cho vay tín chấp phân khúc tín dụng tiêu dùng cũng kéo theo vấn đề “muôn năm cũ” nợ xấu cao hơn trung bình ngành.

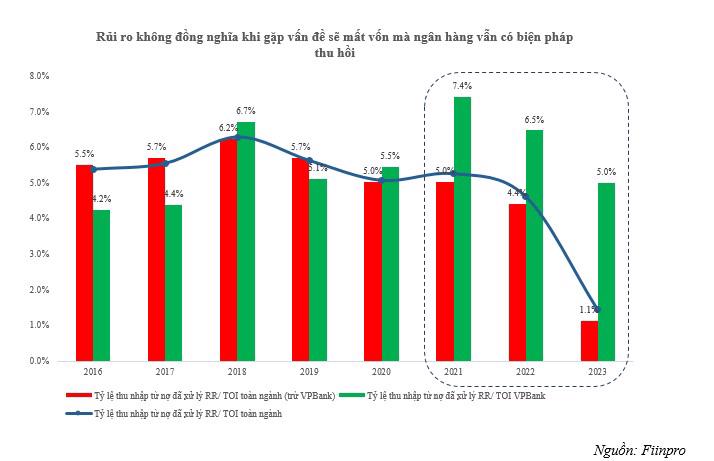

Trên thực tế, VPBank luôn có sự nhạy bén điều chỉnh tỷ lệ cho vay tín chấp và thế chấp tùy theo điều kiện thị trường trong nỗ lực tối ưu hóa lợi nhuận. Theo quan sát, từ giai đoạn dịch Covid bùng phát (2020) kéo theo những thách thức về vĩ mô làm mảng cho vay tín chấp gặp nhiều thách thức, VPBank đã linh hoạt đẩy mạnh cho vay thế chấp, do đó kể cả khi các khoản vay chuyển sang nợ xấu, ngân hàng vẫn có cơ sở để xử lý rủi ro và có biện pháp để thu hồi nhờ tài sản đảm bảo tốt.

Số liệu cho thấy, khác với giai đoạn từ 2020 về trước, từ 2021 đến nay, tỷ lệ thu nhập từ nợ đã xử lý rủi ro/tổng thu nhập hoạt động (TOI) của VPBank vượt xa trung bình ngành, thể hiện sự quyết liệt và tập trung trong công tác xử lý rủi ro của ngân hàng, đồng thời cũng thể hiện chất lượng tài sản đảm bảo cho các khoản vay tại VPBank.

Trong bối cảnh thị trường ngày càng cạnh tranh, để đứng vững và phát triển - hoàn thành các mục tiêu tăng trưởng mạnh mẽ theo tầm nhìn đã đặt ra, VPBank đã thể hiện “chất riêng” với chiến lược kinh doanh “phủ phân khúc” đột phá. Đặc biệt, cùng sự đồng hành của cổ đông chiến lược SMBC, VPBank sẽ có nhiều lợi thế để khai phá thành công mảng khách hàng mới trong những năm tới - phân khúc FDI, tận dụng được cơ hội thị trường mang lại từ làn sóng FDI chảy mạnh vào Việt Nam.

Dù trong ngắn hạn phải vượt qua nhiễu động từ những ẩn số vĩ mô, chiến lược của VPBank kỳ vọng đem đến quả ngọt trong dài hạn nhờ sự bù đắp xứng đáng trong những giai đoạn bùng nổ về tăng trưởng kinh tế. Trong một nền kinh tế trẻ với nhiều tiềm năng như Việt Nam, có thể kỳ vọng chiến lược đặt niềm tin vào sự tăng trưởng của tất cả các phân khúc đi kèm sự linh hoạt điều chỉnh phù hợp với các giai đoạn thị trường khác nhau sẽ đem đến kết quả vượt trội mặt bằng chung cho những cổ đông kiên định của ngân hàng.