Đưa thị trường vốn trở lại quỹ đạo phát triển

Thị trường vốn những năm gần đây phát triển chưa đạt kỳ vọng, nhiều mục tiêu đề ra trong Nghị quyết số 39 còn xa tầm với. Thực tế này không chỉ dồn áp lực, gây rủi ro đối với hệ thống ngân hàng, mà còn phân tán nguồn lực, khó đáp ứng nhu cầu vốn trung, dài hạn của doanh nghiệp và nền kinh tế...

Một trong những mục tiêu củng cố nguồn tài lực đặt ra tại Nghị quyết số 39-NQ/TW ngày 15/1/2019 của Bộ Chính trị về nâng cao hiệu quả quản lý, khai thác, sử dụng và phát huy các nguồn lực của nền kinh tế (Nghị quyết số 39) đó là đến năm 2025 dư nợ thị trường trái phiếu đạt 55% GDP, tới năm 2035 đạt 70% GDP cùng nguồn vốn huy động cho nền kinh tế của các doanh nghiệp bảo hiểm chiếm 20-30% tổng nguồn vốn đầu tư dài hạn.

Tuy nhiên, trong bối cảnh thị trường vốn đang bị thu hẹp, các chỉ tiêu phát triển thị trường trái phiếu và thị trường bảo hiểm khó đạt mục tiêu như trong nghị quyết đề ra.

SỨC ÉP LỚN DO TỶ LỆ TÍN DỤNG/GDP CAO

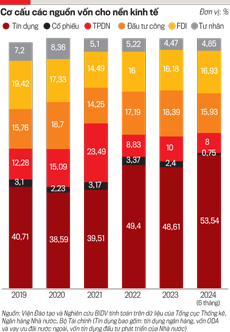

Về cơ cấu các nguồn vốn cho nền kinh tế, thống kê của Viện Đào tạo và Nghiên cứu BIDV cho thấy tỷ trọng dòng vốn tín dụng tăng lên rõ rệt, từ mức 40,71% (năm 2019) tăng lên 53,54% (6 tháng đầu năm 2024).

Trong khi đó, thị trường cổ phiếu và trái phiếu doanh nghiệp xoay xở để cầm chừng, chỉ cung ứng lần lượt 0,75% và 8% tổng lượng vốn cho nền kinh tế trong nửa đầu năm 2024, sụt giảm lần lượt từ mức 3,1% và 12,28% trong năm 2019. Lĩnh vực bảo hiểm cũng hụt hơi, trái ngược so với thời kỳ tăng trưởng doanh thu phí ở mức hai con số nhiều năm trước đó.

Chia sẻ tại hội thảo “Phát huy và nâng cao hiệu quả các nguồn lực tài chính phát triển kinh tế đất nước trong bối cảnh mới” do Vụ Kinh tế tổng hợp (Ban Kinh tế Trung ương) phối hợp với Tạp chí Kinh tế Việt Nam/VnEconomy tổ chức, ông Nguyễn Như Quỳnh, Viện trưởng Viện Chiến lược và Chính sách tài chính (Bộ Tài chính), cho rằng để cân bằng giữa thị trường vốn và thị trường tiền tệ, tín dụng, cần một tầm nhìn dài hạn.

Hiện nay dư nợ tín dụng tại Việt Nam khoảng 130-133% GDP, vấn đề này từng được Ngân hàng Thế giới (WB) cảnh báo và khuyến nghị Việt Nam cần giảm tỷ lệ này.

Cũng theo đại diện Ngân hàng Nhà nước, đặc trưng của nền kinh tế Việt Nam hiện phụ thuộc chủ yếu vào vốn tín dụng ngân hàng. Tỷ lệ tín dụng/GDP của Việt Nam có xu hướng tăng và ở mức cao, tiềm ẩn rủi ro đối với hệ thống các tổ chức tín dụng. Với quy mô tín dụng năm 2023 đạt hơn 13,5 triệu tỷ đồng, tỷ lệ tín dụng/GDP năm 2023 đạt khoảng 130%, Việt Nam thuộc nhóm các quốc gia có tỷ lệ này ở mức cao.

Nguồn cung vốn trung, dài hạn cho nền kinh tế chưa phát triển tương xứng và còn nhiều vấn đề nên các nguồn lực trong nền kinh tế chưa được huy động hiệu quả, khiến nhu cầu vốn cho phục hồi tăng trưởng kinh tế tập trung phần lớn vào tín dụng ngân hàng.

Do đó, đại diện Ngân hàng Nhà nước cho rằng cần tiếp tục hoàn thiện thể chế để phát triển đồng bộ thị trường vốn - tài chính, gồm thị trường chứng khoán, thị trường trái phiếu doanh nghiệp, thị trường bảo hiểm để cải thiện, tăng cường nguồn vốn trung và dài hạn, huy động nguồn lực từ trong dân nhằm phục vụ phát triển kinh tế - xã hội, giảm bớt gánh nặng vốn trung và dài hạn cho ngành ngân hàng.

THỊ TRƯỜNG TRÁI PHIẾU DOANH NGHIỆP, BẢO HIỂM HỤT HƠI

Làm rõ sự phát triển của những “chân kiềng” chính trên thị trường vốn, ông Nguyễn Như Quỳnh cho biết với thị trường trái phiếu, đến cuối năm 2023, thị trường có 460 mã trái phiếu niêm yết với giá trị niêm yết đạt hơn 2.030 nghìn tỷ đồng, tăng 16,5% so với năm 2022, tương đương 20% GDP. Thị trường trái phiếu chính phủ mỗi năm huy động khoảng 300.000 tỷ đồng, với kỳ hạn dài, lãi suất khoảng 2,7-3%/năm và hiện vẫn còn dư địa, có thể huy động thêm.

Với thị trường trái phiếu doanh nghiệp, một nguồn vốn trung và dài hạn quan trọng với nền kinh tế, theo ông Nguyễn Như Quỳnh, thị trường tăng trưởng nhanh giúp thu hẹp quy mô thị trường vốn và tín dụng ngân hàng. Tuy nhiên, sau giai đoạn bùng nổ và đạt khối lượng phát hành kỷ lục vào năm 2021, thị trường chứng kiến sự biến động rất mạnh. Khối lượng trái phiếu phát hành sụt giảm và hoạt động mua lại trái phiếu trước hạn gia tăng, nhiều vấn đề nảy sinh do doanh nghiệp phát hành không trả được nợ, áp lực đáo hạn.

"Một mặt, chúng ta vẫn cảnh báo nhà đầu tư cá nhân cần nâng cao năng lực; mặt khác, thành lập sàn giao dịch trái phiếu doanh nghiệp riêng lẻ để thúc đẩy thị trường minh bạch hơn. Tổng giao dịch trên hệ thống từ khi khai trương ngày 19/7/2023 đến hết năm 2023 đạt khoảng hơn 200 ngàn tỷ đồng. Giá trị giao dịch phiên đạt khoảng 1,8 ngàn tỷ đồng/phiên. Đây mới là bước đầu tiên, về lâu dài, chúng ta cần phát triển cơ quan định mức tín nhiệm để thị trường minh bạch, hiệu quả hơn".

Tính đến tháng 6/2024, dư nợ thị trường trái phiếu doanh nghiệp sụt giảm còn 9,64% GDP, cách xa mục tiêu của Chiến lược tài chính đến năm 2030 tại Quyết định 368/QĐ-TTg năm 2022 là đến năm 2025 đạt 20% GDP.

Về thị trường bảo hiểm, theo báo cáo của Viện Chiến lược và Chính sách tài chính, tính đến ngày 31/12/2023, thị trường bảo hiểm có 82 doanh nghiệp và gia tăng về số lượng doanh nghiệp so với năm 2019 (67 doanh nghiệp). Năm 2023, thị trường bảo hiểm đạt được một số kết quả khả quan khi tổng tài sản đạt 913.308 tỷ đồng, tăng 11,12% so với cùng kỳ năm 2022 và gấp 2 lần so với năm 2019; số tiền đầu tư trở lại nền kinh tế đạt 762.580 tỷ đồng, tăng 12,78% so với cùng kỳ năm 2022.

Theo đánh giá của Bộ Tài chính, hệ thống quản trị rủi ro tại các doanh nghiệp bảo hiểm chưa hoàn thiện dẫn đến tình trạng doanh nghiệp không kịp thời phát hiện rủi ro phát sinh từ hoạt động nghiệp vụ, hoạt động tài chính. Hoạt động phân phối bảo hiểm qua đại lý tổ chức chưa được chuẩn hóa, chất lượng đại lý bảo hiểm chưa cao dẫn đến sự thiếu chuyên nghiệp trong hoạt động cung cấp dịch vụ bảo hiểm nhân thọ.

“Cơ cấu sản phẩm của các doanh nghiệp bảo hiểm chưa đa dạng, chỉ tập trung vào một số nghiệp vụ nhất định, chủ yếu là sản phẩm bảo hiểm liên kết đầu tư. Các sản phẩm có ý nghĩa an sinh xã hội như bảo hiểm vi mô, bảo hiểm hưu trí tự nguyện chưa được quan tâm, phát triển đúng mức”, đại diện Bộ Tài chính nhận định.

Nhìn nhận vướng mắc trong lĩnh vực bảo hiểm, bà Nguyễn Hoài Thu, Tổng Giám đốc Khối đầu tư chứng khoán của VinaCapital, cho rằng mức độ xâm nhập của bảo hiểm nhân thọ tại Việt Nam còn thấp so với khu vực. Gần đây, ngành bảo hiểm trải qua cuộc khủng hoảng khiến hai năm vừa qua tốc độ tăng trưởng chậm lại, thậm chí về không. Điều này cho thấy muốn phát triển thị trường bảo hiểm như một kênh dẫn vốn gián tiếp cần phải có cơ chế quản lý, tránh khủng hoảng tương tự trong tương lai.

Cũng theo bà Thu, quỹ hưu trí tự nguyện tại Việt Nam mới manh nha phát triển, trong khi tại các nước phát triển như Mỹ, quy mô quỹ có thể lên tới 140% GDP, Anh là 83% GDP, Singapore là 86% GDP.

Theo quy định, quỹ hưu trí tự nguyện phải đầu tư tối thiểu 50% vào trái phiếu chính phủ, đây là một rào cản trong quá trình vận hành quỹ, chưa kể lợi tức đang ở mức thấp kỷ lục.

Nhiều quy định khác về rút trước hạn, miễn thuế tối đa 1 triệu đồng/tháng với người lao động tham gia các sản phẩm hưu trí tự nguyện, cũng phải sửa đổi để hợp với thời cuộc, giúp khơi thông nguồn lực từ quỹ hưu trí tự nguyện.

NGĂN HÀNH VI TRỤC LỢI THỊ TRƯỜNG CHỨNG KHOÁN

Với thị trường chứng khoán, giá trị vốn hóa tính đến cuối năm 2023 đạt khoảng 5,9 triệu tỷ đồng, tăng 13,6% so với cuối năm 2022, tương đương 58,1% GDP.

Tính từ năm 2019 đến tháng 7/2024, lượng vốn huy động qua kênh cổ phiếu còn khiêm tốn, ước đạt khoảng 750 nghìn tỷ đồng. Số lượng tài khoản đạt khoảng 7,3 triệu, tương đương 7,5% dân số, vượt mục tiêu đề ra tại đề án tái cơ cấu thị trường chứng khoán vào năm 2025 (5%) nhưng chủ yếu là tài khoản cá nhân.

Theo Viện trưởng Viện Chiến lược và Chính sách tài chính, một trong những điều được quan tâm nhất trong phát triển thị trường cổ phiếu đó là thiết lập môi trường minh bạch, công bằng và tránh những rủi ro, hành vi trục lợi trên thị trường...

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 36-2024 phát hành ngày 02/09/2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam