Giá thấp nhất trong vòng 1 năm, Novagroup đăng ký bán 2 triệu cổ phiếu NVL

Novagroup, cổ đông lớn nhất của NVL tiếp tục đăng ký bán 2 triệu cổ phiếu NVL dự kiến từ ngày 18/7 đến 26/7, theo phương thức khớp lệnh hoặc thỏa thuận...

CTCP Novagroup thông báo giao dịch cổ phiếu của tổ chức có liên quan đến người nội bộ Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (mã NVL-HOSE).

Theo đó, Novagroup, cổ đông lớn nhất của NVL tiếp tục đăng ký bán 2 triệu cổ phiếu NVL dự kiến từ ngày 18/7 đến 26/7, theo phương thức khớp lệnh hoặc thỏa thuận.

Nếu giao dịch thành công, Novagroup sẽ giảm sở hữu tại Novaland từ hơn 348,88 triệu cổ phiếu, chiếm 17,89% xuống còn 346,88 triệu cổ phiếu, chiếm 17,788%.

Gần đây nhất, từ ngày 27/6 đến ngày 12/7, Novagroup đăng ký bán 2 triệu cổ phiếu NVL nhằm cân đối danh mục đầu tư và hỗ trợ cơ cấu nợ nhưng không bán được do công ty thay đổi thời gian giao dịch để phù hợp với kế hoạch hỗ trợ cơ cấu nợ của công ty.

Tuy nhiên, ngày 12/7 Novagroup bị bán giải chấp 34.701 cổ phiếu NVL theo phương thức khớp lệnh và giảm tỷ lệ sở hữu xuống còn 348,88 triệu cổ phiếu, chiếm 17,89% vốn tại NVL.

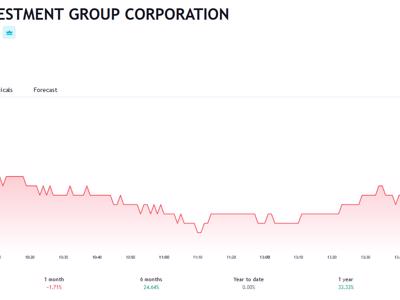

Trên thị trường, đóng cửa phiên giao dịch ngày 16/7, giá cổ phiếu NVL giảm 4,55% xuống mức giá 12.600 đồng/CP, đây cũng là mức giá thấp nhất trong hơn 1 năm qua của cổ phiếu này. Tạm tính tại mức thị giá này, Novagroup sẽ thu về khoảng 25,2 tỷ đồng từ việc bán cổ phiếu NVL.

Mới đây, NVL cho biết đã hoàn thành thoả thuận tái cấu trúc gói trái phiếu chuyển đổi trị giá gần 299 triệu USD với lãi suất 5,25% và đáo hạn năm 2026 được quyền chuyển đổi thành cổ phần phổ thông.

Đây là gói trái phiếu chuyển đổi quốc tế Novaland đã đạt được đồng thuận tái cơ cấu và nhận được phê duyệt từ Tòa Thương mại quốc tế Singapore (SICC) vào cuối tháng 4 vừa qua.

Theo thoả thuận mới, thời điểm thanh toán là ngày đáo hạn trái phiếu vào tháng 6/2027 hoặc đợt mua lại trước hạn trong tương lai hoặc đợt mua lại trước hạn (nếu có) trong tương lai. Dư nợ gốc (sau khi nhập lãi) tương ứng với ngày hiệu lực từ ngày 5/7 của phương án tái cấu trúc sẽ là 320.935.280 USD.

Giá trị mua lại sẽ được tính bằng 115% số tiền gốc (sau khi đã trừ đi phần chuyển đổi thành cổ phiếu) cộng với lãi trả chậm và lãi phát sinh. Lãi trả chậm sẽ được tính với mức lãi suất 5,25%/ năm.

Thời gian tới, các trái chủ cũng có thể chuyển đổi trái phiếu sang cổ phiếu NVL với giá chuyển đổi ban đầu là 40.000 đồng/cổ phiếu (chốt phiên ngày 5/7 giá cổ phiếu này giảm về còn 13.200 đồng/cp. Như vậy mức giá chuyển đổi cao gấp gấp 3 lần giá đóng cửa hôm 5/7 với tỷ lệ chuyển đổi là 134.135 cổ phiếu/trái phiếu.

Kết thúc quý 1/2024, công ty báo lỗ hơn 600 tỷ, cùng kỳ lỗ hơn 410 tỷ đồng, tăng 46,5% so với cùng kỳ. Theo giải trình từ NVL thì lợi nhuận giảm là do 46,5% là doanh thu tài chính giảm so với cùng kỳ.

Năm 2024, Novaland đặt mục tiêu doanh thu hợp nhất gần 32.600 tỷ đồng và lợi nhuận sau thuế gần 1.080 tỷ, tăng lần lượt gấp 7 lần và gấp đôi so với cùng kỳ 2023. Các dự án tạo doanh thu thời gian tới là Aqua City, NovaWorld Phan Thiet, NovaWorld Ho Tram và các dự án nhà ở tại TP HCM.