NVL tiếp tục xin gia hạn thanh toán gốc và lãi cùng lúc 4 lô trái phiếu

Novaland thông báo chậm trả lãi hai lô trái phiếu NVL2020-03-140 và NVL2020-03-190 và chưa thanh toán tiền lãi 19 tỷ đồng của lô trái phiếu NVL2020-02-350 và 13 tỷ đồng của lô trái phiếu NVL2020-03-240 với lý do chưa thu xếp được nguồn tiền thanh toán

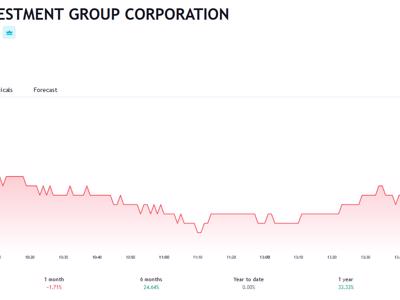

Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (mã NVL-HOSE) vừa có thông tin bất thường về việc chậm thanh toán trái phiếu.

Theo đó, ngày 27/8, Novaland thông báo chậm trả lãi hai lô trái phiếu NVL2020-03-140 và NVL2020-03-190 với số tiền 18 tỷ đồng với cùng lý do chưa thu xếp được nguồn tiền thanh toán và sẽ thanh toán vào ngày 5/9 tới.

Tiếp đến ngày 29/8, Novaland cũng cho biết chưa thanh toán tiền lãi 19 tỷ đồng của lô trái phiếu NVL2020-02-350 và 13 tỷ đồng của lô trái phiếu NVL2020-03-240 với lý do chưa thu xếp được nguồn tiền thanh toán và dự kiến chi trả vào ngày 11/9.

Về kết quả kinh doanh quý 2/2024, Novaland ghi nhận khoản lãi ròng 941 tỷ đồng, tăng mạnh so với khoản lỗ 634 tỷ đồng của năm trước. Doanh nghiệp này đã đạt được mức lợi nhuận cao nhất trong 9 quý vừa qua dù doanh thu chỉ hơn 1.549 tỷ đồng.

Lý do lớn nhất cho việc Novaland lãi lớn trong quý vừa qua là nhờ doanh thu hoạt động tài chính. Cụ thể, doanh thu tài chính của công ty này đạt mức 3.951 tỷ đồng, gấp hơn 5 lần cùng kỳ. Khoản mục này tăng nhờ lãi từ các hợp đồng hợp tác đầu tư là 2.885 tỷ đồng.

Tính đến ngày 30/6, Novaland đang có hơn 2.100 tỷ đồng tiền và các khoản tương đương và các khoản tiền này được dùng làm tài sản đảm bảo cho các khoản vay và bảo lãnh 61 tỷ (tại 31/12/2023 là 63 tỷ); tiền này đang được quản lý bởi ngân hàng cho vay theo mục đích sử dụng cho từng dự án là 768 tỷ (tại ngày 31/1/2023 là 853 tỷ đồng).

Cũng tính đến ngày 30/6, Tập đoàn hiện đang có 16.439 tỷ đồng dư nợ trái phiếu ngắn hạn (đáo hạn trong vòng 12 tháng) và 22.221 tỷ đồng dư nợ trái phiếu dài hạn.

Vào ngày 30/07, NVL tổ chức cuộc họp để cung cấp thông tin cập nhật về tình hình tái cấu trúc và tiến độ thực hiện dự án của công ty. VCSC đã tham dự và cho biết thông tin chi tiết hơn liên quan đến công bố của NVL về tiến trình tái cấu trúc nợ vay và tiến độ phát triển các dự án.

Tái cấu trúc nợ vay: Từ cuối năm 2022, NVL đã thực hiện tái cấu trúc nợ vay thông qua đàm phán nhằm gia hạn thời gian thanh toán, hoán đổi tài sản hoặc xử lý tài sản cầm cố/thế chấp. Theo công bố của ban lãnh đạo tại cuộc họp ngày 30/7, tổng dư nợ vay tại cuối quý 2/2024 là 54,6 nghìn tỷ đồng (số liệu phản ánh trái phiếu đã đạt được đồng thuận/đã có phương án xử lý với trái chủ/đối tác), giảm 1,4% so với đầu năm và giảm 13% so với cuối năm 2022.

Tình trạng pháp lý của các dự án trọng điểm: Ban lãnh đạo kỳ vọng sẽ có thêm tiến triển trong việc tháo gỡ các trở ngại pháp lý hiện tại đối với các dự án trọng điểm Aqua City, Novaworld Phan Thiết và Novaworld Hồ Tràm trong nửa cuối năm 2024.

Tiến độ thu tiền: Tính đến cuối quý 2/2024, NVL đã thu về tổng cộng 132 nghìn tỷ đồng, trong đó Aqua City đóng góp 48%, Novaworld Phan Thiết đóng góp 28%, Novaworld Hồ Tràm đóng góp 11% và các dự án khác tại TP.HCM đóng góp 12%.

Theo ban lãnh đạo, giá trị cần thu thêm là khoảng 100 nghìn tỷ đồng (dựa trên tổng số sản phẩm đã bán).

Nhiệm vụ trọng tâm của công ty: Ban lãnh đạo cho biết trong nửa cuối năm 2024 và năm 2025, NVL sẽ tiếp tục hoàn thiện pháp lý để triển khai thi công xây dựng các dự án đang phát triển, khôi phục niềm tin của người mua nhà, tập trung xây dựng, bàn giao nhà để thu tiền từ các căn đã bán, và tiếp tục cơ cấu nợ/huy động vốn mới.

Ban lãnh đạo kỳ vọng thị trường bất động sản nhà ở sẽ phục hồi đáng kể trong nửa đầu năm 2026, tạo điều kiện thuận lợi hơn cho NVL triển khai kế hoạch mở bán mới.

Qua đó, VCSC cho rằng hoạt động tái cấu trúc nợ vay, giải quyết các vấn đề pháp lý và xây dựng cũng như khôi phục niềm tin của người mua nhà của NVL sẽ cần thời gian để phục hồi.

Trong năm 2025, VCSC kỳ vọng NVL sẽ tiếp tục tập trung vào tái cấu trúc nợ vay bao gồm đàm phán với các trái chủ để gia hạn kỳ hạn/hoán đổi tài sản và giải quyết từng bước các vấn đề pháp lý và xây dựng để bàn giao nhà (các căn đã bán) cho khách hàng.

VCSC chũng cho biết rủi ro chính đối với quan điểm của VCSC là người mua nhà trì hoãn thanh toán, thách thức trong việc huy động vốn để tài trợ cho các nghĩa vụ nợ trong năm 2025 và khả năng pha loãng từ phát hành quyền mua và phát hành riêng lẻ.

Cụ thể, chi tiết phương án phát hành cổ phiếu như sau:

1. Kế hoạch phát hành quyền mua (đã được cổ đông thông qua vào tháng 12/2023): Phát hành tối đa 1,17 tỷ cổ phiếu (60% cổ phiếu đang lưu hành) với giá tối thiểu 10.000 đồng/cổ phiếu cho cổ đông hiện hữu. Tỷ lệ phát hành quyền là 10:6 (tức là cổ đông sở hữu 10 cổ phiếu có thể mua tối đa 6 cổ phiếu mới). Việc phát hành quyền mua sẽ được ưu tiên thực hiện đầu tiên, trước bất kỳ đợt chào bán nào khác.

2. Kế hoạch phát hành riêng lẻ (đã được cổ đông thông qua vào tháng 12/2023): Phát hành tối đa 200 triệu cổ phiếu (10,2% cổ phiếu đang lưu hành) với giá tối thiểu 10.000 đồng/cổ phiếu cho nhà đầu tư chuyên nghiệp.

3. Kế hoạch ESOP 2023 (đã được cổ đông thông qua vào tháng 12/2023): Phát hành tối đa 1,5% số cổ phiếu lưu hành tại thời điểm phát hành và giá tối thiểu 10.000 đồng/cổ phiếu; thời gian hạn chế giao dịch trong một năm.

4. Kế hoạch ESOP 2024 (đã được cổ đông thông qua tại ĐHCĐ năm 2024): Phát hành tối đa 3,5% số cổ phiếu lưu hành tại thời điểm phát hành và giá tối thiểu 10.000 đồng/cổ phiếu; thời gian hạn chế giao dịch trong một năm. Phương án phát hành dự kiến thực hiện trước cuối năm 2025.

Nếu kế hoạch phát hành quyền mua và phát hành riêng lẻ được đăng ký mua hết ở mức giá tối thiểu 10.000 đồng/cổ phiếu, NVL có thể huy động tổng cộng 13,7 nghìn tỷ đồng thông qua vốn chủ sở hữu để cơ cấu lại các khoản nợ, thanh toán các khoản nợ đến hạn và phát triển dự án.