Băn khoăn về cách tiếp cận quản lý thị trường trái phiếu doanh nghiệp

Hai đề xuất của Bộ Tài chính về việc không cho phép nhà đầu tư cá nhân đầu tư trái phiếu doanh nghiệp phát hành riêng lẻ và phát hành trái phiếu doanh nghiệp ra công chúng phải có tài sản bảo đảm đang tạo nên nhiều ý kiến khác biệt. Các chuyên gia cho rằng cách tiếp cận vấn đề như vậy thì dễ thực thi nhưng thiếu linh hoạt để thích ứng khi thị trường biến động...

Bộ Tài chính đang lấy ý kiến góp ý rộng rãi đối với Dự án Luật sửa đổi, bổ sung một số điều của Luật Chứng khoán, Luật Kế toán, Luật Kiểm toán độc lập, Luật Ngân sách nhà nước, Luật Quản lý, sử dụng tài sản công, Luật Quản lý thuế, Luật Dự trữ quốc gia.

Liên quan đến thị trường trái phiếu doanh nghiệp, trong Dự án Luật sửa đổi, bổ sung một số điều của Luật Chứng khoán có 2 đề xuất đáng chú ý: (1) không cho phép nhà đầu tư cá nhân đầu tư trái phiếu doanh nghiệp phát hành riêng lẻ; (2) yêu cầu trái phiếu doanh nghiệp phát hành ra công chúng phải có tài sản bảo đảm.

Trao đổi với Tạp chí Kinh tế Việt Nam/VnEconomy, các chuyên gia và thành viên thị trường cho biết mục tiêu của chính sách là đúng đắn vì muốn bảo vệ nhà đầu tư cá nhân – đối tượng dễ tổn thương trên thị trường tài chính do khả năng hấp thụ rủi ro thấp, qua đó giữ thị trường ổn định.

Tuy nhiên, các chuyên gia cho rằng cùng với việc không cho phép nhà đầu tư cá nhân mua trái phiếu doanh nghiệp phát hành riêng lẻ, Bộ Tài chính cần đưa ra nhiều giải pháp đồng bộ thu hút nhà đầu tư tổ chức như công ty bảo hiểm, công ty quản lý quỹ tham gia thị trường, để thị trường trái phiếu doanh nghiệp không rơi vào tình trạng đóng băng.

Về lâu dài, cơ quan quản lý nhà nước cần nhanh chóng hoàn thiện cơ sở hạ tầng cho thị trường, bao gồm: đẩy mạnh xếp hạng tín nhiệm, phát triển thị trường thứ cấp, hình thành cơ chế định giá trái phiếu, từng bước chuyển đổi tư duy quản lý từ mệnh lệnh hành chính sang quản lý dựa trên khung quản trị rủi ro. Nhờ đó, thị trường trái phiếu doanh nghiệp mới thực sự lành mạnh, bền vững, phát huy vai trò là kênh dẫn vốn trung và dài hạn cho nền kinh tế, giảm áp lực và rủi ro cho hệ thống ngân hàng.

VẪN CÒN KHE HỞ ĐỂ LÁCH LUẬT

Ông Nguyễn Đức Hải, Giám đốc đầu tư cấp cao tại Công ty TNHH Quản lý Quỹ Manulife Investment, cho rằng các nhà đầu tư tổ chức sẽ có bộ phận chuyên đánh giá chi tiết tình hình tài chính, kế hoạch kinh doanh, đưa ra xếp hạng tín nhiệm đối với tổ chức phát hành; xem xét kỳ hạn đầu tư như thế nào (chi phí cho những việc này không hề rẻ), cuối cùng mới ra quyết định đầu tư.

Theo ông Hải, việc giới hạn cá nhân đầu tư trái phiếu doanh nghiệp riêng lẻ là cần thiết, nếu không, khủng hoảng đã từng xảy ra trên thị trường trái phiếu doanh nghiệp sẽ lặp lại bởi vì nhà đầu tư cá nhân rất nhanh quên, họ chủ yếu quyết định dựa trên cảm xúc.

“Nhà đầu tư cá nhân không có kỷ luật. Ví dụ: nhà đầu tư cá nhân thấy một mã trái phiếu lãi suất cao thì họ sẽ dùng 100% vốn để mua vào, thậm chí vay tiền ngân hàng để mua thì rủi ro lớn là đương nhiên. Còn với trái phiếu doanh nghiệp phát hành ra công chúng thì có thể cho nhà đầu tư cá nhân tham gia, vì các hồ sơ được công bố thông tin rộng rãi và điều kiện, điều khoản trong trái phiếu phát hành ra công chúng chuẩn mực hơn”, ông Hải phân tích.

"Khác với cổ phiếu được niêm yết đều đồng nhất về hình thức, tính chất và các thông tin được giới quan sát phân tích chi tiết, trái phiếu doanh nghiệp dù được phát hành bởi một doanh nghiệp cũng có nhiều lô khác nhau, điều kiện, điều khoản và tài sản bảo đảm khác nhau, tính chất khác nhau. Một bộ hồ sơ phát hành trái phiếu doanh nghiệp rất dày và tôi không chắc rằng nhà đầu tư cá nhân, dù là chuyên nghiệp có vài tỷ đồng, có thể hiểu cặn kẽ vấn đề. Nhà đầu tư cá nhân thông thường chỉ nhìn 2 yếu tố, tên doanh nghiệp là gì và lãi suất là bao nhiêu".

Luật sư Nguyễn Thanh Hà, Chủ tịch Công ty Luật SBLaw, cho biết nhiều nhà đầu tư cá nhân bị hại và những sự kiện xảy ra trên thị trường trái phiếu doanh nghiệp mấy năm qua cho thấy khả năng nhận diện và hấp thụ rủi ro của nhà đầu tư cá nhân rất thấp.

Bởi vậy, “đối tượng tham gia thị trường trái phiếu doanh nghiệp nên được hạn chế trong số lượng nhỏ nhà đầu tư có tiềm lực tài chính, kinh nghiệm chuyên môn, có khả năng nhận biết và chấp nhận rủi ro. Quy định này hướng đến mục đích ngăn ngừa, kiểm soát những rủi ro đã phát sinh trong thời gian qua đối với nhà đầu tư cá nhân”, Luật sư Hà bình luận.

Mặc dù hiểu mục tiêu chính sách của cơ quan quản lý khi đề xuất cấm nhà đầu tư cá nhân mua trái phiếu doanh nghiệp nhưng ông Nguyễn Bá Hùng, Kinh tế trưởng của Ngân hàng Phát triển châu Á (ADB) tại Việt Nam, cho rằng đây chỉ là giải pháp hành chính mang tính tình thế.

“Trong thuật ngữ phát triển thị trường vốn thì thị trường trái phiếu là thị trường Fix income, có nghĩa là lãi suất cố định và khá rõ ràng. Ví dụ như khi mua cổ phiếu thì nhà đầu tư cũng phải tính toán xem lời lãi như thế nào trong khi các trái phiếu đều biết trước lãi suất, nên đó cũng là một sản phẩm hấp dẫn đối với nhà đầu tư cá nhân. Vì vậy, một thị trường tài chính lành mạnh và phát triển phải có đầy đủ sản phẩm đáp ứng nhu cầu của tất cả các nhà đầu tư và để nhà đầu tư lựa chọn dựa trên khẩu vị rủi ro của mình”, ông Hùng phân tích.

Theo ông Nguyễn Bá Hùng, hiện nay cơ quan quản lý nhà nước vẫn dùng tư duy mệnh lệnh hành chính, còn nếu tiếp cận từ góc độ thị trường thì chỉ có hai vấn đề là cung cầu và sản phẩm.

"Khủng hoảng trên thị trường trái phiếu trong thời gian vừa qua chủ yếu xuất phát từ những vấn đề liên quan đến rủi ro đạo đức.

Nhân viên ngân hàng nhập nhằng, bán trái phiếu nhưng không nói rõ với khách hàng, dẫn đến nhà đầu tư khi ra quyết định không biết là họ mua trái phiếu mà tưởng là đang gửi tiết kiệm".

Ông Hùng cho rằng do sản phẩm không đa dạng và thị trường thứ cấp kém sôi động, thanh khoản của thị trường đình trệ, hạ tầng mềm cho thị trường như thông tin và xếp hạng tín nhiệm chưa hoàn chỉnh, thiếu cơ chế định giá, nên nhiều nhà đầu tư tổ chức, đặc biệt là định chế tài chính nước ngoài chưa tham gia mạnh vào thị trường trái phiếu doanh nghiệp Việt Nam. Trong khi đó, doanh nghiệp có nhu cầu lớn về vốn trung và dài hạn, nên các tổ chức phát hành, đại lý phân phối tìm mọi cách bán trái phiếu cho nhà đầu tư cá nhân.

Vị chuyên gia lo rằng khi cơ quan quản lý cấm nhà đầu tư cá nhân mua trái phiếu doanh nghiệp riêng lẻ thì thị trường lại tìm mọi cách lách luật. “Chẳng hạn như bây giờ cấm nhà đầu tư cá nhân mua trái phiếu doanh nghiệp riêng lẻ thì họ sẽ lập ra một doanh nghiệp chỉ có một thành viên để mua trái phiếu, như vậy thì hòa cả làng. Các bên môi giới, tư vấn sẽ làm hết, nhà đầu tư cá nhân không phải làm gì cả, chỉ khác là chi phí giao dịch sẽ tăng lên. Do đó, những gì thuộc về cơ chế thị trường thì không thể cấm một cách cứng nhắc theo mệnh lệnh hành chính được”, ông Hùng phân tích.

MỞ ĐƯỜNG CHO CÔNG TY BẢO HIỂM VÀ QUẢN LÝ QUỸ

Cùng với việc củng cố cơ sở hạ tầng cho thị trường như đã đề cập ở trên, Kinh tế trưởng của ADB tại Việt Nam khuyến nghị cơ quan quản lý cần truyền thông mạnh mẽ hơn nữa về thị trường trái phiếu doanh nghiệp để người dân hiểu và từ đó tự chịu trách nhiệm với quyết định của mình.

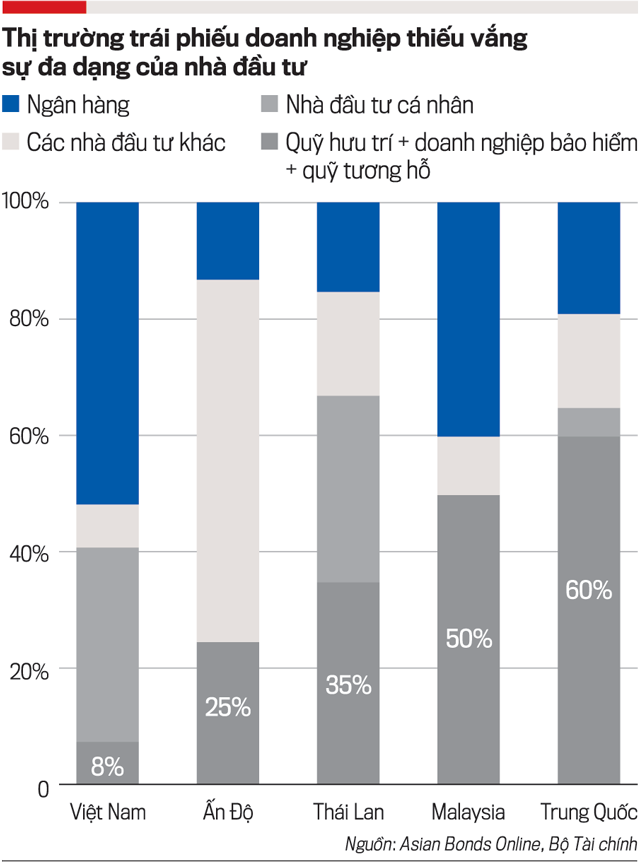

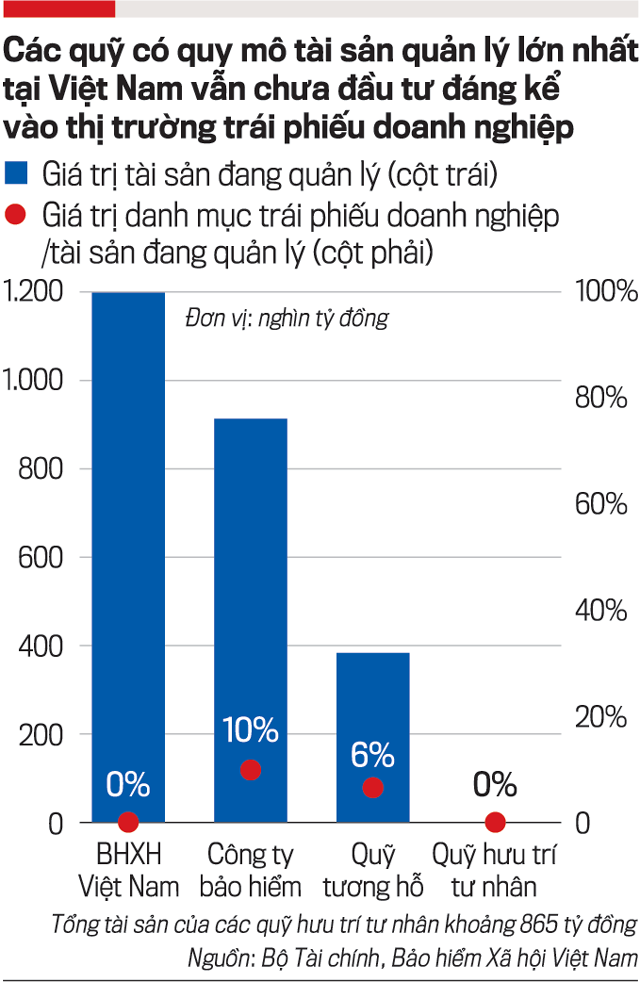

Hiện nay, nhà đầu tư cá nhân vẫn là lực lượng nắm giữ lượng lớn giá trị trái phiếu doanh nghiệp lưu hành trên thị trường, thậm chí áp đảo so với nhà đầu tư tổ chức như công ty bảo hiểm, công ty quản lý quỹ. Do đó, có nhiều ý kiến lo ngại rằng việc cấm nhà đầu tư cá nhân mua trái phiếu doanh nghiệp sẽ khiến thị trường trái phiếu doanh nghiệp tiếp tục đóng băng. Nhiều chuyên gia và thành viên thị trường đề xuất Bộ Tài chính sớm tháo gỡ các rào cản để công ty bảo hiểm, công ty quản lý quỹ tham gia mạnh hơn vào thị trường trái phiếu doanh nghiệp.

Từ góc độ nhà đầu tư, ông Nguyễn Đức Hải cho rằng việc cấm nhà đầu tư cá nhân tham gia đầu tư trái phiếu doanh nghiệp riêng lẻ là hợp lý, nhưng vấn đề khó nhất với thị trường là hiện nay các quy định với nhà đầu tư tổ chức đang quá chặt, hạn chế ngay cả các thành viên thị trường có năng lực tham gia đầu tư trái phiếu doanh nghiệp.

“Chẳng hạn, chúng tôi là đơn vị quản lý quỹ của công ty bảo hiểm thì hiện nay không được đầu tư trái phiếu tái cơ cấu nợ. Tuy nhiên, bản thân từ “tái cơ cấu” đang chưa rõ ràng và gây ra nhiều cách hiểu. Trên thị trường tài chính quốc tế thì họ mạch lạc và rạch ròi giữa hai khái niệm re-finance và re-structure. Re-finance là doanh nghiệp đi vay người khác để trả nợ, tiếp tục tài trợ cho một dự án; còn re-structure là doanh nghiệp không trả được nợ nên phải cơ cấu lại khoản vay. Hiện nay hai khái niệm này bị đánh đồng với nhau dẫn đến việc áp dụng không đúng”, ông Hải cho biết.

Đại diện Manulife Investment lấy ví dụ: một dự án năng lượng tái tạo, điện gió, điện mặt trời có rất nhiều giai đoạn, trong đó giai đoạn đầu thường được ví như “green frame”, nghĩa là mọi thứ là bãi đất hoang nhiều cỏ xanh, chưa làm gì cả nên có rất nhiều rủi ro về pháp lý, về xây dựng, rủi ro không đóng được điện đúng tiến độ, do vậy, những công ty bảo hiểm thường không chấp nhận được rủi ro đó. Tuy nhiên, ngân hàng thương mại lại khác, bởi nhờ có năng lực, cán bộ bám sát các hoạt động, giải ngân trực tiếp cho các nhà cung cấp nên có thể kiểm soát dòng tiền, quản lý được vòng đời nợ qua tài khoản.

Do đó, trên thị trường trái phiếu doanh nghiệp, hầu hết các ngân hàng sẽ nhảy vào dự án năng lượng tái tạo từ ban đầu. Khi dự án đã đóng điện kịp thời, sau đó bán cho Nhà nước trong 2 – 3 năm, nhìn thấy doanh thu đều đặn rồi thì chủ đầu tư muốn trả nợ cho ngân hàng để giảm chi phí tài chính. Lúc đó, các công ty bảo hiểm sẵn sàng tài trợ với mức lãi suất thấp hơn một chút cũng được. Song, quy định pháp luật hiện nay lại cấm doanh nghiệp mua những trái phiếu như vậy vì cho rằng đó là trái phiếu tái cơ cấu nợ.

Liên quan đến thị trường quỹ mở, theo quy định, các quỹ mở trái phiếu chỉ được phép đầu tư tối đa 10% tổng giá trị tài sản của quỹ vào hai loại là trái phiếu chào bán ra công chúng và trái phiếu doanh nghiệp phát hành riêng lẻ, bởi tổ chức niêm yết có bảo lãnh thanh toán của tổ chức tín dụng hoặc cam kết mua lại của tổ chức phát hành tối thiểu một lần trong 12 tháng và mỗi lần cam kết mua lại tối thiểu 30% giá trị đợt phát hành, tức 90% giá trị tài sản quỹ sẽ chỉ đầu tư vào trái phiếu niêm yết.

Theo ông Hải, nhìn lại nguồn cung thực tế trên thị trường trái phiếu doanh nghiệp, số lượng trái phiếu niêm yết lại chỉ chiếm phần nhỏ trong tổng lượng trái phiếu doanh nghiệp đang lưu hành. Trong khi đó, các công ty quản lý quỹ có năng lực phân tích, năng lực quản trị, vẫn có thể lựa chọn ra những trái phiếu chưa niêm yết phù hợp để đầu tư.

Do bị hạn chế nên hầu hết các quỹ mở hiện nay chỉ nắm được một ít trái phiếu niêm yết từ trước, còn lại chỉ có thể gửi tiết kiệm do sản phẩm tài chính trên thị trường Việt Nam không có nhiều. Ông Hải đặt câu hỏi: Nếu một quỹ mở đầu tư vào trái phiếu chỉ mang tiền đi gửi tiết kiệm thì quỹ mở đó mang lại được giá trị gì cho nhà đầu tư khi mà nền lãi suất tiết kiệm liên tục “dò đáy”, trong khi còn phải trừ thuế, phí như phí giao dịch, phí quản lý?

Bình luận về vấn đề này, theo ông Nguyễn Bá Hùng, mấu chốt là do cơ quan quản lý hiện nay không có cơ chế quản lý rủi ro hiệu quả, nên cấm công ty bảo hiểm đầu tư vào trái phiếu doanh nghiệp tái cơ cấu nợ hay cấm quỹ mở mua trái phiếu chưa niêm yết cho dễ quản lý. “Các nhà đầu tư tổ chức là định chế tài chính có nhận thức rất đầy đủ về rủi ro và có năng lực để đánh giá rủi ro, nên Nhà nước không cấm thì họ cũng chẳng mua trái phiếu rác”, ông Hùng chia sẻ.

Kinh tế trưởng của ADB tỏ ra băn khoăn khi các công ty bảo hiểm nhân thọ là định chế có lợi thế về nguồn vốn dài hạn nhưng lại chưa phát huy hết thế mạnh và vai trò trên thị trường trái phiếu doanh nghiệp.

MỨC ĐỘ TIN CẬY CỦA TÀI SẢN BẢO ĐẢM ĐẾN ĐÂU?

Dự thảo sửa đổi một số điều của Luật Chứng khoán cũng yêu cầu trái phiếu phát hành ra công chúng phải có tài sản bảo đảm. Luật sư Nguyễn Thanh Hà chỉ ra hai ưu điểm của đề xuất này.

Thứ nhất, trái phiếu có tài sản bảo đảm sẽ giúp nhà đầu tư có thêm sự đảm bảo về khả năng thu hồi vốn và lãi trong trường hợp tổ chức phát hành gặp khó khăn tài chính hoặc không thể thực hiện đầy đủ các nghĩa vụ thanh toán. Với sự xuất hiện của một số rủi ro và khó khăn trong thị trường tài chính gần đây, yêu cầu có tài sản bảo đảm cho trái phiếu sẽ giúp nâng cao tính minh bạch và giảm rủi ro cho nhà đầu tư, đồng thời khuyến khích các tổ chức phát hành quản lý tài chính hiệu quả hơn.

Thứ hai, trái phiếu không có tài sản bảo đảm phụ thuộc rất nhiều vào uy tín của doanh nghiệp phát hành. Khi có yêu cầu tài sản bảo đảm, nhà đầu tư sẽ có một mức độ an toàn cao hơn vì giá trị trái phiếu được hỗ trợ bởi tài sản cụ thể. Điều này có thể giúp hạ thấp rủi ro tín dụng, tức là rủi ro doanh nghiệp không có khả năng thanh toán trái phiếu đúng hạn.

"Quy định về tài sản bảo đảm có thể hỗ trợ giúp đảm bảo quyền lợi, hạn chế rủi ro cho các nhà đầu tư trái phiếu đại chúng nhưng không phải là tuyệt đối, bởi không hẳn những trái phiếu có tài sản bảo đảm có ít rủi ro hơn.

Nhiều tài sản bảo đảm không có khả năng thanh khoản, chuyển đổi thành tiền để thanh toán cho trái chủ khi xảy ra sự kiện tín dụng như mất khả năng thanh toán gốc, lãi trái phiếu. Các doanh nghiệp có thể sử dụng chứng khoán, bất động sản hay dự án hình thành trong tương lai để làm tài sản bảo đảm".

“Mặc dù quy định này giúp bảo vệ nhà đầu tư, nhưng giá trị tài sản bảo đảm có thể giảm sút theo thời gian hoặc chịu ảnh hưởng từ những biến động thị trường. Nếu tài sản bảo đảm bị giảm giá hoặc không có tính thanh khoản cao, nhà đầu tư vẫn có thể đối mặt với mất mát tài chính khi doanh nghiệp không thể trả nợ”, Luật sư Nguyễn Thanh Hà cho biết.

Ngoài ra, cũng phải kể đến quy trình, thủ tục tài sản bảo đảm hiện nay rất phức tạp. Ngân hàng thương mại là tổ chức có nhiều nguồn lực nhưng cũng vô cùng gian nan trong việc xử lý tài sản bảo đảm, huống hồ là nhiều trái chủ cùng sở hữu một tài sản bảo đảm...

Nội dung đầy đủ của bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 42-2024 phát hành ngày 14/10/2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam