Giới phân tích nói gì về quy định "cấm cửa" cá nhân đầu tư trái phiếu doanh nghiệp riêng lẻ?

Trong báo cáo tình hình trái phiếu doanh nghiệp tháng 10/2024, giới phân tích cho rằng, việc "cấm cửa" nhà đầu tư cá nhân mua/bán trái phiếu doanh nghiệp riêng lẻ là phù hợp nhưng cần khơi thông dòng vốn từ các công ty bảo hiểm, quỹ đầu tư... để tránh gián đoạn dòng tiền...

Ngày 15/10, Công ty Cổ phần FiinRatings công bố báo cáo BondXpress tháng 10 với tựa đề "Triển vọng thị trường trái phiếu doanh nghiệp trước những quy định pháp lý mới".

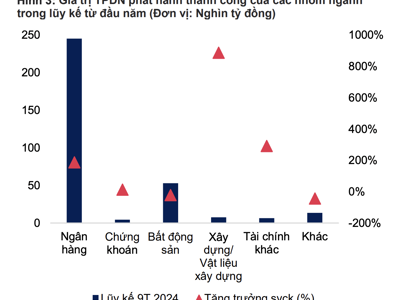

NHÓM PHI NGÂN HÀNG PHÁT HÀNH CHỈ ĐẠT 80 NGHÌN TỶ ĐỒNG

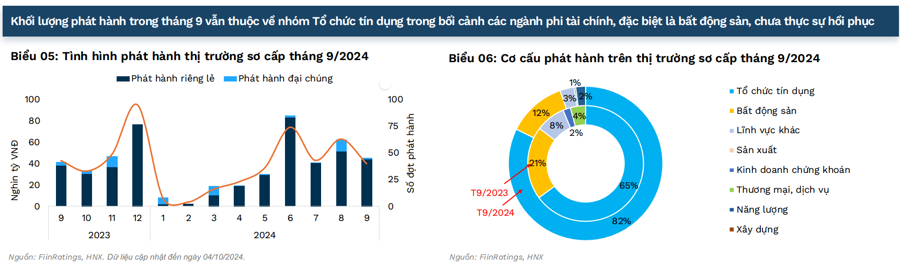

Số liệu từ FiinRatings cho thấy thị trường trái phiếu sơ cấp tháng 9/2024 ghi nhận tổng giá trị phát hành đạt 45,3 nghìn tỷ với 39 đợt phát hành, giảm 27,5% so với tháng trước nhưng tăng 20,8% so với cùng kỳ.

Luỹ kế 9 tháng, tổng giá trị phát hành đạt 313,6 nghìn tỷ đồng, tăng 57,9% so với cùng kỳ năm ngoái, điều này cho thấy tốc độ phục hồi nhanh chóng của thị trường trái phiếu doanh nghiệp. Hoạt động phát hành riêng lẻ và công chúng đều ghi nhận xu hướng tăng trưởng đạt lần lượt là 62% và 28,1% so với cùng kỳ.

Tuy nhiên, hoạt động phát hành cũng như mua lại chủ yếu vẫn đến từ nhóm ngân hàng. Thị trường tiếp tục vắng bóng các doanh nghiệp là tổ chức phát hành phi ngân hàng dù giá trị đáo hạn sắp tới của nhóm doanh nghiệp này duy trì cao.

Số liệu từ FiinRatings cho thấy luỹ kế 9 tháng, tổng giá trị phát hành đạt 313,6 nghìn tỷ đồng, tăng 57,9% cùng kỳ. Thị trường tiếp tục vắng bóng các doanh nghiệp là tổ chức phát hành phi ngân hàng dù giá trị đáo hạn sắp tới của nhóm doanh nghiệp này duy trì cao.

Theo đó, tháng 9/2024 các tổ chức tín dụng vẫn chiếm thế thượng phong trong đa số đợt phát hành, chiếm tỷ trọng 82,9%, với giá trị phát hành 37 nghìn tỷ và giảm 30,1% so với tháng trước. Tính chung 9 tháng, khối ngân hàng cũng dẫn đầu phát hành 74% giá trị trái phiếu doanh nghiệp mới.

Trong khi đó, giá trị phát hành của nhóm phi ngân hàng trong tháng 9/2024 chỉ đạt 5,4 nghìn tỷ đồng, nâng tổng giá trị phát hành 9 tháng đầu năm lên 80 nghìn tỷ, giảm 26,3% so với 9 tháng 2023. Phần lớn các trái phiếu này được nắm giữ bởi các ngân hàng thương mại và nhà đầu tư cá nhân chuyên nghiệp do thiếu sự tham gia của các định chế tài chính khác.

Tính chung giá trị phát hành của nhóm phi ngân hàng trong 9 tháng đầu năm chỉ đạt 80 nghìn tỷ, giảm 26,3% so với 9 tháng 2023.

Cũng theo FiinRatings, tỷ lệ chậm trả có xu hướng tăng chậm lại, ở mức 18,9% trong 9 tháng đầu năm, lý do ở đây là tình hình vĩ mô cải thiện và room tín dụng được mở rộng gần đây đã tiếp tục hỗ trợ hoạt động cân đối dòng tiền của doanh nghiệp.

"Phần lớn trái phiếu doanh nghiệp có vấn đề thuộc về các doanh nghiệp chậm trả từ trước, sức khỏe tài chính vốn đã suy yếu trong vài năm gần đây", FiinRatings nhận định.

Ngoài ra, hoạt động mua lại trái phiếu doanh nghiệp trong tháng 9/2024 đạt gần 11,8 nghìn tỷ đồng, giảm 26% so với tháng trước, nâng tổng giá trị mua lại trong 9 tháng đầu năm lên 138 nghìn tỷ đồng (giảm 22,7% so với cùng kỳ năm trước).

Hoạt động mua lại chủ yếu là trái phiếu ngân hàng, chiếm tới 69% giá trị trong tháng 9/2024 và 77% của 9 tháng 2024. Nhóm trái phiếu doanh nghiệp phi tài chính chứng kiến hoạt động mua lại giảm trong quý 3/2024 so với giai đoạn đầu năm dù đối mặt với áp lực dư nợ đáo hạn lớn ở cuối năm.

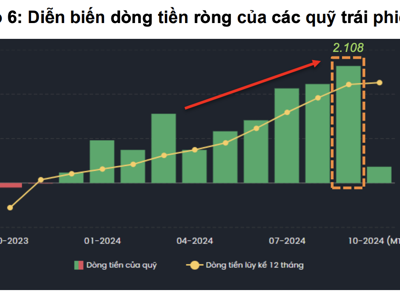

Về thị trường trái phiếu thứ cấp, trong tháng 9/2024, tổng giá trị giao dịch trái phiếu trên thị trường thứ cấp tập trung đạt gần 93,4 nghìn tỷ đồng, tăng so với tháng 8 với giao dịch trên thị trường diễn ra sôi nổi hơn.

Nhóm ngành ngân hàng và bất động sản vẫn chiếm phần lớn khối lượng giao dịch thứ cấp của tháng, với tỷ trọng lần lượt 40,5% và 33,9%. Xu hướng giao dịch tăng phản ánh ở cả hai nhóm ngành này, tăng lần lượt 25,3% và 40% so với tháng trước.

"NGHẼN" DÒNG VỐN KHI "CẤM CỬA" NHÀ ĐẦU TƯ CÁ NHÂN?

Hiện Dự thảo Luật Chứng khoán sửa đổi đưa ra các quy định mới nhằm thắt chặt sự tham gia của nhà đầu tư cá nhân trên thị trường trái phiếu doanh nghiệp riêng lẻ, tuy nhiên tạo điều kiện cho nhà đầu tư nước ngoài.

Cụ thể, chỉ nhà đầu tư tổ chức tham gia thị trường trái phiếu doanh nghiệp riêng lẻ, ngoại trừ trái phiếu doanh nghiệp riêng lẻ do tổ chức tín dụng phát hành.

“Việc hạn chế sự tham gia của nhà đầu tư cá nhân vào thị trường trái phiếu riêng lẻ là một chủ trương hợp lý, bởi trái phiếu riêng lẻ bản chất có tính chuẩn hóa không cao và phần lớn dựa trên sự đàm phán, thỏa thuận. Những nhà đầu tư tổ chức là định chế tài chính có khả năng xử lý các rủi ro từ trái phiếu doanh nghiệp riêng lẻ tốt hơn”.

Báo cáo của FiinRatings

Theo quan điểm của FiinRatings, việc hạn chế sự tham gia của nhóm nhà đầu tư cá nhân vào trái phiếu doanh nghiệp riêng lẻ là hợp lý. Điều này phù hợp với thông lệ quốc tế cũng như do đặc thù sản phẩm trái phiếu doanh nghiệp riêng lẻ có tính chuẩn hóa thấp, dẫn đến mức độ rủi ro tín dụng cao.

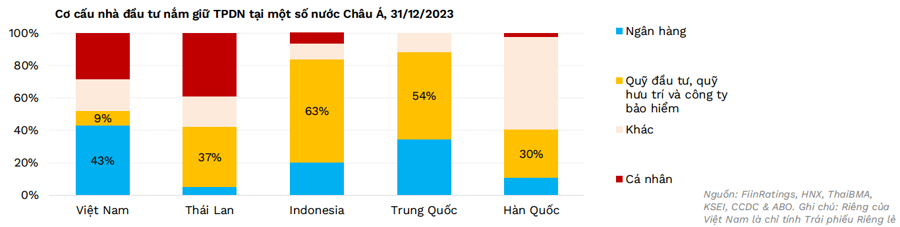

Dẫn chứng thông lệ tại một số nước Châu Á, FiinRatings cho biết tại Trung Quốc, nhà đầu tư cá nhân hầu như không tham gia sở hữu trực tiếp trái phiếu doanh nghiệp.

Thay vào đó, họ đầu tư qua việc ủy thác và mua chứng chỉ quỹ được quản lý bởi các công ty quản lý quỹ.

Ngoài ra, tại Thái Lan, tỷ lệ tham gia của nhà đầu tư cá nhân ở mức cao do áp dụng định nghĩa nhà đầu tư giàu có “High-net-worth investors”, tức nhà đầu tư có tài sản ròng 30 triệu bath tức khoảng 22 tỷ đồng trở lên; thu nhập hàng năm ít nhất 2,2 tỷ đồng; hoặc tổng danh mục chứng khoán 8 triệu bath, tức khoảng 6 tỷ đồng.

Theo ghi nhận, sự tham gia của nhà đầu tư nước ngoài trên thị trường trái phiếu riêng lẻ Việt Nam còn hạn chế. Tại cuối năm 2023, tỷ lệ nắm giữ trái phiếu doanh nghiệp của nhà đầu tư nước ngoài chỉ khoảng 3% tổng giá trị trái phiếu lưu hành. Như vậy, tiềm năng mở rộng quy mô thị trường Việt Nam từ dòng vốn nước ngoài là rất lớn.

Tuy nhiên, để tránh việc dòng vốn bị “nghẽn” khi nhà đầu tư cá nhân bị hạn chế tham gia thị trường, FiinRatings cho rằng cần sớm rà soát những hạn chế đầu tư vào trái phiếu doanh nghiệp của các nhà đầu tư tổ chức như: công ty bảo hiểm, quỹ đầu tư… để thị trường có thể duy trì sự liên tục và tránh gián đoạn do tác động của quy định mới.

"Ngoài việc công nhận nhóm nhà đầu tư nước ngoài là nhà đầu tư chứng khoán chuyên nghiệp, cần nâng cao niềm tin của nhóm này bằng việc nâng cao tính minh bạch thị trường và chất lượng công bố thông tin, như đẩy mạnh áp dụng xếp hạng tín nhiệm, phát triển cơ sở dữ liệu về đường cong lãi suất & lịch sử chậm trả…", FiinRatings đề xuất.

XEM XÉT ÁP DỤNG XẾP HẠNG TÍN NHIỆM ĐỐI VỚI LÔ TRÁI PHIẾU

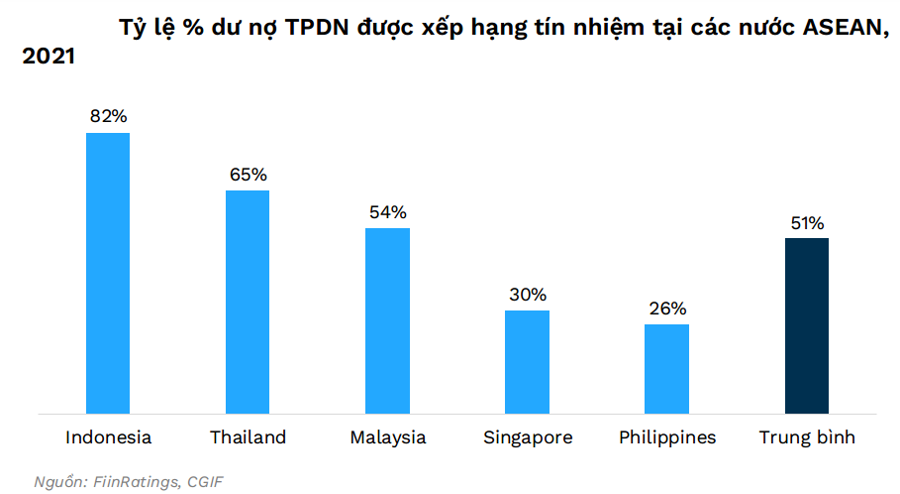

Ngoài ra, theoFiinRatings, cần đẩy mạnh xếp hạng tín nhiệm trái phiếu để hỗ trợ các nhà đầu tư tổ chức phân bổ tài sản theo rủi ro là điều cần thiết.

Thông lệ này đã được hầu hết các thị trường quốc tế và các thị trường trong khối ASEAN như Malaysia, Thái Lan, Singapore, Philippines và Indonesia áp dụng.

Hiện Nghị định 155/2020/NĐ-CP ngày 31/12/2020 có đề cập xếp hạng tín nhiệm trái phiếu, Nghị định 65/2022/NĐ-CP ngày 16/9/2022 áp dụng cho trái phiếu doanh nghiệp phát hành riêng lẻ cũng chỉ quy định xếp hạng tín nhiệm tổ chức phát hành mà không nhắc đến xếp hạng trái phiếu.

Vì vậy, cần xem xét áp dụng xếp hạng tín nhiệm cho trái phiếu và duy trì trong suốt vòng đời lưu hành của trái phiếu thay vì chỉ yêu cầu xếp hạng tín nhiệm đối với tổ chức phát hành.

Sản phẩm mà nhà đầu tư mua chính là lô trái phiếu cụ thể và thực tế xếp hạng tín nhiệm của lô trái phiếu có thể cao hơn rất nhiều với mức xếp hạng của tổ chức phát hành nếu lô trái phiếu đó được bảo lãnh thanh toán toàn bộ bởi một doanh nghiệp tốt hơn, một ngân hàng lớn hoặc các tổ chức quốc tế như CGIF, GuarantCo…

Xếp hạng tín nhiệm trái phiếu cũng là thông lệ trên thế giới, trong đó có các nước ASEAN, nhằm đồng bộ phát triển cả chất lượng hàng hóa (phía cung) và khai thông cơ sở nhà đầu tư (phía cầu).

"Tỷ lệ trái phiếu doanh nghiệp được xếp hạng tại ASEAN là hơn 50%, trong khi tỷ lệ này ở Việt Nam gần như bằng không", FiinRatings nêu rõ.

Việc xếp hạng tín nhiệm cho toàn bộ trái phiếu cần được đẩy mạnh để hướng đến nhà đầu tư tổ chức và nhà đầu tư nước ngoài đầu tư trái phiếu doanh nghiệp phát hành riêng lẻ sôi nổi hơn. Đây sẽ là cơ sở để nhà đầu tư phân bổ tài sản theo rủi ro, qua đó hỗ trợ nhà đầu tư tham gia thị trường thuận lợi và hiệu quả.

Xếp hạng tín nhiệm trái phiếu cũng sẽ tạo ra môi trường đầu tư thuận lợi và hiệu quả hơn cho nhóm nhà đầu tư tổ chức và nước ngoài mà Dự thảo Luật Chứng khoán sửa đổi đang hướng đến.

![[Trực tiếp]: Hội thảo "Phát triển thị trường trái phiếu doanh nghiệp tới 2030: Góc nhìn từ xếp hạng tín nhiệm" [Trực tiếp]: Hội thảo "Phát triển thị trường trái phiếu doanh nghiệp tới 2030: Góc nhìn từ xếp hạng tín nhiệm"](https://media.vneconomy.vn/400x300/images/upload/2024/05/17/9.png)