Theo báo cáo của Hiệp hội Các nhà Sản xuất Ô tô Việt Nam (VAMA), trong tháng 1/2024, doanh số bán hàng của các doanh nghiệp thành viên tháng 1/2024 đạt 19.243 xe các loại, giảm 50% so với tháng 12/2023 và tăng 11% so với cùng kỳ năm 2023.

Thị trường ô tô Việt Nam ghi nhận mức sụt giảm 50% so với cùng kỳ và thấp nhất trong 5 năm gần đây. Một số chuyên gia nhận định, đây là thời điểm khó khăn nhất của các hãng xe trong năm 2024.

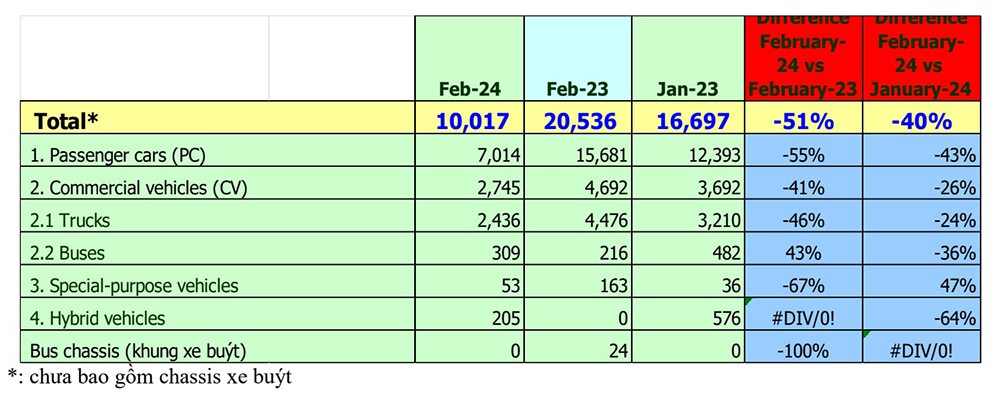

Trong báo cáo mới nhất của VAMA, trong tháng 2/2024, doanh số bán hàng của các doanh nghiệp thành viên tiếp tục sụt giảm mạnh khi chỉ đạt 11.633 xe các loại, giảm 40% so với tháng 01/2024 và giảm 50% so với cùng kỳ năm 2023.

Đây là kết quả có thể dự báo trước khi nhu cầu tiêu dùng sụt giảm. Bên cạnh đó, chính sách giảm 50% lệ phí trước bạ đối với ô tô sản xuất, lắp ráp trong nước quy định tại Nghị định 41/2023/NĐ-CP chỉ có hiệu lực đến hết ngày 31/12/2023. Chính điều này khiến doanh số ô tô tháng 12/2023 tăng cao đột biến lên 38.740 xe, nhưng bước sang tháng 1/2024 lại tiếp tục rơi vào tình trạng khó khăn doanh số. Điều này khiến các hãng xe đối diện với quyết định khó khăn hơn đó là giảm sâu để duy trì mức ưu đãi ít nhất bằng với thời điểm cuối năm 2023 để hút khách hàng.

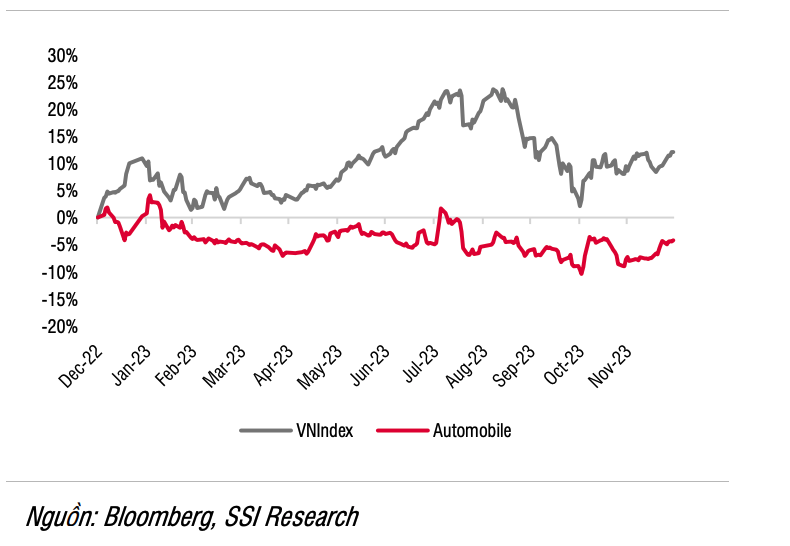

Trong khi đó, theo báo cáo của SSI Research, trong năm 2023, giá cổ phiếu ngành ô tô đã giảm 4% so với cùng kỳ (svck), thấp hơn 1600 điểm cơ bản so với chỉ số VNIndex. Bất chấp các biện pháp hỗ trợ kích cầu từ cả chính phủ và các đại lý phân phối, doanh số bán hàng vẫn thấp do người tiêu dùng có xu hướng trì hoãn mua ô tô trong thời điểm kinh tế khó khăn.

Doanh số bán ô tô và xe máy mới trong năm 2023 có sự sụt giảm lần lượt 25% và 17% svck.Trong số các cổ phiếu ngành ô tô, cổ phiếu có diễn biến tốt nhất là CTCP Ô tô TMT (HOSE: TMT), do có nhiều kỳ vọng tích cực về việc TMT hợp tác với liên doanh GM-SAIC-Wuling để lắp ráp mẫu ô tô điện giá rẻ của Trung Quốc tại nhà máy ở Việt Nam. Cổ phiếu Savico (HOSE: SVC) có diễn biến giá thấp nhất (giảm 48% svck) sau khi được Tasco (HNX: HUT) mua lại. Giá cổ phiếu doanh nghiệp đầu ngành là Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam – CTCP (UPCOM: VEA) vẫn đứng khá vững vàng, với mức giảm chỉ 2% svck.

Mậc dù thị trường đang rất khó khăn nhưng các chuyên gia của SSI Research cho rằng thị trường sẽ phục hồi với tốc độ chậm. Sản lượng tiêu thụ trong Q4/2023 có mức giảm ít hơn so với đầu năm do bên bán thực hiện chương trình khuyến mãi giảm giá để giảm mức tồn kho của năm cũ.

Thị trường vẫn sẽ khó khăn trong nửa đầu năm 2024 do nhu cầu tiêu dung vẫn còn yếu và người mua có tâm lý chờ đợi các mẫu xe mới, nhưng nhìn chung cả năm 2024 thị trường sẽ thấy được sự phục hồi cả về số lượng và giá trị (nhờ sự phục hồi kinh tế vào nửa cuối năm, các mẫu xe mới ra mắt, tình trạng thiếu chip cho xe ô tô được giải quyết, cũng như lãi suất cho vay ở mức hấp dẫn hơn so với 2023).

Các chuyên gia của SSI Research dự báo mức tăng trưởng doanh số ô tô và xe máy mới trong năm 2024 lần lượt là 9% svck và 4% svck.

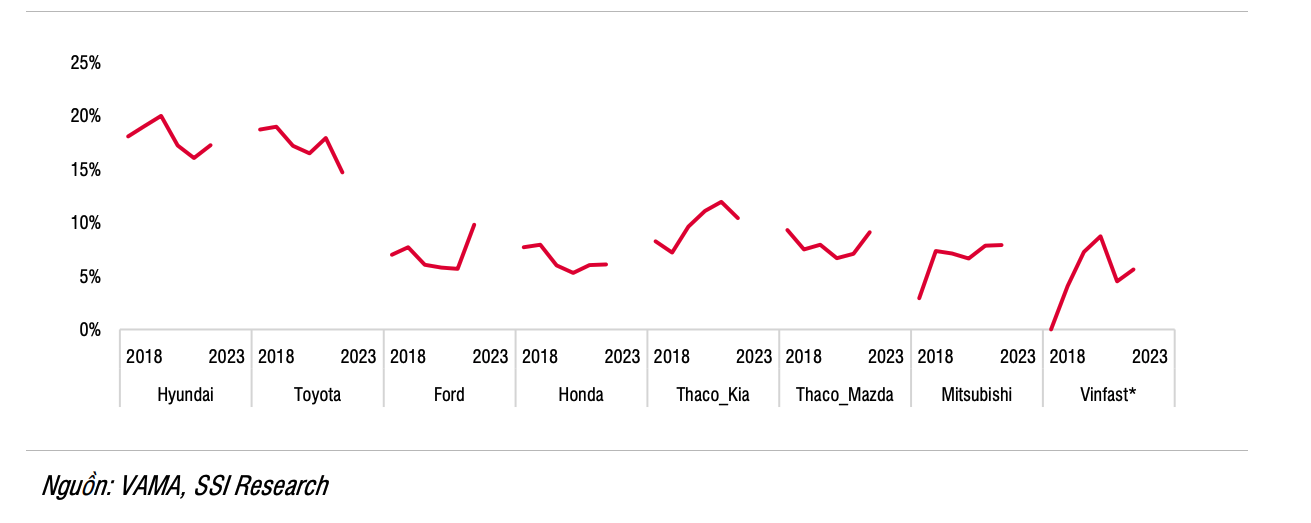

Năm 2024 cũng sẽ chứng kiến sự cạnh tranh khốc liệt của các hãng xe để giành thị phần. Những doanh nghiệp sản xuất dẫn đầu về thị phần năm 2022 như Toyota, Honda ghi nhận thị phần giảm trong năm 2023 trong khi những doanh nghiệp nhỏ hơn (Ford, Kia, Mazda, Mitsubishi) tăng trưởng nhờ chiến lược giá tốt hơn. Thêm vào đó, các doanh nghiệp sản xuất Trung Quốc cũng đang đưa nhiều thương hiệu vào Việt Nam (Lynk&Co, Haima, MG) và mở nhà máy lắp ráp bắt đầu hoạt động từ năm 2023 (Wuling, Chery).

“Con hào kinh tế” của Tổng Công ty Máy động lực và máy nông nghiệp Việt Nam (VEA) có thể sẽ bị đe dọa nếu các liên doanh Toyota, Honda của VEA không có chiến lược tốt để ngăn chặn việc giảm thị phần.

Thị trường xe điện Việt Nam hiện tuy nhỏ nhưng cho thấy tiềm năng tăng trưởng. Xe điện đã trở nên phổ biến hơn ở Việt Nam (ước tính chiếm 6% doanh số tiêu thụ xe du lịch trong 2023), nhờ những nỗ lực của VinFast.

Theo BMI Research, sản lượng tiêu thụ xe điện trong ngành ô tô sẽ ghi nhận mức tăng trưởng kép tới 26% trong giai đoạn 2023-2032, tương đương với sản lượng tiêu thụ hàng năm đạt 65.000 vào năm 2032. Mặc dù đánh giá tích cực với mảng xe điện, nhưng vẫn cần phải lưu ý những điểm yếu của xe điện so với xe xăng truyền thống trong mắt người tiêu dùng Việt Nam (giá cả và mức dễ dàng khi mua bán lại, phạm vi hoạt động trong 1 lần sạc, thiếu cơ sở hạ tầng trạm sạc và thiếu trung tâm dịch vụ sửa chữa).

Những chuyên gia của SSI cho rằng chính phủ cần ban hành nhiều chính sách hỗ trợ hơn để kích thích nhu cầu (bên cạnh mức giảm 12% thuế suất tiêu thụ đặc biệt và miễn phí trước bạ đối với xe điện). Những doanh nghiệp tham gia lắp ráp (TMT) hoặc phân phối xe điện (HAX) sẽ là những doanh nghiệp được hưởng lợi trong tương lai.

P/E sẽ giảm xuống mức hợp lý hơn khi lợi nhuận cải thiện. Đối với những doanh nghiệp ghi nhận lãi rất ít hoặc lỗ trong năm 2023 như HAX, SVC, TMT, lợi nhuận năm 2024 được kỳ vọng sẽ có mức tăng trưởng tốt hơn.

Tuy nhiên, ngay cả khi phục hồi, P/E của các doanh nghiệp trong danh sách theo dõi SSI vẫn cao hơn mức P/E trung bình 5 năm. Đặc biệt, cần có thêm các chất xúc tác như nhu cầu tiêu dùng phục hồi hoặc tăng trưởng thị phần rất mạnh mẽ hay các chính sách hỗ trợ đặc biệt từ chính phủ để khiến các cổ phiếu trong ngành trở nên hấp dẫn hơn.