Ngày 1/11, Vụ Chính sách tiền tệ Ngân hàng Nhà nước ra thông báo về lịch giao dịch nghiệp vụ thị trường mở thực hiện từ 31/10 – 5/11.

Trong thời gian này, ngân hàng Nhà nước thực hiện tổng cộng 14 phiên chào bán tín phiếu ngân hàng Nhà nước. Đây là việc làm cụ thể nhằm tiếp tục rút tiền ra khỏi lưu thông, kềm chế lạm phát

Chưa hấp dẫn

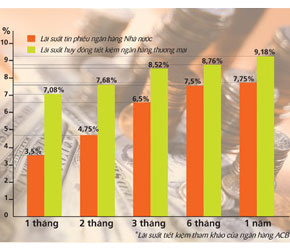

Lãi suất tín phiếu cụ thể (%/năm) ở các kỳ hạn như sau: 28 ngày là 3,5; 56 ngày: 4,75; 84 ngày: 6,5; 182 ngày: 7,5; 364 ngày: 7,75. Nếu so sánh với lãi suất huy động tiết kiệm, thì tín phiếu có lãi suất khá thấp. Điều đó có nghĩa, nếu ngân hàng bỏ tiền mua tín phiếu, đồng nghĩa với việc “mua cao, bán thấp” và lỗ vốn (xem biểu đồ).

Việc Ngân hàng Nhà nước chào bán tín phiếu là việc làm cụ thể hoá chỉ thị ngày 31.10 của thủ tướng Chính phủ về việc tăng cường thực hiện các giải pháp điều hành giá cả, bình ổn thị trường. Trong đó, thủ tướng yêu cầu ngân hàng Nhà nước Việt Nam tiếp tục thực hiện đồng bộ, hài hoà các giải pháp rút tiền từ lưu thông về.

Từ đầu tháng 8, ngân hàng Nhà nước Việt Nam đã tăng cường chào bán tín phiếu qua thị trường mở để hút tiền từ lưu thông về. Một quan chức vụ chính sách tiền tệ không cho biết lượng tiền được hút về cụ thể từ tháng tám đến nay là bao nhiêu, nhưng ông nhận xét nhiều ngân hàng thương mại đã hưởng ứng mua tín phiếu để giải toả áp lực giải ngân khó khăn. Đặc biệt là từ khi việc tài trợ cho vay chứng khoán bị hạn chế.

Trong lúc đó, tổng giám đốc một ngân hàng cho biết, ngân hàng ông mới hưởng ứng các hoạt động mua trái phiếu để giảm thiểu rủi ro, hồi đầu năm, chứ chưa mua tín phiếu vì lãi suất không hấp dẫn.

Ông nhận xét, sở dĩ Ngân hàng Nhà nước đưa ra lãi suất thấp, vì họ còn phải cân nhắc chi phí vốn khi phát hành tín phiếu. Đồng thời, còn phải cân nhắc chuyện nếu hút VND về quá nhiều, thì sẽ làm VND lên giá quá mức, không có lợi cho xuất khẩu.

Có hơn không

Tuy nhiên, trong tình hình ngân hàng tồn đọng vốn và giải ngân khó khăn thì việc mua tín phiếu cũng có tác dụng giúp ngân hàng cơ cấu lại nguồn vốn, giảm rủi ro. Nguồn vốn huy động của các ngân hàng trên địa bàn thành phố đến đầu tháng 10 đã đạt 425.987 tỉ đồng, tăng 68,7% so cùng thời điểm năm trước.

Đáng lưu ý là vốn huy động bằng nội tệ chiếm 73,8%, tăng 86,0%; bằng ngoại tệ chiếm 26,2% tổng vốn huy động, chỉ tăng 33,8% so cùng kỳ. Nếu chỉ so với đầu năm, vốn huy động cũng tăng tới 49,2%; trong đó nội tệ tăng tới 59,2%. Dư nợ tín dụng tăng trưởng chậm hơn nguồn vốn huy động được.

Tổng dư nợ tín dụng đến đầu tháng 10 đạt 333.316 tỉ đồng, tăng 57,6% so với cùng kỳ năm trước. Trong đó bằng ngoại tệ, chiếm 30% tổng dư nợ, tăng 41,9%; bằng tiền nội tệ chiếm 70%, tăng 66%. So với đầu năm, dư nợ tín dụng cũng tăng chậm hơn tốc độ tăng của vốn huy động.

Trong bối cảnh thừa vốn, hiện tại, nhiều ngân hàng phải tìm cách cho vay lãi suất 0%, cho vay có thưởng, thủ tục cho vay nhanh, áp dụng cho vay tín chấp với một số đối tượng. Việc bán tín phiếu của ngân hàng Nhà nước (dù lãi suất thấp) có thể là một cái phao, và có ít nhiều tác dụng trong việc giảm lượng tiền lưu thông.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)