Theo Warren Buffett, nhà đầu tư hàng đầu trên thế giới, thì thị giá là số tiền chúng ta bỏ ra để sở hữu cổ phiếu.

Còn giá trị (còn gọi là giá trị nội tại) là những gì chúng ta nhận được từ cổ phiếu đó.

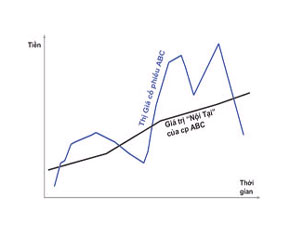

Trên đồ thị, đường xanh biểu diễn thị giá của cổ phiếu. Đây chính là đường tập hợp của những giá đóng cửa đã điều chỉnh của cổ phiếu ABC. Giá đóng cửa này sẽ được điều chỉnh mỗi khi công ty ABC chia cổ tức, thưởng cổ phiếu hay bán cổ phiếu giá đặc biệt cho nhà đầu tư.

Còn đường đen là đường thể hiện giá trị nội tại của cổ phiếu ABC. Đây chính là giá trị hiện tại của toàn bộ dòng tiền mà chúng ta nhận được từ cổ phiếu đó.

Có thể thấy rằng đường đen khá ổn định, ít lên và xuống nhiều. Trong khi đó đường xanh biến động khá nhiều, và hai đường này khá tách biệt nhau.

Lý thuyết về tính hiệu quả của thị trường (Efficient market hypothesis)

Lý thuyết “thị trường hiệu quả dạng mạnh” (strong-form) cho rằng tất cả mọi thông tin - đại chúng và riêng biệt - về giá trị cổ phiếu sẽ thể hiện qua thị giá. Nghĩa là hai đường xanh và đen này sẽ luôn trùng nhau.

Những nhà đầu tư theo phái giá trị, tiêu biểu như Benjamin Graham và Warren Buffett không bao giờ đồng ý với lý thuyết “thị trường hiệu quả dạng mạnh”. Vì nếu đúng như thế thì nguyên tắc đầu tư giá trị: mua cổ phiếu khi thị giá của nó thấp hơn giá trị nội tại (under priced) sẽ không đem lại một lợi nhuận nào cả.

Thực tế cho thấy đến thời điểm này chưa có thị trường nào trên thế giới đạt được hiệu quả dạng mạnh.

Lý thuyết “thị trường hiệu quả dạng mạnh trung bình” (semi-strong) cho rằng mọi thông tin đại chúng về giá trị cổ phiếu sẽ thể hiện qua thị giá. Do vẫn còn những thông tin riêng biệt không thể hiện vào thị giá, hai đường xanh và đen có dạng giống nhau và rất gần nhau nhưng không hoàn toàn trùng nhau.

Theo IBSE, McKinsey, đồ thị hai đường giá trị và thị giá trong thời gian từ 1962-2002 của một công ty đại điện cho các công ty niêm yết trên thị trường chứng khoán Mỹ có dạng gần trùng nhau. Chúng chỉ tách ra xa khi có những sự cố lớn.

Ví dụ vào những năm 1998-2001, khi xảy hiện tượng dot.com, đường đen giá trị hơi đi xuống, trong khi đó đường xanh lại vượt hẳn lên. Thị trường chứng khoán Mỹ, châu Âu là những thị trường hiệu quả dạng mạnh trung bình.

Lý thuyết “thị trường hiệu quả dạng yếu” (weak-form) cho rằng thị giá chỉ thể hiện những thông tin cơ bản của quá khứ và hiện tại, nhưng không thể hiện được những thông tin dự đoán trong tương lai. Kết quả là hai đường này, giống như đồ thị vẽ bên trên, mặc dù có khi biến động giống nhau, nhưng hầu như là tách biệt nhau.

Với kinh nghiệm đối với những thị trường mới phát triển khác, chúng ta có thể tạm chấp nhận thị trường chứng khoán Việt Nam đang ở dạng hiệu quả yếu.

Những yếu tố làm nên điệu nhảy của thị giá

Vế cơ bản thị giá thể hiện giá trị của cổ phiếu. Do đó những gì làm thay đổi giá trị nội tại của cổ phiếu, như tình hình kinh tế vĩ mô, tình hình ngành, tình hình kinh doanh, sức khỏe tài chính của công ty, năng lực của ban lãnh đạo, tiềm năng phát triển công ty... cũng sẽ làm thay đổi thị giá.

Tuy vậy, còn có một yếu tố khác quan trọng hơn ảnh hưởng mạnh mẽ đến thị giá, đó là kỳ vọng khác nhau của từng người tham gia thị trường và hiệu ứng của tâm lý đám đông.

Cùng một thông tin trên thị trường nhưng có khi người này tiếp nhận được, người khác không tiếp nhận được, và sự cảm nhận, diễn dịch của họ về thông tin cũng khác nhau. Nếu sự diễn dịch của họ là lạc quan thì họ sẽ gia nhập lực lượng lạc quan và nếu ngược lại họ sẽ gia nhập vào lực lượng bi quan.

Khi số tiền giao dịch - thể hiện kỳ vọng - của hai lực lượng bằng nhau thì giá sẽ giằng co, nhưng khi số tiền giao dịch của hai lực lượng này khác nhau thì sẽ làm cho giá lên hoặc xuống.

Khi có một bên thắng thế một cách rõ ràng trong thời gian dài, một đám đông đa số đã được thành lập.

Đám đông này - khác hẳn với đám đông được tổ chức - chỉ biết nhau qua những thông tin truyền miệng, qua phương tiện thông tin đại chúng, qua những lệnh đặt mua bán trên bảng điện tử... Đám đông này tạo ra những hành động chung và hầu hết những cá nhân sẽ có xu hướng hành động theo hành động chung này. Đó chính là hiệu ứng tâm lý đám đông.

Khi đó xu hướng giá diễn ra một chiều và rất mạnh mẽ, không gì ngăn cản nổi cho đến khi đám đông đổi suy nghĩ từ lạc quan, tham lam qua bi quan, sợ hãi (hoặc ngược lại), lúc đó thị giá sẽ xoay chiều.

Có thể dự đoán điệu nhảy của thị giá?

Lý thuyết “thị trường biến động ngẫu nhiên” (Random Walk) cho rằng diễn biến của giá trong tương lai là hoàn toàn ngẫu nhiên và không phụ thuộc, quan hệ với bất cứ yếu tố nào. Như vậy theo lý thuyết này sẽ không có cơ sở cho chúng ta dự đoán điệu nhảy sắp tới của thị giá.

Thế nhưng những chuyên gia theo hai trường phái khác nhau chứng minh rằng họ có thể dự đoán được xu hướng giá với số lần đúng “nhỉnh” hơn số lần sai.

Trường phái thứ nhất là trường phái phân tích kỹ thuật. Trường phái này tuân theo ba nguyên tắc cơ bản: giá thể hiện tất cả mọi thông tin - nghĩa là đường đen không tồn tại, còn nếu tồn tại thì nó phải trùng với đường xanh; giá có khuynh hướng tiếp tục xu hướng lên hay xuống của nó - giống một người đang chuyển động qua trái thì có khuynh hướng đi tiếp hướng đó hơn là quay lại và đi sang phải; và những gì xảy ra trong quá khứ sẽ lập lại trong tương lai - vì chúng thể hiện một số tâm lý nhất định của con người và đám đông.

Dựa vào đó, trường phái này tạo ra nhiều công cụ trợ giúp như đồ thị, đường xu hướng, mẫu hình, các đường chỉ báo... giúp các nhà phân tích dự đoán xu hướng giá trong tương lai.

Trường phái thứ hai tìm kiếm và dự đoán những thông tin tạo ra sự mất cân bằng về tương quan giữa hai lực lượng lạc quan và bi quan. Những thông tin này có thể là thông tin về cơ bản của công ty - kiểu như hệ thống CANSLIM của William J. O’Neil, hoặc có thể là những thông tin/tin đồn hết sức “vĩ mô”, chẳng hạn Việt Nam vào WTO hay Chỉ thị 03.

Những người kinh doanh thành công tạo ra lợi nhuận nhờ phân tích theo hai trường phái này, tuy vậy họ luôn xác định không phải lúc nào họ cũng đoán đúng điệu nhảy của thị giá và vì thế họ luôn chuẩn bị cắt lỗ và rút ra khi dự đoán sai.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)