Công ty Cổ phần Hoàng Anh Gia Lai (mã HAG-HOSE) thông báo bổ sung nội dung xin ý kiến cổ đông bằng văn bản điều chỉnh điều khoản và điều kiện của trái phiếu chuyển đổi đã phát hành năm 2010 cho Northbrooks Investments (Mauritius) Pte Ltd.

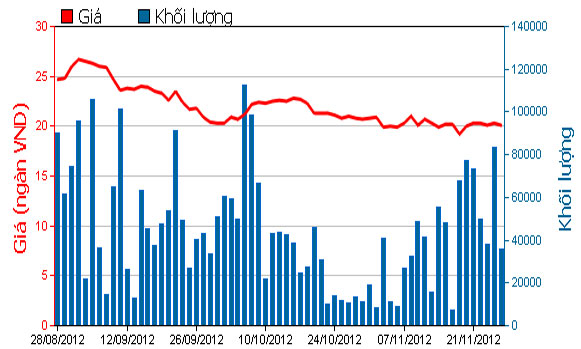

Theo đó, HAG cho biết dự kiến giảm giá chuyển đổi từ 39.058 đồng xuống 25.000 đồng mỗi cổ phiếu, đồng thời phụ thuộc vào điều khoản chống pha loãng theo phương án phát hành ban đầu.

Trước đó, toàn bộ 1,1 triệu trái phiếu chuyển đổi, mệnh giá 1 triệu đồng với tổng giá trị trái phiếu chào bán là 1.100 tỷ đồng được bán cho Northbrooks Investments (Mauritius) Pte Ltd, một đơn vị trực thuộc Tập đoàn Temasek Holdings (Singapore).

Trái phiếu có kỳ hạn 1 năm kể từ ngày nhà đầu tư thanh toán tiền mua trái phiếu, lãi suất trái phiếu trong trường hợp trái chủ có quyết định chuyển đổi là 0%, còn lại lãi suất được xác định bằng lãi suất tiền gửi 3%/năm, thanh toán khi đáo hạn (lãi suất tiền gửi bằng trung bình cộng lãi suất tiền gửi tiết kiệm thời hạn 1 năm của ngân hàng là ACB, Sacombank, Techcombank và Eximbank) và giá chuyển đổi từ trái phiếu sang cổ phiếu là 67.375 đồng/cổ phiếu, sau đó được điều chỉnh xuống còn 39.058 đồng.

Việc điều chỉnh này thực hiện khi HAG tiến hành chi trả cổ phiếu thưởng tỷ lệ 2:1 năm 2011 và trả cổ tức bằng cổ phiếu tỷ lệ 100:15 năm 2012.

Ngoài ra, HAG bổ sung điều khoản về chuyển đổi và chống pha loãng, quyền yêu cầu tổ chức phát hành mua lại trái phiếu.

Được biết, HAG thông báo lấy ý kiến cổ đông bằng văn bản về việc phát hành riêng lẻ cổ phiếu với số lượng cổ phiếu phát hành dự kiến là 68.000.000 cổ phiếu; Giá phát hành trước khi pha loãng là 23.000 đồng/cổ phiếu. Tổng giá trị phát hành dự kiến là 1.564 tỷ đồng, nhằm chuyển đổi trái phiếu quốc tế với tổng mệnh giá 75.000.000 USD mà công ty đã phát hành ngày 20/05/2011.

Đồng thời, HAG cũng lấy ý kiến cổ đông bằng văn bản về việc phát hành 107.474.210 cổ phiếu cho cổ đông hiện hữu với tỷ lệ 5:1; Giá phát hành là 10.000 đồng/cổ phiếu. Tổng giá trị phát hành dự kiến là hơn 1.074 tỷ đồng, nhằm đầu tư vào các dự án cao su, mía đường và bổ sung vốn lưu động của Tập đoàn.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)