Sau khi điều chỉnh lãi suất tái cấp vốn, lãi suất nghiệp vụ thị trường mở, bước tiếp theo có thể Ngân hàng Nhà nước sẽ tăng lãi suất cơ bản. Trên một số diễn đàn, một số ý kiến dè chừng đây là một “tin xấu” đối với thị trường chứng khoán.

Nhưng lúc này, vai trò của lãi suất cơ bản đã trở nên mờ nhạt trong rổ công cụ điều hành của Ngân hàng Nhà nước. Giá trị của nó lúc này, nhiều khả năng sẽ tăng, chủ yếu tập trung ở tính tín hiệu - chính sách tiền tệ đang thắt chặt để kiềm chế lạm phát.

Lãi suất cơ bản là một công cụ để Ngân hàng Nhà nước điều hành chính sách tiền tệ linh hoạt trong từng thời kỳ; được đặt trong mối quan hệ với lãi suất trên thị trường liên ngân hàng, trên thị trường mở, lãi suất huy động của các ngân hàng thương mại và trạng thái cung - cầu vốn trên thị trường.

Trước đây, lãi suất cơ bản là một cơ sở quan trọng để các ngân hàng thương mại ấn định lãi suất cho vay. Cơ sở này gắn với quy định tại Bộ luật Dân sự (lãi suất cho vay không được vượt quá 150% lãi suất cơ bản). Tuy nhiên, vai trò đó đã bị vô hiệu hóa khi từ tháng 4/2010, Ngân hàng Nhà nước mở lại cơ chế lãi suất thỏa thuận và áp dụng cho đến nay.

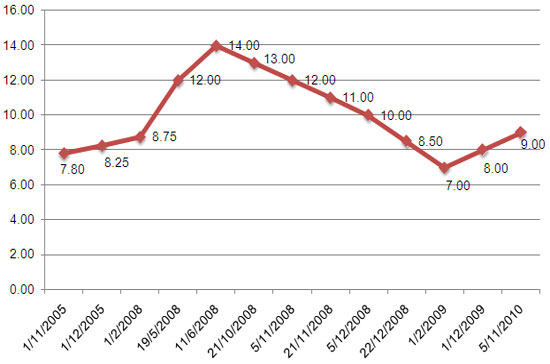

Trong quá khứ, lãi suất cơ bản từng đạt đỉnh 14%/năm vào tháng 6/2008; lãi suất cho vay của các ngân hàng thương mại theo đó tối đa là 21%/năm. Lãi suất này nhanh chóng giảm xuống còn 8%/năm vào cuối năm 2009 và đứng yên gần 12 tháng liên tiếp cho đến ngày 5/11/2010, khi Ngân hàng Nhà nước quyết định tăng lên 9% và áp dụng cho đến nay.

Thông thường, lãi suất cơ bản được công bố vào thời điểm cuối tháng để áp dụng cho tháng tiếp theo. Thời điểm này, nhiều dự tính đang hướng đến khả năng lãi suất cơ bản áp dụng cho tháng 3/2011 có thể sẽ tăng lên 11%/năm. Tuy nhiên, điều chỉnh này chủ yếu nặng về thủ tục và tính tín hiệu.

Với cơ chế lãi suất thỏa thuận, lãi suất cơ bản không còn điều chỉnh lãi suất cho vay trên thị trường. Mặc dù Luật Ngân hàng Nhà nước năm 2010 có quy định “Ngân hàng Nhà nước công bố lãi suất tái cấp vốn, lãi suất cơ bản và các loại lãi suất khác để điều hành chính sách tiền tệ, chống cho vay nặng lãi”, nhưng cũng có cơ chế cho phép “trong trường hợp thị trường tiền tệ có diễn biến bất thường, Ngân hàng Nhà nước quy định cơ chế điều hành lãi suất áp dụng trong quan hệ giữa các tổ chức tín dụng với nhau và với khách hàng, các quan hệ tín dụng khác”.

Ở vai trò tham khảo, khoảng ba tháng qua, mức 9%/năm của lãi suất cơ bản cũng trở nên mờ nhạt, khi lãi suất huy động của các ngân hàng thương mại cao nhất đã 14%/năm, lãi suất cho vay có từ 18% - 20%/năm.

Nếu tăng lên 11%/năm, có thể xem đó là sự điều chỉnh để phù hợp với bối cảnh hiện tại, khi lãi suất tái cấp vốn đã lên 11%/năm, lãi suất nghiệp vụ thị trường mở đã lên 12%/năm và thông điệp kiềm chế lạm phát đang được phát đi mạnh mẽ. Trong khi đó, sức tác động trực tiếp của việc điều chỉnh này (nếu có) có lẽ chủ yếu là về tâm lý thị trường.

Nhưng đi cùng với đó, một công cụ lãi suất khác có thể cũng sẽ được điều chỉnh: lãi suất tái chiết khấu, hiện ở mức 7%/năm. Nếu lãi suất này tăng, ảnh hưởng sẽ trực tiếp hơn đối với chi phí ngân hàng thương mại trong trường hợp cần vay vốn Ngân hàng Nhà nước.

Ngoài ra, mối quan tâm gần đây của giới đầu tư cũng đề cập đến việc sử dụng dự trữ bắt buộc để thắt chặt tín dụng. Đây vẫn là một khả năng mở. Nhưng ngày 21/2 vừa qua, trả lời báo giới, Thống đốc Ngân hàng Nhà nước Nguyễn Văn Giàu đã đưa ra một số định hướng đáng chú ý.

Cụ thể, Thống đốc cho rằng, để giảm tổng cầu kiềm chế lạm phát, Ngân hàng Nhà nước có hai công cụ chính là dự trữ bắt buộc và lãi suất. Tăng dự trữ bắt buộc là làm giảm thanh khoản của các ngân hàng thương mại xuống để giảm cho vay. Thứ hai, là tăng lãi suất sẽ hút tiền vào hệ thống, đồng thời sàng lọc các dự án cho vay hiệu quả.

“Năm 2007, nguồn ngoại tệ từ đầu tư gián tiếp nước ngoài (FII) vào rất lớn, thanh khoản các ngân hàng thừa, nên tăng dự trữ bắt buộc từ 5% lên 10% là thành công. Nhưng năm 2008 chỉ tăng lên 1% - 2% thôi là thanh khoản hệ thống đã có vấn đề, bởi FII vào thấp trong khi nội lực của hệ thống ngân hàng chưa mạnh, vì thế phải sử dụng công cụ lãi suất. Năm nay cũng vậy, để giảm tổng cầu Ngân hàng Nhà nước sẽ dùng lãi suất để tác động”, Thống đốc nói.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)