Lãi suất mới, quyền lợi vẫn cũ?

Lãi suất cho vay liên tục giảm nhanh, nhưng nhiều khách hàng vay vốn trước đó vẫn chưa được hưởng lợi ích mới

Lãi suất cho vay liên tục giảm nhanh, nhưng nhiều khách hàng vay vốn trước đó vẫn chưa được hưởng lợi ích mới.

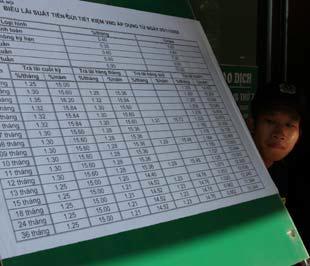

Trong ngày 20 và 21/11, nhiều ngân hàng thương mại lần lượt giảm mạnh lãi suất cho vay, cả VND và USD. Đây là lần điều chỉnh giảm thứ 8 liên tiếp kể từ cuối tháng 7 trở lại đây, theo tín hiệu điều chỉnh chính sách từ Ngân hàng Nhà nước.

So với đỉnh điểm lãi suất cho vay VND 21%/năm từ khi Ngân hàng Nhà nước chuyển sang cơ chế điều hành chính bằng lãi suất cơ bản (từ 19/5/2008), lãi suất cho vay của một số ngân hàng lớn hiện đã giảm từ 7% - 9%/năm. Lợi ích đang đến với những khoản vay mới, nhưng đa số các khoản vay trước đó vẫn phải gồng mình với lãi suất cao.

Chiều 20/11, sau khi những điều chỉnh mới về lãi suất từ các ngân hàng thương mại được cập nhật, nhiều bạn đọc đã phản hồi về VnEconomy. Điểm chung được đề cập đến là những câu hỏi: Tại sao lãi suất cho vay liên tục giảm nhưng họ vẫn phải chịu những mức cao trước đây, liệu có được điều chỉnh theo mặt bằng mới, liệu các ngân hàng có phạm luật khi căn theo lãi suất cơ bản hiện hành (theo quy định tại Điều 476 của Bộ luật Dân sự, lãi suất cho vay không được vượt quá 150% lãi suất cơ bản do Ngân hàng Nhà nước công bố từng thời kỳ)?

VnEconomy đã chuyển những câu hỏi trên tới cán bộ tín dụng, lãnh đạo chuyên trách của Ngân hàng Ngoại thương Việt Nam (Vietcombank), Ngân hàng Đông Nam Á (SeABank) và Ngân hàng Sài Gòn – Hà Nội (SHB).

Theo những giải đáp từ phía ngân hàng, về nguyên tắc lãi suất của các hợp đồng vay vốn không áp dụng hồi tố, các điều khoản cụ thể về điều chỉnh lãi suất đều đã được ghi và thực hiện theo hợp đồng đã ký.

Cụ thể, trong các hợp đồng vay vốn, thông thường có điều khoản liên quan đến việc điều chỉnh lãi suất, ấn định theo thời hạn nhất định, thường áp dụng từ 6 tháng đến 1 năm.

Ví dụ, các hợp đồng vay vốn ký ngày 20/5/2008 với lãi suất 21%/năm, kỳ điều chỉnh được ghi trong hợp đồng là sau 1 năm, khách hàng vẫn phải chịu lãi suất cao và chờ đến 20/5/2009 lãi suất mới được điều chỉnh, dù trên thực tế thời gian qua lãi suất cho vay lần lượt giảm nhanh, hiện tối đa là 16,5%/năm.

Tuy nhiên, theo đại diện Vietcombank, trong trường hợp có chênh lệch quá lớn, khách hàng gặp nhiều khó khăn, ngân hàng có thể xem xét, ngồi lại với khách hàng để có thể có điều chỉnh theo hướng hỗ trợ.

Cán bộ tín dụng SeABank và SHB cho biết thêm, thông thường các hợp đồng vay vốn kỳ hạn ngắn được áp dụng lãi suất cố định và đương nhiên không được điều chỉnh theo lãi suất mới. Với các hợp đồng dài hạn, việc điều chỉnh sẽ theo kỳ quy định trong hợp đồng, ngân hàng sẽ có thông báo cụ thể đến khách hàng và khi điều chỉnh sẽ áp dụng lãi suất tại thời điểm đó.

Đó là về nguyên tắc, nhưng thực tế có thể có trường hợp vì quan hệ khách hàng, “nhã ý” chia sẻ khi chênh lệch quá lớn, ngân hàng có thể xem xét điều chỉnh lại. Mặt khác, khi chênh lệch lớn, khách hàng có thể “lách” bằng việc tìm cách thanh toán nợ trước hạn và “đảo” bằng khoản vay mới. Trên thực tế vẫn có những khách hàng có quan hệ với trên 2 tổ chức tín dụng.

Liên quan đến trường hợp các ngân hàng có “phạm luật” hay không khi thực tế lãi suất khách hàng vay đang cao hơn nhiều so với mức tối đa 16,5%/năm theo lãi suất cơ bản mới, như giải thích ở trên, lãi suất không áp dụng hồi tố và tính hợp pháp khi lấy lãi của các ngân hàng đã được bảo đảm trong hợp đồng.

Về vấn đề này, Thống đốc Ngân hàng Nhà nước Nguyễn Văn Giàu cũng vừa giải thích trước Quốc hội rằng: “Về lãi suất cho vay thì các ngân hàng thương mại hiện nay họ có quyền làm hai việc: Một là căn cứ vào hợp đồng tín dụng có thể ghi là điều chỉnh khi lãi suất thay đổi. Hai là lãi suất cố định tức là không có hồi tố, đây là quyền của tổ chức tín dụng. Nó xảy ra hai trường hợp, nếu vào trường hợp nào thì do khách hàng cùng tổ chức tín dụng lựa chọn. Tương tự lãi suất tiết kiệm không kỳ hạn sẽ thay đổi, còn có kỳ hạn thì phải theo kỳ hạn của nó”.

Trong ngày 20 và 21/11, nhiều ngân hàng thương mại lần lượt giảm mạnh lãi suất cho vay, cả VND và USD. Đây là lần điều chỉnh giảm thứ 8 liên tiếp kể từ cuối tháng 7 trở lại đây, theo tín hiệu điều chỉnh chính sách từ Ngân hàng Nhà nước.

So với đỉnh điểm lãi suất cho vay VND 21%/năm từ khi Ngân hàng Nhà nước chuyển sang cơ chế điều hành chính bằng lãi suất cơ bản (từ 19/5/2008), lãi suất cho vay của một số ngân hàng lớn hiện đã giảm từ 7% - 9%/năm. Lợi ích đang đến với những khoản vay mới, nhưng đa số các khoản vay trước đó vẫn phải gồng mình với lãi suất cao.

Chiều 20/11, sau khi những điều chỉnh mới về lãi suất từ các ngân hàng thương mại được cập nhật, nhiều bạn đọc đã phản hồi về VnEconomy. Điểm chung được đề cập đến là những câu hỏi: Tại sao lãi suất cho vay liên tục giảm nhưng họ vẫn phải chịu những mức cao trước đây, liệu có được điều chỉnh theo mặt bằng mới, liệu các ngân hàng có phạm luật khi căn theo lãi suất cơ bản hiện hành (theo quy định tại Điều 476 của Bộ luật Dân sự, lãi suất cho vay không được vượt quá 150% lãi suất cơ bản do Ngân hàng Nhà nước công bố từng thời kỳ)?

VnEconomy đã chuyển những câu hỏi trên tới cán bộ tín dụng, lãnh đạo chuyên trách của Ngân hàng Ngoại thương Việt Nam (Vietcombank), Ngân hàng Đông Nam Á (SeABank) và Ngân hàng Sài Gòn – Hà Nội (SHB).

Theo những giải đáp từ phía ngân hàng, về nguyên tắc lãi suất của các hợp đồng vay vốn không áp dụng hồi tố, các điều khoản cụ thể về điều chỉnh lãi suất đều đã được ghi và thực hiện theo hợp đồng đã ký.

Cụ thể, trong các hợp đồng vay vốn, thông thường có điều khoản liên quan đến việc điều chỉnh lãi suất, ấn định theo thời hạn nhất định, thường áp dụng từ 6 tháng đến 1 năm.

Ví dụ, các hợp đồng vay vốn ký ngày 20/5/2008 với lãi suất 21%/năm, kỳ điều chỉnh được ghi trong hợp đồng là sau 1 năm, khách hàng vẫn phải chịu lãi suất cao và chờ đến 20/5/2009 lãi suất mới được điều chỉnh, dù trên thực tế thời gian qua lãi suất cho vay lần lượt giảm nhanh, hiện tối đa là 16,5%/năm.

Tuy nhiên, theo đại diện Vietcombank, trong trường hợp có chênh lệch quá lớn, khách hàng gặp nhiều khó khăn, ngân hàng có thể xem xét, ngồi lại với khách hàng để có thể có điều chỉnh theo hướng hỗ trợ.

Cán bộ tín dụng SeABank và SHB cho biết thêm, thông thường các hợp đồng vay vốn kỳ hạn ngắn được áp dụng lãi suất cố định và đương nhiên không được điều chỉnh theo lãi suất mới. Với các hợp đồng dài hạn, việc điều chỉnh sẽ theo kỳ quy định trong hợp đồng, ngân hàng sẽ có thông báo cụ thể đến khách hàng và khi điều chỉnh sẽ áp dụng lãi suất tại thời điểm đó.

Đó là về nguyên tắc, nhưng thực tế có thể có trường hợp vì quan hệ khách hàng, “nhã ý” chia sẻ khi chênh lệch quá lớn, ngân hàng có thể xem xét điều chỉnh lại. Mặt khác, khi chênh lệch lớn, khách hàng có thể “lách” bằng việc tìm cách thanh toán nợ trước hạn và “đảo” bằng khoản vay mới. Trên thực tế vẫn có những khách hàng có quan hệ với trên 2 tổ chức tín dụng.

Liên quan đến trường hợp các ngân hàng có “phạm luật” hay không khi thực tế lãi suất khách hàng vay đang cao hơn nhiều so với mức tối đa 16,5%/năm theo lãi suất cơ bản mới, như giải thích ở trên, lãi suất không áp dụng hồi tố và tính hợp pháp khi lấy lãi của các ngân hàng đã được bảo đảm trong hợp đồng.

Về vấn đề này, Thống đốc Ngân hàng Nhà nước Nguyễn Văn Giàu cũng vừa giải thích trước Quốc hội rằng: “Về lãi suất cho vay thì các ngân hàng thương mại hiện nay họ có quyền làm hai việc: Một là căn cứ vào hợp đồng tín dụng có thể ghi là điều chỉnh khi lãi suất thay đổi. Hai là lãi suất cố định tức là không có hồi tố, đây là quyền của tổ chức tín dụng. Nó xảy ra hai trường hợp, nếu vào trường hợp nào thì do khách hàng cùng tổ chức tín dụng lựa chọn. Tương tự lãi suất tiết kiệm không kỳ hạn sẽ thay đổi, còn có kỳ hạn thì phải theo kỳ hạn của nó”.