Lãnh đạo hai vụ chuyên trách của Ngân hàng Nhà nước cùng cho rằng, vấn đề tín dụng lúc này không còn là lãi suất nữa. Nhiều doanh nghiệp hiện cũng chưa màng đến vay vốn.

Tuần qua và đầu tuần này, tại Hà Nội, liên tiếp các cuộc hội thảo, tọa đàm, thảo luận của cơ quan chức năng, chuyên gia, doanh nghiệp với sự tham của báo giới được tổ chức. Trục chủ đề chính là khó khăn của nền kinh tế hiện nay, mà tín dụng thấp được xem là một nút thắt.

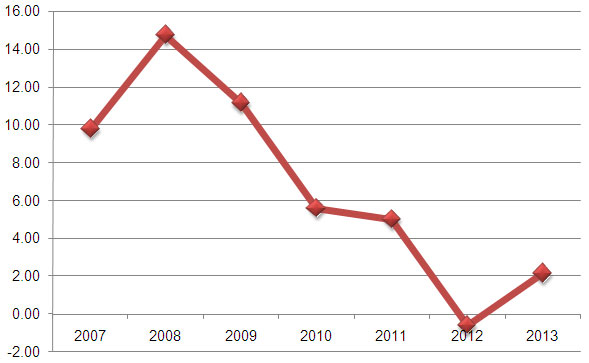

So dữ liệu cùng kỳ nhiều năm trước, 2013 là năm thứ hai liên tiếp tăng trưởng tín dụng ở vùng đáy. Với một nền kinh tế dựa quá nhiều vào tín dụng, tháo gỡ nút thắt đó là yêu cầu đặt ra và dường như mọi con mắt đều nhìn về Ngân hàng Nhà nước và các tổ chức tín dụng.

Nhưng đầu mối trực tiếp và chuyên trách, ông Nguyễn Viết Mạnh, Vụ trưởng Vụ Tín dụng (Ngân hàng Nhà nước), lại nhìn nhận ở góc độ khác, khi nói rằng: “Vốn của ngân hàng cho nền kinh tế hiện nay là không thiếu. Tăng trưởng tín dụng đã có cải thiện”.

Ông Mạnh dẫn chứng, năm ngoái phải đến tháng 6 tăng trưởng tín dụng mới “ngoi lên được mặt đất”, còn năm nay từ đầu tháng 3 đã tăng trở lại. Đến cuối tháng 4/2013, tăng trưởng tín dụng đã lên 2,14% so với cuối 2012. Trong đó, điểm cần chú ý là tăng trưởng tín dụng bằng VND khá mạnh với 4,5%, còn tín dụng ngoại tệ giảm rất mạnh 7,5%.

Riêng diễn biến của tín dụng ngoại tệ cho thấy sự dè chừng những rủi ro tỷ giá trong nhu cầu vay vốn, mặt khác còn do chênh lệch lãi vay giữa VND với USD đã thu hẹp khá nhanh trong thời gian qua. Tín dụng ngoại tệ giảm mạnh cũng được lãnh đạo vụ chức năng trên đánh giá là phù hợp với chủ trương hạn chế đô la hóa trong nền kinh tế.

Vụ trưởng Vụ Tín dụng cũng cho rằng, rào cản đối với tín dụng hiện nay không còn là lãi suất nữa. “Lãi suất đã giảm nhanh chóng, còn hơn cả kỳ vọng của chúng ta. Trước đây lãi suất trên 20%/năm vẫn tăng trưởng mạnh mẽ, nay phổ biến dưới 15%/năm vẫn rất khó khăn. Vì sao lại như vậy cũng là một vấn đề cần xem xét”, ông Mạnh nói.

Vị vụ trưởng này dẫn thêm một thông tin tham khảo khác để củng cố quan điểm lãi suất không còn là rào cản chính nữa: theo khảo sát và công bố của Phòng Thương mại và Công nghiệp Việt Nam (VCCI), có tới 73% doanh nghiệp được hỏi cho biết khó khăn vay vốn hiện nay không phải là lãi suất và ngân hàng nữa, mà là các vấn đề của thị trường gắn với sức tiêu thụ và hàng tồn kho; thậm chí nhiều doanh nghiệp vay lúc này không biết để làm gì.

Liên quan đến sức tiêu thụ của thị trường và tồn kho, có một thực tế là yếu tố niềm tin vào đối tác hiện đã suy giảm. Trước đây, các doanh nghiệp có thể bán hàng trước, cho mua chịu hoặc áp cơ chế trả sau, nay là yêu cầu phải tiền tươi thóc thật, sức tiêu thụ càng hạn chế.

Vậy để kích cầu tín dụng, tăng trưởng tín dụng phải làm thế nào (chưa nói đến khía cạnh tín dụng nếu tăng mạnh thì có tốt hay không)?

Theo TS. Cao Sỹ Kiêm, nguyên Thống đốc Ngân hàng Nhà nước, thì dễ nhất là hạ chuẩn, hạ các điều kiện vay vốn cho doanh nghiệp, nhưng điều này là không thể. Mặt khác, sau khi nhiều rủi ro bộc lộ và nợ xấu tăng cao, các ngân hàng thương mại làm chặt hơn việc tuân thủ các điều kiện, tiêu chuẩn an toàn tín dụng khiến khả năng tiếp cận của danh nghiệp nói chung càng khó hơn, thậm chí ngược với thực tế khả năng đáp ứng của họ đã giảm đi nhiều qua những năm gần đây.

Bà Nguyễn Thị Hồng, Vụ trưởng Vụ Chính sách tiền tệ, cũng lý giải thêm, tăng trưởng tín dụng vừa qua có vẻ không “đẹp” về con số bởi các ngân hàng không dám cho vay dưới chuẩn. Đến nay, cuộc khủng hoảng cho vay dưới chuẩn tại Mỹ vẫn là một bài học kinh nghiệm lớn.

“Muốn khơi thông tin dụng hiện nay thì phải tăng khả năng hấp thụ của nền kinh tế, tăng khả năng tiêu dùng của thị trường để giải quyết hàng tồn kho, từ đó các doanh nghiệp sẽ đáp ứng tốt hơn các điều kiện vay vốn”, bà Hồng nói.

Ngoài ra, bà Hồng còn dẫn một thực tế đang là trở ngại. Không chỉ điểm nghẽn nợ xấu ngân hàng, hiện nay nợ đọng ở địa phương, nợ đọng trong xây dựng cơ bản cũng là một nút thắt khiến nhiều doanh nghiệp “mất chuẩn”. Cuối năm 2012, con số nợ đọng trong xây dựng cơ bản được đề cập đến là hơn 90 nghìn tỷ đồng. Nguồn tiền của nhiều doanh nghiệp còn kẹt ở đây. Họ vay vốn ngân hàng để triển khai các công trình, dự án, nay nguồn tiền bị kẹt khiến không có nguồn để trả ngân hàng chứ không hẳn bản thân họ làm ăn yếu kém.

Liên quan đến tiêu chuẩn và điều kiện vay vốn, bà Hồng cho rằng Quyết định 780 về cơ cấu lại nợ là một giải pháp hỗ trợ. Nếu không có cơ chế này, nhiều khoản nợ đã bị chuyển nhóm, tăng chi phí và tăng nợ xấu, doanh nghiệp càng lún sâu hơn vào khó khăn tài chính.

Tương tự, nếu Thông tư số 02 về phân loại tài sản, trích lập dự phòng trong hoạt động của các tổ chức tín dụng được giãn, thay vì áp dụng từ 1/6 tới, thì nhiều doanh nghiệp khó khăn sẽ tạm thời được gián tiếp nới điều kiện. Bởi lẽ, áp dụng Thông tư 02, việc phân loại các nhóm nợ sẽ đẩy nhiều doanh nghiệp ra xa hơn với điều kiện tiếp cận vốn.

Còn ở góc nhìn của chuyên gia, để tháo gỡ khó khăn tín dụng hiện nay, ông Đào Văn Hùng, thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ Quốc gia, nêu quan điểm tại cuộc thảo luận đầu tuần này, rằng: “Hiện nay nếu chỉ trông chờ vào chính sách tiền tệ để cứu doanh nghiệp thì tôi cho là khó có thể đạt được. Ở đây tôi cho rằng Quốc hội và Chính phủ phải xem lại vấn đề bội chi ngân sách. Trong bối cảnh này vẫn giới hạn bội chi như vậy là hơi cứng nhắc, cần có những thảo luận, trao đổi để nới lỏng hơn bội chi ngân sách, để gia tăng tổng cầu cho nền kinh tế”.

Thứ hai, ông Hùng khuyến nghị Quốc hội và Chính phủ xem lại quan điểm về nợ công.

“Trong lúc nền kinh tế suy giảm, không có giải pháp nào nhanh chóng hơn bằng gia tăng đầu tư công, chi tiêu ngân sách của Chính phủ. Bài học này từng thấy ở các nước khi khủng hoảng. Nếu gia tăng chi tiêu của Chính phủ, chi tiêu công nhưng phải đảm bảo hiệu quả, thì lúc đó nhu cầu tín dụng mới gia tăng”.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)