Ngân hàng… lo lãi suất giảm thêm

Một số lãnh đạo ngân hàng cho rằng mức lãi suất cơ bản 8,5% hiện nay là hợp lý, nếu giảm tiếp, ngân hàng sẽ gặp khó khăn

Một số lãnh đạo ngân hàng cho rằng mức lãi suất cơ bản 8,5% hiện nay là hợp lý, nếu giảm tiếp, ngân hàng sẽ gặp khó khăn.

Phía sau những lần giảm lãi suất cơ bản liên tiếp, doanh nghiệp có cơ hội vay vốn với chi phí thấp hơn, nhưng các ngân hàng lại rơi vào thế khó xử.

Lãi suất giảm, tăng trưởng tín dụng vẫn chậm

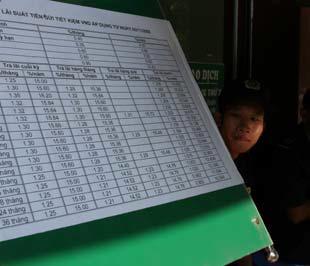

Sau 5 lần giảm liên tiếp, lãi suất cơ bản bằng VND đã về mốc 8,5%/năm, lãi suất cho vay tối đa theo đó còn 12,75%/năm. Cộng với nguồn vốn khả dụng thuận lợi, lãi suất cho vay là một yếu tố có thể kích thích tăng trưởng tín dụng, nhưng thực tế vấn chưa có chuyển biến lớn.

Theo báo cáo của Ngân hàng Nhà nước, tăng trưởng tín dụng năm 2008 so với cuối năm 2007 tăng khoảng 21%. Đối chiếu với báo cáo tháng 10 vừa qua, tăng trưởng tín dụng của hệ thống hai tháng vừa qua ước chỉ tăng trên dưới 1,5%, chưa tạo nhiều khác biệt so với tốc độ từ tháng 7 trở lại đây.

Lãi suất cho vay đã giảm mạnh, nhưng thuận lợi đó chưa thể chuyển hẳn vào tốc độ tăng trưởng tín dụng, do thường có độ trễ giữa thời điểm giải ngân và quá trình thẩm định.

Ở một lý do khác, được lãnh đạo một số ngân hàng giải thích khi trao đổi với phóng viên bên lề hội nghị toàn ngành ngày 30/12 tại Hà Nội, là do một phần từ sự thận trọng trong mở rộng sản xuất kinh doanh hiện nay của nhiều doanh nghiệp; đáng chú ý là có nhiều trường hợp thanh toán trước hạn và chờ vay lại để tránh những mức lãi suất cao trước đó.

Theo tổng giám đốc một ngân hàng cổ phần, từ tháng 11 trở lại đây, ngân hàng ông gần như không thể tăng trưởng tín dụng. Thay vào đó, ngân hàng rơi vào thế khó xử khi nhiều khách hàng yêu cầu điều chỉnh lãi suất vay vốn trước đó theo mặt bằng hiện tại, dù chưa đến kỳ điều chỉnh trong hợp đồng hoặc có lãi suất cố định.

“Trên thế giới, thường thì với những trường hợp này khách hàng phải bù một phần lãi suất hoặc phí, nhưng tại Việt Nam khó giải quyết theo cách đó và trước đây cũng ít khi xẩy ra. Và thường thì ngân hàng phải chấp nhận cho thanh toán trước hạn”, vị lãnh đạo này nói. Và nếu tính cả phần cho vay mới với những hợp đồng thanh toán trước hạn, tăng trưởng tín dụng tháng qua của ngân hàng ông coi như bằng không.

Về nguyên tắc, lãi suất cho vay giảm, lãi suất huy động cũng sẽ giảm theo để cân đối, lợi nhuận của ngân hàng được đảm bảo trên cơ sở tính toán cơ cấu vốn “gối đầu” các kỳ hạn, ứng với lãi suất đã định. Nhưng với thực tế nhiều khách hàng vay vốn chủ động thanh toán trước hạn, lợi nhuận ngân hàng bị ảnh hưởng.

Cũng theo phân tích của những đại diện nói trên, nếu cuối năm 2007 những ngân hàng nào có cơ cấu vốn huy động kỳ hạn dài sẽ có thuận lợi; ngược lại, từ đầu năm 2008 đến nay, nếu có vốn huy động dài hạn lớn, thời điểm và sắp tới sẽ có nhiều khó khăn khi lãi suất liên tục giảm mạnh và nhanh. Đó cũng là lý do khiến họ lo ngại lãi suất cơ bản sẽ giảm thêm.

Chờ nguồn vốn rẻ

Với lãi suất cơ bản 8,5%/năm hiện nay, phát biểu tại hội nghị trên, cũng như trao đổi bên lề với phóng viên, đa số lãnh đạo các ngân hàng đánh giá là hợp lý. Tuy nhiên, nếu giảm thêm, nhiều ngân hàng sẽ đứng trước những rủi ro.

Nếu lãi suất cơ bản giảm tiếp, lợi nhuận nhiều thành viên sẽ bị ảnh hưởng như những phân tích trên. Bên cạnh đó, một rủi ro khác được đề cập đến là huy động vốn sẽ chậm lại, hoặc các ngân hàng sẽ buộc phải chủ động giảm huy động thông qua lãi suất thấp.

Và theo lo ngại của ông Nguyễn Đức Hưởng, Tổng giám đốc Ngân hàng Liên Việt (LienVietBank), nếu lãi suất huy động giảm thấp quá sẽ khó giữ nổi tiền trong ngân hàng. Theo đó, khuyến nghị mà ông đưa ra là cần tính toán lại các tình huống nếu tiếp tục giảm thêm lãi suất.

Tại hội nghị toàn ngành sáng 30/12, Thủ tướng Chính phủ Nguyễn Tấn Dũng đề nghị các ngân hàng cố gắng giảm lãi suất cho vay để chia sẻ khó khăn với doanh nghiệp. Và khi có nghị quyết chính thức về gói kích cầu, Chính phủ sẽ giao Ngân hàng Nhà nước làm đầu mối triển khai.

Trước yêu cầu trên, Chủ tịch Ngân hàng Ngoại thương (Vietcombank), ông Nguyễn Hòa Bình cho rằng, bản thân ngân hàng cũng muốn hỗ trợ doanh nghiệp vay vốn với chi phí thấp, nhưng ngân hàng cần có nguồn vốn rẻ để đáp ứng. Trong khi đó, nếu nguồn vốn đó thu hút bằng lãi suất thấp thì khó đạt yêu cầu huy động.

“Nếu không đặt vấn đề tiếp tục tăng huy động vốn nữa thì sẽ thiếu vốn. Không nên coi tình trạng vốn như hiện nay là dư thừa. Ngân hàng cần có sự chia sẻ của người gửi tiền, là doanh nghiệp và đặc biệt người dân. Chỉ khi có sự thông cảm, ngân hàng mới có vốn giá rẻ để phục vụ kinh tế, mà trước hết là triển khai gói kích cầu 1 tỷ USD”, ông Bình đề cập.

Cụ thể, với dự kiến của Chính phủ, gói kích cầu 1 tỷ USD sẽ xem xét hỗ trợ các doanh nghiệp, tập trung cho các doanh nghiệp vừa và nhỏ, được dùng để bù lãi suất (dự kiến 4%) thông qua hệ thống ngân hàng. Và nếu thực hiện chính sách này, ước tính sẽ có khoảng 420.000 tỷ đồng vốn cho vay ưu đãi.

Phía sau những lần giảm lãi suất cơ bản liên tiếp, doanh nghiệp có cơ hội vay vốn với chi phí thấp hơn, nhưng các ngân hàng lại rơi vào thế khó xử.

Lãi suất giảm, tăng trưởng tín dụng vẫn chậm

Sau 5 lần giảm liên tiếp, lãi suất cơ bản bằng VND đã về mốc 8,5%/năm, lãi suất cho vay tối đa theo đó còn 12,75%/năm. Cộng với nguồn vốn khả dụng thuận lợi, lãi suất cho vay là một yếu tố có thể kích thích tăng trưởng tín dụng, nhưng thực tế vấn chưa có chuyển biến lớn.

Theo báo cáo của Ngân hàng Nhà nước, tăng trưởng tín dụng năm 2008 so với cuối năm 2007 tăng khoảng 21%. Đối chiếu với báo cáo tháng 10 vừa qua, tăng trưởng tín dụng của hệ thống hai tháng vừa qua ước chỉ tăng trên dưới 1,5%, chưa tạo nhiều khác biệt so với tốc độ từ tháng 7 trở lại đây.

Lãi suất cho vay đã giảm mạnh, nhưng thuận lợi đó chưa thể chuyển hẳn vào tốc độ tăng trưởng tín dụng, do thường có độ trễ giữa thời điểm giải ngân và quá trình thẩm định.

Ở một lý do khác, được lãnh đạo một số ngân hàng giải thích khi trao đổi với phóng viên bên lề hội nghị toàn ngành ngày 30/12 tại Hà Nội, là do một phần từ sự thận trọng trong mở rộng sản xuất kinh doanh hiện nay của nhiều doanh nghiệp; đáng chú ý là có nhiều trường hợp thanh toán trước hạn và chờ vay lại để tránh những mức lãi suất cao trước đó.

Theo tổng giám đốc một ngân hàng cổ phần, từ tháng 11 trở lại đây, ngân hàng ông gần như không thể tăng trưởng tín dụng. Thay vào đó, ngân hàng rơi vào thế khó xử khi nhiều khách hàng yêu cầu điều chỉnh lãi suất vay vốn trước đó theo mặt bằng hiện tại, dù chưa đến kỳ điều chỉnh trong hợp đồng hoặc có lãi suất cố định.

“Trên thế giới, thường thì với những trường hợp này khách hàng phải bù một phần lãi suất hoặc phí, nhưng tại Việt Nam khó giải quyết theo cách đó và trước đây cũng ít khi xẩy ra. Và thường thì ngân hàng phải chấp nhận cho thanh toán trước hạn”, vị lãnh đạo này nói. Và nếu tính cả phần cho vay mới với những hợp đồng thanh toán trước hạn, tăng trưởng tín dụng tháng qua của ngân hàng ông coi như bằng không.

Về nguyên tắc, lãi suất cho vay giảm, lãi suất huy động cũng sẽ giảm theo để cân đối, lợi nhuận của ngân hàng được đảm bảo trên cơ sở tính toán cơ cấu vốn “gối đầu” các kỳ hạn, ứng với lãi suất đã định. Nhưng với thực tế nhiều khách hàng vay vốn chủ động thanh toán trước hạn, lợi nhuận ngân hàng bị ảnh hưởng.

Cũng theo phân tích của những đại diện nói trên, nếu cuối năm 2007 những ngân hàng nào có cơ cấu vốn huy động kỳ hạn dài sẽ có thuận lợi; ngược lại, từ đầu năm 2008 đến nay, nếu có vốn huy động dài hạn lớn, thời điểm và sắp tới sẽ có nhiều khó khăn khi lãi suất liên tục giảm mạnh và nhanh. Đó cũng là lý do khiến họ lo ngại lãi suất cơ bản sẽ giảm thêm.

Chờ nguồn vốn rẻ

Với lãi suất cơ bản 8,5%/năm hiện nay, phát biểu tại hội nghị trên, cũng như trao đổi bên lề với phóng viên, đa số lãnh đạo các ngân hàng đánh giá là hợp lý. Tuy nhiên, nếu giảm thêm, nhiều ngân hàng sẽ đứng trước những rủi ro.

Nếu lãi suất cơ bản giảm tiếp, lợi nhuận nhiều thành viên sẽ bị ảnh hưởng như những phân tích trên. Bên cạnh đó, một rủi ro khác được đề cập đến là huy động vốn sẽ chậm lại, hoặc các ngân hàng sẽ buộc phải chủ động giảm huy động thông qua lãi suất thấp.

Và theo lo ngại của ông Nguyễn Đức Hưởng, Tổng giám đốc Ngân hàng Liên Việt (LienVietBank), nếu lãi suất huy động giảm thấp quá sẽ khó giữ nổi tiền trong ngân hàng. Theo đó, khuyến nghị mà ông đưa ra là cần tính toán lại các tình huống nếu tiếp tục giảm thêm lãi suất.

Tại hội nghị toàn ngành sáng 30/12, Thủ tướng Chính phủ Nguyễn Tấn Dũng đề nghị các ngân hàng cố gắng giảm lãi suất cho vay để chia sẻ khó khăn với doanh nghiệp. Và khi có nghị quyết chính thức về gói kích cầu, Chính phủ sẽ giao Ngân hàng Nhà nước làm đầu mối triển khai.

Trước yêu cầu trên, Chủ tịch Ngân hàng Ngoại thương (Vietcombank), ông Nguyễn Hòa Bình cho rằng, bản thân ngân hàng cũng muốn hỗ trợ doanh nghiệp vay vốn với chi phí thấp, nhưng ngân hàng cần có nguồn vốn rẻ để đáp ứng. Trong khi đó, nếu nguồn vốn đó thu hút bằng lãi suất thấp thì khó đạt yêu cầu huy động.

“Nếu không đặt vấn đề tiếp tục tăng huy động vốn nữa thì sẽ thiếu vốn. Không nên coi tình trạng vốn như hiện nay là dư thừa. Ngân hàng cần có sự chia sẻ của người gửi tiền, là doanh nghiệp và đặc biệt người dân. Chỉ khi có sự thông cảm, ngân hàng mới có vốn giá rẻ để phục vụ kinh tế, mà trước hết là triển khai gói kích cầu 1 tỷ USD”, ông Bình đề cập.

Cụ thể, với dự kiến của Chính phủ, gói kích cầu 1 tỷ USD sẽ xem xét hỗ trợ các doanh nghiệp, tập trung cho các doanh nghiệp vừa và nhỏ, được dùng để bù lãi suất (dự kiến 4%) thông qua hệ thống ngân hàng. Và nếu thực hiện chính sách này, ước tính sẽ có khoảng 420.000 tỷ đồng vốn cho vay ưu đãi.