Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Sáu, 16/01/2026

12/05/2008, 11:00

Người ta chỉ ra rằng có những tháng dường như không tốt đẹp gì cho việc kinh doanh chứng khoán

Bài viết của các tác giả Hồ Quốc Tuấn - Phùng Đức Nam (Đại học Kinh tế Tp.HCM).

Theo các phân tích về tính chu kỳ của thị trường chứng khoán ở các nước trên thế giới, người ta chỉ ra rằng có những tháng dường như không tốt đẹp gì cho việc kinh doanh chứng khoán.

Các hiệu ứng chu kỳ mùa ở nước ngoài

Thị trường Mỹ có câu: “Sell in May and go away”, đề cập đến một chu kỳ gọi là hiệu ứng Halloween (Halloween effect), theo đó việc mua chứng khoán trong giai đoạn từ tháng 11 đến tháng 4 thường tạo ra tỷ suất sinh lợi cao hơn việc mua chứng khoán trong giai đoạn từ tháng 5 đến tháng 10 (chính vì vậy mới gọi là hiệu ứng Halloween vì Halloween xảy ra vào tháng 10).

Điều lạ là hiệu ứng này không chỉ xảy ra ở Mỹ mà còn ở nhiều nước khác mà lễ Halloween không phải là truyền thống như Nhật, Úc...

Một dạng hiệu ứng nữa là hiệu ứng tháng 1 diễn ra ở Mỹ, khi mà tỷ suất sinh lợi của chứng khoán luôn là cao nhất trong tháng này. Điều này được giải thích do việc người ta bán chứng khoán đang lỗ để được bù thuế trong tháng 12 và mua lại vào tháng 1. Hiệu ứng này tồn tại cả ở các nước không kết thúc năm tài chính vào tháng 12.

Đây là một điều khó giải thích. Và câu hỏi đặt ra là các hiệu ứng này có tồn tại ở Việt Nam hay không?

Kiểm chứng trên dữ liệu Việt Nam: tháng 7 không may mắn

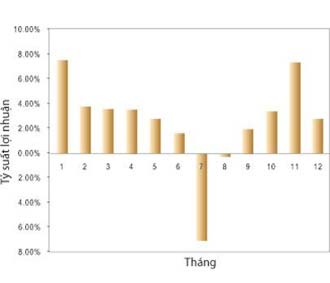

Mô phỏng theo những kiểm chứng đơn giản hiệu ứng chu kỳ mùa (calendar effects) của Jacobsen và Visaltanachoti năm 2006 từ bộ dữ liệu của thị trường chứng khoán Việt Nam từ tháng 8/2000 đến tháng 2/2008 (mà nhóm tác giả đã tổng hợp lại từ trang web của Vietstock), chúng tôi đã tính toán tỷ suất sinh lợi bình quân các tháng của thị trường dựa trên chỉ số VN-Index.

Chúng tôi sử dụng cách tính tỷ suất sinh lợi đơn giản bằng cách tính tỷ lệ phần trăm thay đổi giá đầu tháng so với cuối tháng, nghĩa là giả định nhà đầu tư chỉ mua cổ phiếu đầu tháng và giữ đến cuối tháng (buy and hold returns).

Theo đó, chúng ta nhận thấy dường như tồn tại hiệu ứng Halloween ở Việt Nam vì tỷ suất sinh lợi các tháng 5 đến tháng 10 thường khá thấp so với giai đoạn từ tháng 11 đến tháng 4. Điều này cũng phù hợp với một trong các bài viết trước đây của chúng tôi là tháng 4 là tháng mà thị trường chuẩn bị đi vào chu kỳ đi xuống theo nhìn nhận trên các đồ thị phân tích kỹ thuật.

Một điều khác đáng chú ý là tỷ suất sinh lợi của tháng 1 và tháng 11 khá cao trong khi tỷ suất sinh lợi của tháng 7 là rất thấp. Các kết quả này cho thấy có khả năng tồn tại hiệu ứng tháng 1 ở Việt Nam, vì tỷ suất sinh lợi của tháng này gần như là cao nhất trong năm (ngay cả dữ liệu trong năm nay cũng cho thấy tỷ suất sinh lợi tháng 1 tuy là âm nhưng âm ít nhất so với tháng 2 và tháng 3).

Để kiểm chứng tính đáng tin cậy của điều này, chúng tôi đã tiến hành kiểm định thống kê theo phép kiểm định của một số tài liệu học thuật như của Jacobsen (2001) và Ritter (1998) và chúng tôi phát hiện là tháng 7 là tháng mà tỷ suất sinh lợi “thấp đặc biệt” so với các tháng khác.

Thay vì trình bày các giá trị thống kê phức tạp và khô khan, chúng tôi đã biểu diễn biến động tỷ suất sinh lợi các tháng qua các năm để mô tả kết quả dễ dàng hơn. Theo đó, không có tháng 7 của năm nào có tỷ suất lợi dương cả! Đây là một hiệu ứng cũng không tìm thấy trên thị trường chứng khoán các nước khác.

Kết quả phân tích thống kê và đồ thị trên hình 2 cũng cho thấy rõ ràng là nhóm tỷ suất sinh lợi từ tháng 5 đến tháng 10 không có nhiều tỷ suất sinh lợi dương như nhóm các tháng còn lại. Và nguyên nhân bị ảnh hưởng rõ nhất của nhóm các tháng này là nhóm tháng 6, 7, và 8 có nhiều tỷ suất sinh lợi âm hay gần bằng 0.

Như vậy, ở Việt Nam dường như cũng tồn tại một tình huống “sell in May and go away” như ở Mỹ (?).

Kết quả rõ ràng nhất mà chúng tôi có được khi kiểm chứng số liệu trên thị trường Việt Nam là tháng 7 hàng năm có tỷ suất sinh lợi rất thấp, và do đó gây ảnh hưởng xấu cho tỷ suất sinh lợi cả giai đoạn từ tháng 5 đến tháng 10 (vì thị trường bị sụt giảm thì cần phải mất thời gian “gượng dậy”). Phải chăng tháng 7 theo từ của người Trung Hoa là “thất” nên chúng ta không gặt hái nhiều thành công trong tháng này?

Vì sao xảy ra hiện tượng như vậy?

Hiện tại ở nước ngoài người ta cũng chưa có cách giải thích thuyết phục cho chuyện hiệu ứng Halloween ở nước họ. Một cách mà người ta vẫn giải thích là vin vào cái cớ người ta đi nghỉ hè vào mùa tháng 5 nên tính thanh khoản của thị trường thấp, giao dịch ảm đạm.

Một khả năng giải thích khác là liệu có xảy ra việc chia cổ tức đồng loạt vào tháng 7 hay phát hành mới đồng loạt vào tháng 7 chăng? Trong tính toán của chúng tôi, các điều chỉnh về cổ tức, phát hành mới hay chia tách cổ phiếu không được đưa vào vì giới hạn dữ liệu quá khứ.

Tuy nhiên, qua thăm dò một số chuyên gia thì việc phát hành mới có thể diễn ra trong nhiều tháng khác nhau, chứ không chỉ ở tháng 7, và theo dữ liệu chúng tôi có được thì không nhiều công ty chia cổ tức và tạm ứng cổ tức vào tháng 7.

Vậy câu chuyện vì sao thị trường lại ảm đạm vào tháng 7 vẫn chưa có câu trả lời rõ ràng. Chúng ta cần quan sát xem tháng 7 năm nay thị trường sẽ như thế nào? Có một câu chuyện mà một số người đã từng cảnh báo là nếu một hiệu ứng mà đã được nhiều người biết thì có thể hiệu ứng đó sẽ dịch chuyển sang tháng trước đó.

Tuy nhiên, sự thật là trên các thị trường nước ngoài, các hiệu ứng tháng 1, hiệu ứng Halloween vẫn tồn tại nhiều năm mặc dù người ta biết đến nó cả mấy chục năm. Phải chăng điều này do cấu trúc vi mô của thị trường và văn hóa khiến nó luôn diễn ra (đi nghỉ hè thì kiểu gì cũng phải chiều lòng gia đình mà đi, không có không đi được).

Vì vậy, nếu hiệu ứng “thất bát” của tháng 7 là do cấu trúc vi mô hay văn hóa của Việt Nam gây ra, nó có thể sẽ vẫn tiếp tục tồn tại trong năm nay.

Thông qua sàng lọc, nhóm ngân hàng tiếp tục đóng vai trò trụ cột trong danh mục nhờ khả năng duy trì mức tăng trưởng giá ổn định.

Nhà đầu tư đổ xô mua vàng và cổ phiếu quốc phòng châu Âu giữa lo ngại căng thẳng địa chính trị từ tuyên bố của Tổng thống Mỹ Donald Trump về Greenland...

Đầu tư sẽ là điểm nhấn quan trọng năm 2026 trong bức tranh tăng trưởng kinh tế. Đầu tư toàn xã hội đã trở lại quỹ đạo phục hồi, dẫn dắt bởi giải ngân FDI ổn định và đà tăng tốc của đầu tư công- hai động lực nhiều khả năng tiếp tục giữ vai trò chủ chốt trong năm 2026.

Doanh nghiệp niêm yết

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: