Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Chủ Nhật, 11/01/2026

Phan Linh

08/08/2023, 17:02

Chính sách cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ cho khách hàng được Ngân hàng Nhà nước ban hành cuối tháng 4 đã phát huy hiệu quả nhất định, thể hiện qua việc nợ cần chú ý không còn tăng sốc trong quý 2/2023...

Ngày 23/4/2023, Ngân hàng Nhà nước ban hành Thông tư 02/2023/TT-NHNN, quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn theo chỉ đạo của Chính phủ tại Nghị quyết 50/NQ-CP và Nghị quyết 59/NQ-CP.

Đồng thời, Ngân hàng Nhà nước đã ban hành Chỉ thị số 02/CT-NHNN ngày 23/5/2023 về tăng cường công tác tín dụng và triển khai chính sách cơ cấu lại thời hạn trả nợ/giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn theo quy định tại Thông tư 02/2023/TT-NHNN.

Trong nửa đầu năm 2023, nền kinh tế đối diện với khó khăn suy giảm tổng cầu, cả nội địa và xuất khẩu. Doanh nghiệp khó khăn do đơn hàng giảm, doanh thu giảm, tồn kho tăng…; Nhiều bộ phận người dân, người lao động lao đao vì thu nhập giảm sút, thậm chí mất việc làm.

Những cú sốc trên ảnh hưởng không nhỏ đến chất lượng tài sản của các ngân hàng.

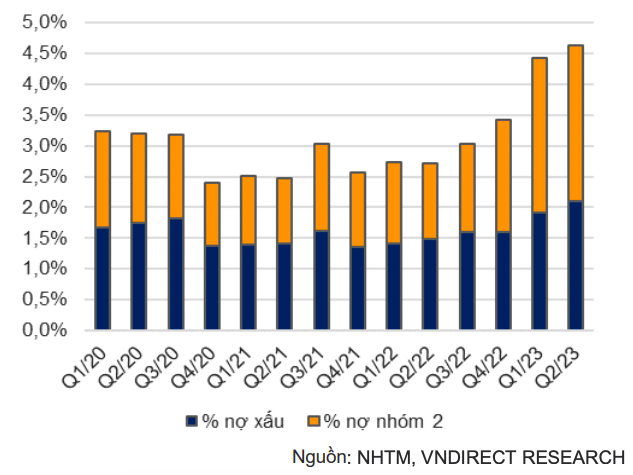

Đến cuối quý 2/2023, tổng nợ xấu của 27 ngân hàng niêm yết là 188.641,24 tỷ đồng; tăng 66.419,74 tỷ đồng so với cùng kỳ 2022 (122.221,5 tỷ đồng). Tỷ lệ nợ xấu nội bảng (NPL) toàn ngành ở mức 2,1%; tăng 0,57% so với quý 2 năm 2022 và tăng 0,5% so với đầu năm.

Song, điểm sáng trong bức tranh quản lý rủi ro tín dụng là nợ nhóm 2 (nợ cần chú ý) đã không còn tăng sốc trong quý 2/2023 mà gần như đi ngang so với quý 1. Tính chung nửa đầu năm 2023, tỷ lệ nợ nhóm 2 tăng từ 1,8% lên 2,5%.

Điều này cho thấy Thông tư 02/2023/TT-NHNN cho phép giãn nợ tín dụng đã phát huy tác dụng, phần nào giúp giảm gánh nặng cho cả doanh nghiệp/người dân và hệ thống ngân hàng.

Theo Ngân hàng Nhà nước, đến cuối tháng 6/2023, tổng giá trị nợ tái cơ cấu theo Thông tư 02 đạt 62,5 nghìn tỷ đồng, tương đương với 0,5% tổng tín dụng toàn hệ thống.

Việc cơ cấu nợ cho phép người dân/doanh nghiệp được tiếp cận nguồn vốn mới, góp phần thúc đẩy tăng trưởng tín dụng trong những tháng cuối năm.

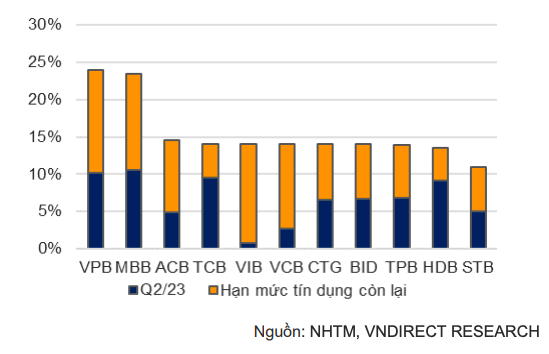

Tại thời điểm cuối quý 2/2023, tín dụng toàn hệ thống tăng 4,73% so với đầu năm, thấp hơn mức tăng 9,4% cuối quý 2/2022, nhưng đã tăng đáng kể từ mức 3,17% tại cuối tháng 5/2023.

Trong báo cáo phân tích ngành ngân hàng vừa công bố của VNDirect cho biết trong quý 2/2023, Techcombank và HDBank có tốc độ tăng trưởng tín dụng chậm lại khi cả hai ngân hàng đều đã gần chạm hạn mức tăng trưởng tín dụng cho 6 tháng 2023 (tăng trưởng tín dụng của Techcombank và HDBank chỉ đạt lần lượt 0,57% và 0,19% so với quý trước).

Trong khi đó, các ngân hàng có tỷ lệ cho vay bán lẻ cao đạt mức tăng trưởng tín dụng ấn tượng trong quý 2/2023 (ACB: 5,51%; VIB: 2,19% so với quý trước), cho thấy dấu hiệu hồi phục nhẹ từ nhu cầu tiêu dùng.

MBB, với kế hoạch tham gia tái cấu trúc một tổ chức tín dụng yếu kém, cũng đạt mức tăng trưởng tín dụng cao trong quý 2 ( 6,49% so với quý 1) cùng hạn mức tăng trưởng tín dụng tốt hơn so với ngành (~24%). Trường hợp tương tự với VPB (tăng trưởng tín dụng đạt 5,0% so với quý trước và ~24% hạn mức cho năm 2023) chủ yếu nhờ thanh khoản dồi dào sau thương vụ bán 15% vốn cho SMBC.

Nửa cuối năm 2023, bên cạnh dư địa tín dụng còn lại, những ngân hàng có tỷ lệ cao về cho vay bán lẻ như VIB, ACB được kỳ vọng có nhiều cơ hội để cải thiện tăng trưởng tín dụng khi Việt Nam đang dần bước vào giai đoạn phục hồi ban đầu. Ngược lại, những ngân hàng có tỷ lệ cho vay bất động sản cao có thể sẽ gặp khó khăn trong việc mở rộng tín dụng khi TT06/23 (hiệu lực từ tháng 9/2023) sẽ giới hạn khả năng tiếp cận vốn của các doanh nghiệp.

Do tác động từ 2 yếu tố gồm (1) nhu cầu tín dụng yếu và (2) rủi ro nợ xấu tăng cao, giới phân tích dự báo kết quả kinh doanh nhóm ngân hàng trong nửa cuối năm sẽ có sự phân hóa. Do đó, trong ngắn hạn, các ngân hàng có khả năng đẩy tín dụng tốt, kiểm soát nợ xấu tốt sẽ là được hưởng lợi khi các đối thủ cùng ngành gặp khó khăn.

Về triển vọng dài hạn, việc kiểm soát rủi ro tín dụng khi Thông tư 02 cho phép giãn nợ kết thúc vào giữa năm 2024 là rất quan trọng trong bức tranh kết quả kinh doanh của các ngân hàng.

Liên quan đến công tác điều hành tín dụng và kiểm soát nợ xấu trong những tháng còn lại của năm 2023, Ngân hàng Nhà nước đề ra 3 trọng tâm.

Thứ nhất, theo dõi, giám sát chặt chẽ việc triển khai chính sách cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn theo Thông tư 02/2023/TT-NHNN; kịp thời hướng dẫn, tháo gỡ vướng mắc phát sinh (nếu có)...

Thứ hai, điều hành tăng trưởng khối lượng và cơ cấu tín dụng hợp lý, đáp ứng nhu cầu vốn tín dụng cho nền kinh tế nhằm góp phần kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế. Tiếp tục chỉ đạo các tổ chức tín dụng tăng trưởng nhanh tín dụng đi đôi với chất lượng tín dụng và an toàn vốn vay; hướng nguồn vốn tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng của nền kinh tế theo chủ trương của Chính phủ; đảm bảo hoạt động tín dụng an toàn, hiệu quả; tiếp tục kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro; tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn tín dụng ngân hàng.

Thứ ba, trong công tác tái cơ cấu hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu, Ngân hàng Nhà nước tiếp tục triển khai quyết liệt các nhiệm vụ, giải pháp nêu tại Đề án Cơ cấu lại hệ thống các Tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025 (Đề án 689).

Trong năm 2025, thị trường trái phiếu doanh nghiệp chứng kiến sự áp đảo rõ rệt của nhóm ngân hàng, với tổng giá trị phát hành lên tới 397,5 nghìn tỷ đồng, chiếm hơn 67% tổng lượng phát hành mới toàn thị trường...

Bộ Tài chính yêu cầu các địa phương gửi báo cáo tổng hợp tình hình biến động giá cả thị trường cùng kết quả triển khai các biện pháp, chương trình bình ổn giá trên địa bàn trước ngày 11/2/2026. Báo cáo giai đoạn trong-sau Tết sẽ hoàn thành trước 10 giờ ngày 22/2/2026 để phục vụ công tác điều hành giá…

Tháng 12/2025, phát hành trái phiếu Chính phủ tăng hơn 170% so với tháng trước và tăng tới 776% so với cùng kỳ năm ngoái. Với tỷ lệ trúng thầu gần 78%, diễn biến này cho thấy dòng vốn tiếp tục ưu tiên các tài sản an toàn...

Trong tuần ( 5– 10/1), tuỳ từng thương hiệu, giá mua, bán vàng nhẫn ghi nhận mức tăng từ 2,5 triệu – 4,4 triệu đồng/lượng. Trong khi đó, giá vàng miếng SJC tăng nhẹ hơn, phổ biến ở mức 2,7 triệu đồng/lượng…

Chủ trì Hội nghị toàn quốc về đầu tư công chiều ngày 9/1/2026, Thủ tướng Chính phủ Phạm Minh Chính khẳng định quyết tâm giải ngân 100% vốn kế hoạch năm 2025 và 2026. Với tinh thần “không nói không, không nói khó”, Thủ tướng yêu cầu các bộ, ngành chuyển mạnh từ “tiền kiểm" sang “hậu kiểm”, ưu tiên nguồn lực cho dự án đường sắt tốc độ cao Bắc - Nam, sân bay Long Thành...

Bất động sản

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: