Ngày 5/1/2014, Chính phủ chính thức tổ chức lấy ý kiến toàn dân về dự thảo Bộ luật Dân sự (sửa đổi). Một điểm lớn về luật định cho lãi suất được xác định lại.

Cụ thể, điều 491 của dự thảo quy định riêng về lãi suất, với những sửa đổi đáng chú ý so với quy định hiện hành.

Theo đó, lãi suất vay do các bên thỏa thuận hoặc do luật định. Trường hợp các bên có thỏa thuận về việc trả lãi, nhưng không xác định rõ lãi suất thì lãi suất được xác định theo lãi suất luật định, nếu không có lãi suất luật định thì coi như hợp đồng vay không có lãi, trừ trường hợp luật có quy định khác.

Đặc biệt,

trường hợp các bên có thỏa thuận về lãi suất thì lãi suất theo thỏa thuận không được vượt quá 200% theo lãi suất cơ bản do Ngân hàng nhà nước công bố

đối với loại vay tương ứng, trừ trường hợp luật có quy định khác. Trường hợp lãi suất theo thỏa thuận vượt quá lãi suất giới hạn được quy định ở khoản này thì mức lãi suất vượt quá không có hiệu lực.

Theo quy định tại điều 476 Bộ luật Dân sự 2005, lãi suất vay do các bên thỏa thuận nhưng không được vượt quá 150% của lãi suất cơ bản do Ngân hàng Nhà nước công bố đối với loại cho vay tương ứng.

Như vậy, dự thảo đã có thay đổi về giới hạn lãi suất vay tối đa theo thỏa thuận. Trước đây, Ngân hàng Nhà nước cũng từng có kiến nghị nâng giới hạn này lên tới 250% lãi suất cơ bản.

Với dự thảo trên, có hai điểm đáng lưu ý: một là, lãi suất cơ bản có thể sẽ được “tái sinh” sau nhiều năm bị “bỏ quên”; hai là, giới hạn 200% nếu chính thức được ấn định, với ý nghĩa bảo vệ người vay vốn và chống cho vay nặng lãi, sẽ thực hiện như thế nào.

Hai điểm trên là rất cụ thể, gắn với một quá trình phức tạp kéo dài gần chục năm qua trong việc áp dụng luật với hoạt động cho vay của các ngân hàng thương mại.

Qua các thời kỳ,

Ngân hàng Nhà nước đã nhiều lần đề nghị điều chỉnh lại quy định trên về lãi suất trong Bộ luật Dân sự, do thực tế phát sinh phức tạp, gắn với các thời điểm lãi suất leo thang, căng thẳng trước đây.

Đó là, ngày 22/11/2006, Thống đốc Ngân hàng Nhà nước Lê Đức Thúy lúc đó đã thay mặt Chính phủ có tờ trình số 15 đề nghị Thường vụ Quốc hội khóa 11 ra nghị quyết cho phép các tổ chức tín dụng không bị điều chỉnh bởi điều 476 Bộ luật Dân sự (quy định mức lãi suất cho vay tối đa không vượt quá 150% lãi suất cơ bản).

Ba tháng sau đó, Thống đốc Ngân hàng Nhà nước tiếp tục có tờ trình với nội dung tương tự.

Đến nhiệm kỳ Thống đốc Nguyễn Văn Giàu, ngày 23/3/2008, một tờ trình kiến nghị Thường vụ Quốc hội sửa luật, cụ thể cũng là điều 476 của Bộ luật dân sự.

Ngày 14/4/2008, Thống đốc Ngân hàng Nhà nước lại tiếp tục có tờ trình kiến nghị sửa điều 476 theo hướng nâng trần lãi suất cho vay lên 250% lãi suất cơ bản…

Liên tiếp nhiều lần kiến nghị như vậy, tất cả đều không được chấp thuận. Và phía sau đó là sự lận đận của lãi suất cơ bản, gắn với những thời điểm là một rào chắn sinh động trong hoạt động cho vay của các ngân hàng, theo giới hạn luật định; nhưng một thời gian dài đến nay lại không còn mối quan hệ giữa lãi suất cơ bản với giới hạn 150% nói trên nữa.

Nhìn lại, điểm chung qua các lần kiến nghị của Ngân hàng Nhà nước là muốn “né” một sự ràng buộc. Bởi theo quy định của điều 476 Bộ luật Dân sự, các nhà băng bị đặt vào tình thế pháp lý bất lợi khi xét về lãi suất cho vay, hoặc có sự bất cập giữa các quy định của pháp luật, hay Ngân hàng Nhà nước không trọn vẹn ở nhiệm vụ chống cho vay nặng lãi.

Hai năm gần đây, lãi suất cho vay đã được bình ổn và giảm sâu, vấn đề lãi suất cơ bản và giới hạn 150% đó trở nên mờ nhạt.

Nhưng với dự thảo Bộ luật Dân sự (sửa đổi) nói trên, vấn đề lại được đặt ra. Và quy định mới dự kiến nâng giới hạn từ 150% lên 200% hẳn có hàm ý: một khuôn khổ rộng hơn cho thực tế, từ đó để thực sự đi vào được cuộc sống (?).

Ngược lại, nâng giới hạn lên như vậy có đồng nghĩa nới điều kiện đối với nạn cho vay nặng lãi hay không? Điều này cũng phụ thuộc vào mức độ của lãi suất cơ bản do Ngân hàng Nhà nước công bố từng thời kỳ.

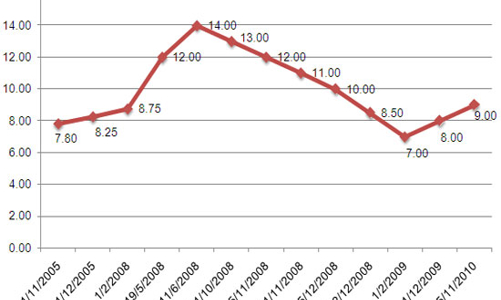

Đã 4 năm kể từ lần công bố gần nhất, ngày 1/12/2010, lãi suất cơ bản của Ngân hàng Nhà nước bất động ở mức 9%/năm. Nếu quy định sửa đổi trên được thông qua và ban hành, có thể lãi suất cơ bản sẽ thực sự trở lại với vai trò là một công cụ có sức nặng của nhà điều hành, một chỉ báo sinh động và quan trọng cho thị trường.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)