Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Chủ Nhật, 08/02/2026

Kiều Oanh

27/08/2009, 09:24

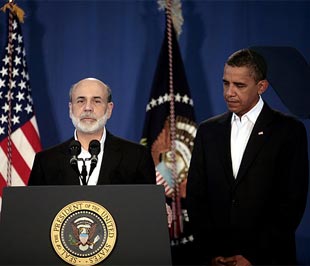

Có thể dự đoán gì về chính sách tiền tệ của Mỹ khi ông Bernanke ngồi ở ghế Chủ tịch FED thêm 4 năm nữa?

Ngày 25/8, Tổng thống Mỹ Barack Obama đã tuyên bố tái bổ nhiệm ông Ben Bernanke làm Chủ tịch Cục Dự trữ Liên bang (FED) nhiệm kỳ tiếp theo.

Quyết định trên của ông Obama còn phải chờ sự thông qua của Quốc hội Mỹ, nhưng cơ hội được tiếp tục lãnh đạo ngân hàng trung ương Mỹ của ông Bernanke có thể xem là chắc chắn.

Vậy có thể dự đoán gì về chính sách tiền tệ của Mỹ khi ông Bernanke ngồi ở ghế Chủ tịch FED thêm 4 năm nữa?

Lãi suất đồng USD của Mỹ hiện đang ở mức thấp nhất trong lịch sử, từ 0-0,25%. Các nhà phê bình cho rằng, mức lãi suất thấp như vậy sẽ châm ngòi cho một cuộc khủng hoảng của đồng USD, hoặc thậm chí tạo tiền đề cho một thời kỳ cho vay bất cẩn và đầu cơ tài chính mới, để rồi rốt cục lại là một cuộc khủng hoảng. Tuy nhiên, vị “kỹ sư” của mức lãi suất USD thấp hiện nay - Chủ tịch FED Bernanke - đã nỗ lực thành công trong việc duy trì niềm tin cho thị trường tài chính và các nhà hoạch định chính sách tiền tệ khác.

Với sự ủng hộ của Tổng thống Barack Obama, ông Bernanke có khả năng duy trì lãi suất đồng USD ở mức “siêu” thấp cho tới tận sang năm. Theo số liệu của hãng tin tài chính Bloomberg, các nhà giao dịch trên thị trường tiền tệ dự báo lãi suất cơ bản USD sẽ duy trì ở mức 0-0,25% cho tới tận tháng 3/2010 trước khi tăng dần lên mức 0,75% vào tháng 8/2010.

Sự đồng thuận quanh ông Bernanke

Khi nói về những gì mà ông Bernanke đã làm được, việc giải cứu hệ thống tài chính trong cuộc khủng hoảng này là một thành tựu nổi bật. Một vấn đề không kém phần quan trọng là liệu ông Bernanke đã đặt nền móng cho sự tăng trưởng bền vững, hay chỉ là một bong bóng đầu tư mới.

Các nhà phê bình cho rằng, ông Bernanke đang lặp lại sai lầm mà FED đã mắc phải trong thời kỳ 2002-2004, khi lãi suất USD được hạ về mức 1%, tạo cơ sở cho cuộc suy thoái kinh tế nghiêm trọng 2007-2009.

Một trong những gương mặt hăng hái nhất trong việc phê phán ông Bernanke là ông Peter Schiff, Chủ tịch công ty môi giới Euro Pacific Capital, cho rằng ông Obama đang “trao phần thưởng cho sự sai lầm”, và rằng “cái giá phải trả cho mức lãi suất thấp sẽ là một cuộc khủng hoảng tiền tệ lớn, làm suy yếu thêm những gì còn lại trong nền kinh tế Mỹ”.

Ông John Lekas, Chủ tịch của quỹ đầu tư trái phiếu Short Term Bond Fund thuộc tập đoàn Leader Capital Corp thì lập luận rằng, FED sẽ buộc phải tăng nhanh lãi suất USD trong 2 năm tới để làm hài lòng các chủ nợ nước ngoài và ngăn chặn sự lao dốc của đồng USD.

Tuy nhiên, ông Bernanke đã xây dựng được sự đồng thuận mạnh mẽ tới mức đáng ngạc nhiên đối với chủ trương duy trì lãi suất thấp. Chẳng hạn, không một thành viên nào trong Ủy ban Thị trường mở Liên bang (FOMC) - bộ phận quyết định lãi suất của FED - kể cả những thành viên đề cao vấn đề chống lạm phát, phản đối chính sách lãi suất thấp trong hai cuộc họp gần đây nhất của cơ quan này vào tháng 6 và tháng 8 vừa qua.

Ông Bernanke cũng đã thành công khi thuyết phục được mọi người rằng, rủi ro từ việc giữ lãi suất thấp không lớn bằng rủi ro từ việc tăng lãi suất trở lại, rằng nếu việc nâng lãi suất không đúng thời điểm có thể phá hỏng sự phục hồi kinh tế đang dần hình thành. Là một học giả về Đại suy thoái, ông đã chỉ ra rằng, chính sách tiền tệ thắt chặt của FED vào năm 1936 đã bóp nghẹt sự phục hồi của kinh tế nước này khi đó, và khiến kinh tế Mỹ một lần nữa lao dốc vào năm 1937.

Sự phê chuẩn cho chủ trương lãi suất thấp

Giới quan sát chuyên nghiệp cho rằng, cũng giống như người tiền nhiệm Alan Greenspan, ông Bernanke sẽ sử dụng các dữ liệu, thay vì chỉ các lý thuyết tiền tệ, để quyết định thời điểm hợp lý cho việc tăng lãi suất USD. Chủ tịch FED sẽ căn cứ vào những dấu hiệu thực tế cho thấy kinh tế Mỹ đang tăng trưởng nóng và lạm phát lõi (không tính giá thực phẩm và năng lượng) tăng vượt khỏi vùng giới hạn an toàn của FED.

Với lực cầu yếu ớt trong nền kinh tế Mỹ hiện nay, những áp lực về giá cả vẫn chưa phải là một mối lo cận kề. Ông Larry Kantor, người đứng đầu bộ phận nghiên cứu của Barclays Capital tại New York, nhận định: “Tốc độ gia tăng lãi suất USD sẽ phụ thuộc nhiều vào tình hình kinh tế”, thay vì những lập luận của lý thuyết chính sách tiền tệ”.

Tình hình có thể trở nên bất ổn đối với ông Bernanke nếu thị trường trái phiếu lại bắt đầu lo ngại về lạm phát cao có thể xảy đến do chính sách lãi suất thấp của FED. Nhưng tới giờ, điều này vẫn chưa xảy ra. Lợi suất trái phiếu kho bạc Mỹ hiện cho thấy thị trường đang kỳ vọng mức lạm phát hàng năm của nước này chỉ nhỉnh hơn mức 2% một chút trong vòng 30 năm tới.

Chính sách lãi suất thấp của Mỹ cũng làm gia tăng khả năng các chủ nợ nước ngoài bất ngờ “tẩy chay” trái phiếu kho bạc của nước này. Tuy nhiên, theo chuyên gia kinh tế trưởng Bruce Kasman của JPMorgan Chase, nếu điều này có xảy ra thì đã phải xảy ra rồi, vì những dự báo về thâm hụt ngân sách khổng lồ của Mỹ đã là một bằng chứng quá rõ ràng về những rủi ro đối với USD.

Thêm vào đó, cũng theo ông Kasman, mặc dù Chính phủ Mỹ đang vay nợ thêm nhiều, người tiêu dùng của nước này đang giảm dần việc vay mượn để chi tiêu, nên nợ ròng của Mỹ đối với phần còn lại của thế giới trên thực tế đang giảm xuống, theo đó làm dịu bớt những áp lực đối với tỷ giá đồng USD.

Như vậy, với sự “phê chuẩn” ngầm của các nhà đầu tư trái phiếu, và cả sự phê chuẩn công khai của Tổng thống Obama, ông Obama giờ đây đã có trong tay “tấm giấy phép” để theo đuổi chính sách lãi suất 0-0,25% cho tới khi nào kinh tế Mỹ thực sự phục hồi.

(Theo Business Week)

Năm 2025, nhà đầu tư cá nhân Hàn Quốc đã mua ròng 32,4 tỷ USD cổ phiếu Mỹ - cao gấp hơn 3 lần so với năm 2024 và là mức lớn nhất từ trước đến nay...

Nhu cầu vàng trang sức của Trung Quốc giảm gần 32%, trong khi nhu cầu vàng miếng và tiền xu vàng tăng hơn 35%...

Cổ phiếu của Volvo vừa trải qua phiên giao dịch tồi tệ nhất trong lịch sử, với mức giảm hơn 22% vào ngày 5/2...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: