Trong sự bùng nổ của tín dụng ngoại tệ từ đầu năm đến nay có vai trò của nhóm nhu cầu mới - doanh nghiệp xuất khẩu. Đây cũng là một cấu phần cần tính đến khi xét áp lực cầu ngoại tệ trả nợ thời gian tới.

Năm 2010, hoạt động cho vay ngoại tệ của hệ thống ngân hàng đã có khác biệt: đối tượng vay vốn được mở rộng, thêm các doanh nghiệp xuất khẩu. Liệu đây có phải là một trong những nguyên nhân khiến tăng trưởng tín dụng ngoại tệ bùng nổ sau 7 tháng đầu năm?

22.000/28.000 tỷ đồng?

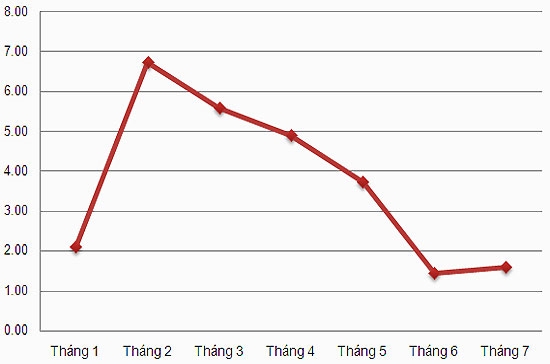

7 tháng đầu năm, tăng trưởng tín dụng bằng ngoại tệ đột biến, tăng tới 34,4% so với tháng 12/2009.

Có nhiều nguyên nhân dẫn tới sự bùng nổ đó: Sau hai lần tăng cuối 2009 và đầu 2010, tỷ giá được giữ ổn định tạo tâm lý an tâm vay vốn ngoại tệ ở doanh nghiệp; chênh lệch lãi suất quá lớn giữa vay VND so với USD khiến nhiều doanh nghiệp cân nhắc và lựa chọn; đối tượng vay ngoại tệ được mở rộng…

Trong những nguyên nhân cơ bản đó, lúc này việc mở rộng đối tượng được vay bằng ngoại tệ áp dụng từ đầu năm bắt đầu được quan tâm. Bởi đó là một cấu phần của áp lực cầu ngoại tệ trả nợ hiện nay và thời gian tới, khi các khoản vay đáo hạn. Và điều này có mối quan hệ với tương lai gần của tỷ giá.

Ngày 15/12/2009, Ngân hàng Nhà nước ban hành Thông tư số 25/2009/TT-NHNN bổ sung thêm đối tượng nhu cầu vốn được vay bằng ngoại tệ, trong đó có các nhu cầu để thực hiện các dự án đầu tư, phương án sản xuất, kinh doanh hàng hóa và dịch vụ xuất khẩu.

Đối tượng mới góp phần đẩy cao tăng trưởng tín dụng ngoại tệ. Nhưng với các doanh nghiệp xuất khẩu, việc trả nợ có nguồn thu ngoại tệ đối ứng, khác với áp lực tìm mua ở các nhà nhập khẩu mà các chuyên gia đang cảnh báo. Thế nhưng, nhóm doanh nghiệp xuất khẩu đã vay ngoại tệ như thế nào? Câu trả lời có lẽ chỉ chính Ngân hàng Nhà nước biết, bởi thông tin cụ thể chưa thấy công bố; lãnh đạo cơ quan này cũng không đưa ra câu trả lời khi câu hỏi đó đặt ra.

Đầu tháng 8 này, Ngân hàng Thế giới (WB) tổ chức một cuộc hội thảo tại Hà Nội. Tại đây, ông Lê Xuân Nghĩa, Phó chủ tịch Ủy ban Giám sát tài chính Quốc gia, đưa ra một con số tham khảo: “Chỉ tính riêng trong tháng 4/2010, tăng trưởng tín dụng ngoại tệ của hệ thống các tổ chức tín dụng đạt 28.000 tỷ đồng, trong đó cho vay xuất khẩu là 22.000 tỷ đồng với các kỳ hạn từ 3 đến 6 tháng”.

22.000/28.000 tỷ đồng, dù khó nói tháng 4/2010 đủ tính đại diện chung cho tình hình cả 7 tháng đầu năm, nhưng đó là một tỷ trọng rất lớn. Theo đó, “cú hích” đối với tăng trưởng tín dụng ngoại tệ thời gian qua có vai trò đáng kể của nhóm doanh nghiệp xuất khẩu vay vốn.

Trao đổi thông tin với VnEconomy, một ngân hàng thương mại lớn có hoạt động tài trợ xuất nhập khẩu mạnh cho biết, trong tổng dư nợ ngoại tệ từ đầu năm đến nay, khoảng 40% là cho doanh nghiệp xuất khẩu. Tìm hiểu tại một số ngân hàng thương mại khác, tỷ trọng này là khoảng 10% - 20%. Một số trường hợp cho biết, do việc mở rộng đối tượng này mới triển khai từ đầu năm nên tỷ trọng hiện chỉ ở mức thấp và từ chối đưa ra các con số cụ thể.

Tăng trưởng tín dụng sẽ giảm tốc

Tổng giám đốc một ngân hàng cổ phần cho biết, trong một tuần trở lại đây hoạt động cho vay ngoại tệ ngân hàng mình có dấu hiệu chững lại. Nguyên do là “cú” tăng tỷ giá bất ngờ chiều 17/8, dù chỉ khoảng hai tuần trước đó thông điệp từ lãnh đạo cơ quan điều hành đưa ra là tỷ giá sẽ tiếp tục ổn định.

Ngược lại, biến động bất ngờ của tỷ giá khiến các nhu cầu vay vốn “tĩnh” lại và suy xét rủi ro. Một yếu tố tâm lý ở đây được tính tới: khi vừa điều chỉnh xong, chắc sẽ có khoảng thời gian khơi khơi mới tới lần tăng tiếp (nếu có)(?). Tâm lý này có thể kích thích nhu cầu vay vốn trở lại.

Tuy nhiên, tăng trưởng tín dụng ngoại tệ dự báo sẽ giảm tốc từ nay đến cuối năm, sau khi đã thể hiện trong tháng 6 và 7. Cơ sở đầu tiên là từ tác động của

các giải pháp chặn dòng

mà nhà điều hành đã và đang triển khai.

Còn với thực tế thị trường, rào cản lãi suất hiện nay đang trở nên rõ ràng hơn.

Cuối tuần qua, thị trường đón nhận thông tin hai ngân hàng thương mại cổ phần lớn áp dụng biểu lãi suất huy động mới. Lãi suất huy động USD cao nhất từ 4% - 4,1%/năm trước đó được nâng lên 4,45%. Trước đó, nhiều ngân hàng cổ phần khác cũng đã đưa mức cao nhất lên 5% - 5,3%/năm.

Theo giải thích của người trong cuộc, lãi suất huy động USD phải tăng khi từ đầu năm đến nay huy động ngoại tệ tăng trưởng âm, trong khi tăng trưởng cho vay lên cao, ngân hàng buộc phải cải thiện và tìm cách cân đối. Số liệu gần nhất cũng cho thấy, tính chung cả hệ thống, trong tháng 7 vừa qua, huy động vốn bằng ngoài tệ giảm 0,25% so với tháng trước và giảm khoảng 2,4% so với tháng 12/2009.

Lãi suất huy động USD tăng, lãi suất cho vay đầu ra cũng dâng lên để đảm bảo chênh lệch sinh lãi. Trong khi đó, lãi suất cho vay VND đã giảm đáng kể và đang đứng trước yêu cầu giảm tiếp.

Khi chênh lệch lãi suất vay vốn giữa VND và USD rút ngắn, và đang có xu hướng tiếp tục rút ngắn, sẽ hạn chế nhu cầu vay ngoại tệ. Vì dù sao, vay ngoại tệ còn tiềm ẩn rủi ro, bởi “biết đâu” từ nay đến cuối năm lại thêm lần tăng tỷ giá nữa…

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)