Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Sáu, 02/01/2026

Minh Đức

07/08/2010, 14:31

Sức căng của vốn ngoại tệ chưa đủ để khỏa lấp các yêu cầu. Đi cùng với những điều chỉnh chính sách, nó bù chỗ này, lại hụt chỗ kia

Sức căng của vốn ngoại tệ là chưa đủ để khỏa lấp các yêu cầu vốn. Đi cùng với những điều chỉnh của chính sách, nó bù chỗ này, lại hụt chỗ kia…

Là một quá trình, lúc này độ trễ của tác động chính sách đã dần qua, để lộ những giá trị được và mất. Nhà điều hành hẳn có thêm những kinh nghiệm để ứng xử với tương lai, trong đó không loại trừ sự đánh đổi.

Cái khó của “con nhà nghèo”

Từ một quốc gia “không có đồng USD dự trữ ngoại tệ nào” đầu thập niên 90, Việt Nam dần chủ động được sự đối ứng tính theo tuần nhập khẩu. Mức cao nhất của lượng dự trữ ngoại tệ cách đây khoảng hai năm ghi nhận ở trên 12 tuần nhập khẩu, nay còn khoảng 9 tuần nhập khẩu (theo thông tin được đưa ra tại hội nghị CG giữa kỳ vừa qua). Nếu tính một cách thông thường theo tổng kim ngạch nhập khẩu 7 tháng đầu năm, 9 tuần đó tương đương với khoảng 14,7 tỷ USD.

Sự nghèo đi của dự trữ ngoại tệ là kết quả của một phần ứng xử của nhà điều hành, trước những khó khăn của một nền kinh tế liên tục nhập siêu ở mức cao, trước ảnh hưởng của khủng hoảng và căng thẳng cung - cầu ngoại tệ trong năm 2009 và đầu 2010… Nhưng đến nay, thị trường ngoại hối đã có khoảng bốn tháng “yên bình”.

Dĩ nhiên, bên cạnh việc bán hỗ trợ ngoại tệ cho các ngân hàng thương mại, nhà điều hành đã phải linh hoạt áp dụng một loạt chính sách để tạo được sự ổn định đó.

Liên tục từ cuối năm 2009 đến đầu 2010, thị trường ngoại hối dồn dập đón những tác động từ chính sách.

Thứ nhất, Chính phủ chỉ đạo 7 tập đoàn và tổng công ty lớn của Nhà nước bán lại ngoại tệ cho ngân hàng. Con số cập nhật thời gian đầu là khoảng 700 triệu USD được bán lại.

Thứ hai, Ngân hàng Nhà nước hạ dữ trữ bắt buộc đối với tiền gửi bằng ngoại tệ. Khoảng 500 triệu USD theo đó được “trả lại” cho các nhà băng.

Thứ ba, Ngân hàng Nhà nước trực tiếp tăng tỷ giá USD/VND bình quân liên ngân hàng thêm khoảng 3%, đồng thời thu hẹp biên độ từ /-5% xuống còn /-3%.

Thứ tư, Ngân hàng Nhà nước quyết định “thắt” lãi suất tiền gửi USD của các tổ chức kinh tế (trừ tổ chức tín dụng) tại các tổ chức tín dụng với quy định tối đa 1%/năm.

Thứ năm, Ngân hàng Nhà nước có thông tư mở rộng đối tượng được vay vốn bằng ngoại tệ.

Hiệu quả của loạt chính sách trên là tình trạng găm giữ ngoại tệ tại các doanh nghiệp và căng thẳng cung - cầu trên thị trường được tháo gỡ. Tỷ giá ổn định. Thậm chí trạng thái nghèo đi của dự trữ ngoại tệ có thêm sự bù đắp khi liên tục các tuần từ tháng 4, báo cáo cập nhật ghi nhận hoạt động bán lại ngoại tệ từ ngân hàng thương mại cho Ngân hàng Nhà nước.

Huy động lệch pha tín dụng

Qua độ trễ của tác động chính sách, hiệu quả đã và đang khẳng định. Thế nhưng, bất cập cũng đang lộ diện.

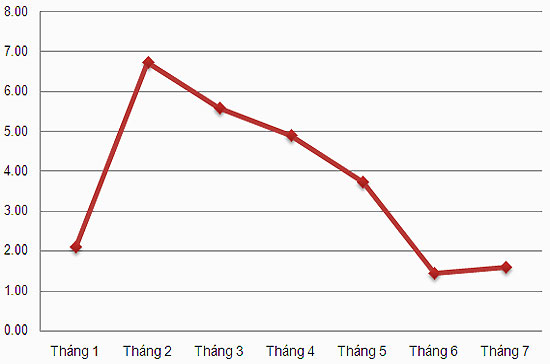

Những ngày gần đây, một số nguồn tin chính thống dẫn dữ liệu từ báo cáo của Bộ Kế hoạch và Đầu tư cho thấy tăng trưởng tín dụng ngoại tệ đã ở mức rất cao: tiếp tục tăng thêm 1,6% trong tháng 7 và đã tăng tới 34,4% so với tháng 12/2009. Điều đáng nói là trong khi tăng trưởng tín dụng liên tục ở mức cao và đột biến, thì tăng trưởng huy động lại lệch pha. Cũng theo những nguồn trên, trong tháng 7 vừa qua, huy động vốn bằng ngoài tệ giảm 0,25% so với tháng trước, giảm khoảng 2,4% so với tháng 12/2009.

Về những dữ liệu trên, một lãnh đạo của Ngân hàng Nhà nước không phủ nhận. Ông cũng cho biết số liệu về tín dụng từ Bộ Kế hoạch và Đầu tư do nguồn Ngân hàng Nhà nước cung cấp.

Theo nhận định của một chuyên gia tại Hội nghị Đầu tư 2010 tổ chức ngày 22/7 vừa qua, tín dụng ngoại tệ đã tăng cao quá mức và đã đến giới hạn, dẫn đến số tiền ngoại tệ các ngân hàng huy động được và số tiền cho vay gần như đã cân bằng nhau.

Nếu bất cập trên tiếp tục kéo dài, hoạt động điều hành lại đối diện với những khó khăn mới.

Trước hết, khó khăn thanh khoản vốn ngoại tệ của các ngân hàng là vấn đề cần tính đến. Thứ hai, huy động kém, lãi suất USD gia tăng (thực tế đã tăng từ tháng 6 vừa qua) tạo thêm tâm lý đầu cơ và găm giữ - một nguyên nhân chính trong sự căng thẳng cung - cầu năm 2009 và đầu 2010. Thứ ba, với tín dụng ngoại tệ gia tăng, yêu cầu ngoại tệ trả nợ trong tương lai sẽ gây sức ép lên tỷ giá (dù có thể phần lớn các khoản vay đã có nguồn thu ngoại tệ đối ứng).

Rõ ràng, những khó khăn trên nếu xẩy ra thì sự ổn định trong khoảng bốn tháng qua sẽ tiếp tục giữ được bao lâu? Nhìn lại, đó là một sự đánh đổi mà có lẽ nhà điều hành cũng đã tiên liệu, để rồi cũng đã có những ứng xử mới thời gian gần đây.

Nắn dòng và chặn dòng

Sự lệch pha giữa tăng trưởng tín dụng và huy động ngoại tệ lại có gốc gác từ loạt chính sách nắn dòng vốn áp dụng từ cuối năm 2009 đầu 2010 nói trên.

Sự dịch chuyển của nguồn vốn ngoại tệ huy động sang nguồn vốn thương mại đã thể hiện rõ nét. “Cú hích” từ yêu cầu các tập đoàn và tổng công ty lớn của Nhà nước bán lại ngoại tệ là một. Việc “thắt” lãi suất tiền gửi USD của các tổ chức từ khoảng 3%-3,5%/năm trước đó xuống tối đa 1%/năm (từ 11/2/2010) là động tác thứ hai, dẫn đến phản ứng quy đổi sang VND để có lãi suất tiền gửi cao hơn. Tiếc rằng tỷ trọng tiền gửi ngoại tệ của các tổ chức kinh tế trong tổng cơ cấu không được công bố cụ thể để góp phần giải thích rõ hơn ảnh hưởng của những chính sách trên đến tăng trưởng huy động ngoại tệ của các ngân hàng.

Trong khi đó, sau chính sách hỗ trợ lãi suất, chênh lệch giữa lãi suất vay vốn bằng USD so với VND lên tới 7 - 9 điểm phần trăm, tỷ giá được giữ ổn định đồng nghĩa với khả năng hạn chế rủi ro vay ngoại tệ, cộng với việc mở rộng đối tượng được vay ngoại tệ đã tạo sự cộng hưởng, đẩy tín dụng ngoại tệ bùng nổ trong 7 tháng đầu năm.

Sau những diễn biến trên, nhà điều hành đã bắt đầu có những động thái chặn dòng. Từ tháng 6, phối hợp với Bộ Công Thương, Ngân hàng Nhà nước đã có yêu cầu các tổ chức tín dụng hạn chế cấp ngoại tệ dùng để nhập khẩu những mặt hàng thiết yếu mà trong nước đã sản xuất được. Mặt khác, từ trung tuần tháng 6, cơ quan này cũng đã chính thức đưa ra 6 yêu cầu đối với các tổ chức tín dụng để tăng cường kiểm soát tín dụng ngoại tệ…

Liệu những biện pháp đó là đã đủ? Một thực tế là nhập siêu trong tháng 7 vừa qua đã tăng mạnh trở lại. Hay Ngân hàng Nhà nước sẽ có những điều chỉnh nào đó về kỹ thuật, ví như có một mức lãi suất tiền gửi USD đối với các tổ chức kinh tế linh hoạt hơn? Hay tiếp tục giảm được thêm lãi suất vay VND để thu hẹp hơn nữa chênh lệch với lãi suất vay USD, để “điều hòa” nhu cầu vay của doanh nghiệp?

Đề cập đến định hướng điều hành chính sách tiền tệ năm 2026, lãnh đạo Ngân hàng Nhà nước xác định trọng tâm “ổn định vĩ mô và kiểm soát lạm phát”. Đây được xem là điều kiện tiên quyết trong bối cảnh nhà điều hành phải giải quyết nhiều thách thức đồng thời: cung cầu ngoại tệ thiếu ổn định, mặt bằng lãi suất có xu hướng tăng, thanh khoản không đồng đều giữa các tổ chức...

Thủ tướng Phạm Minh chính đánh giá giai đoạn 2021–2025 mặc dù bối cảnh thế giới nhiều bất ổn, kinh tế trong nước gặp nhiều khó khăn nhưng ngành ngân hàng vẫn duy trì vai trò trụ cột ổn định kinh tế vĩ mô, kiểm soát lạm phát và hỗ trợ tăng trưởng. Người đứng đầu Chính phủ cũng nhắc nhở ngành cần xử lý dứt điểm các ngân hàng yếu kém, đặc biệt là SCB...

Ngân hàng Nhà nước cho biết tính đến ngày 24/12, tổng dư nợ tín dụng đạt khoảng 18,4 triệu tỷ đồng, tăng 17,87 % so với cuối năm 2024, tương ứng gần 2,79 triệu tỷ đồng đã được “bơm” ra nền kinh tế. Ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ cho biết đến hết năm 2025, tăng trưởng tín dụng có thể đạt 19%...

Tuần từ 22/12 đến 26/12/2025, thị trường liên ngân hàng ghi nhận diễn biến trái chiều: lãi suất VND qua đêm giảm mạnh 1,4 điểm phần trăm (đpt) so với 19/12, còn 4,3%/năm; trong khi kỳ hạn 1 tuần và 2 tuần tăng vọt, lần lượt lên 8,55% và 8,73%/năm…

Năm 2025 khép lại trong bối cảnh ngành ngân hàng phải đồng thời giải quyết nhiều sức ép, từ yêu cầu hỗ trợ tăng trưởng kinh tế đến nhiệm vụ kiểm soát lạm phát, đảm bảo hệ thống và ổn định tỷ giá. Những biến động khó lường từ vĩ mô, căng thẳng địa chính trị hay thiên tai, tiếp tục gia tăng mức độ bất định đối với hoạt động điều hành…

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: