Ngân hàng kinh doanh… “hàng xáo”!

"Cuộc đua" lãi suất vừa qua đã làm lộ ra "gót asin" của một số ngân hàng thương mại trong cân đối tài sản và quản trị rủi ro

Cuộc đua lãi suất huy động VND đã khép lại bằng một quyết định hành chính nhưng hợp lý của Ngân hàng Nhà nước. Nhờ đó, không còn cảnh rồng rắn rút tiền từ ngân hàng này gửi sang ngân hàng khác, chấm dứt một hiện tượng nguy hiểm trên thị trường tiền tệ.

Nhưng từ đây, đã lộ ra “gót asin” của một số ngân hàng thương mại trong cân đối tài sản và quản trị rủi ro...

Theo lãnh đạo một ngân hàng thương mại, cho vay và đi vay trên thị trường liên ngân hàng là điều bình thường trong hoạt động phân phối tiền tệ. ngân hàng này có một khoản tiền nhưng chưa quyết định đầu tư vào đâu thì cho ngân hàng khác vay và ngược lại.

Do đó, khi thiếu vốn thanh khoản, các ngân hàng thường tìm cách bù đắp bằng các khoản “vay nóng” trên thị trường liên ngân hàng, huy động từ thị trường cấp 1 hoặc một số kênh bổ trợ khác.

Ai thiếu chứ tôi thì không...

Tuy nhiên, trong cuộc đua lãi suất hơn một tuần qua, không ít ngân hàng thương mại nhỏ, nhất là khu vực chuyển đổi mô hình từ nông thôn lên thành thị bị thiếu hụt khả năng thanh khoản, không tự cân đối được tài sản cũng như điều hành vốn nên phải tá hỏa tìm nguồn vốn bù đắp bằng cách kích lãi suất huy động và lãi suất “vay nóng” trên thị trường liên ngân hàng.

Xét cho cùng, câu chuyện tìm kiếm nguồn vốn của các ngân hàng là hoạt động bình thường nhưng đến mức phải đẩy lãi suất lên kịch điểm trên cả hai kênh huy động: thị trường liên ngân hàng và thị trường cấp 1, thực sự cho thấy hoạt động cung cầu vốn đang diễn ra không bình thường.

Nói thẳng ra, ngoại trừ một số ít ngân hàng cực chẳng đã, phải nâng lãi suất huy động để giữ chân người gửi tiền, còn những ngân hàng chấp nhận vay nóng với lãi suất cao trên thị trường liên ngân hàng và chủ động phá kỷ lục lãi suất huy động, đã phản ánh năng lực quản trị rủi ro của các ngân hàng này đang song hành với kiểu kinh doanh “ăn xổi”.

Rất nhiều ý kiến cho rằng, nguyên nhân gây nên đợt sốt tiền đồng vừa qua phần lớn là do “rủi ro chính sách”, xuất phát từ 3 động thái của cơ quan điều hành tiền tệ, khiến cho các ngân hàng phải lao. Nhưng đó mới chỉ nhìn một chiều. Trên thực tế, cùng một môi trường kinh doanh như nhau nhưng có những ngân hàng không những không bị xoáy vào vòng đua lãi suất mà còn rủng rỉnh cho “người anh em” vay lại.

Vậy, vì sao “kẻ ăn không hết, người lần không ra”?

Mặc dù ông Lý Xuân Hải, Tổng giám đốc Ngân hàng Thương mại Cổ phần Á Châu (ACB) không tiết lộ cụ thể trong đợt sốt tiền vừa qua, ACB đã cho các ngân hàng thương mại khác vay lại bao nhiêu nhưng lâu nay, ai cũng biết, bên cạnh các ngân hàng quốc doanh lớn vẫn cho vay trên thị trường liên ngân hàng thì ACB là một cái tên quen thuộc.

Ông Hải cho biết: “Trong tổng nguồn vốn huy động được, ACB chỉ cho vay tín dụng khoảng 37%, phần còn lại cho vay trên thị trường liên ngân hàng và trang trải cho các hoạt động nghiệp vụ khác”. Theo đó, kết thúc năm tài chính 2007, ACB huy động được 75.300 tỷ đồng, dành hơn 47 nghìn tỷ đồng cho vay trên thị trường liên ngân hàng và chi phí cho các sản phẩm dịch vụ khác.

Cùng với ACB thì ngân hàng thương mại M. và S. là những ngân hàng có nguồn vốn dồi dào do nghiệp vụ huy động rất tốt, tổng tài sản có luôn nhỏ hơn tổng tài sản nợ và vì vậy, họ hoàn toàn chủ động được tình hình

Bà Dương Thu Hương, Tổng thư ký Hiệp hội Ngân hàng Việt Nam nhận xét: “Trong cuộc đua lãi suất, vẫn có một số ngân hàng thương mại rất tĩnh tâm. Họ không cuống lên là vì đã dự báo được tình hình và chuẩn bị khả năng dự phòng rủi ro cũng như kiểm soát mức độ tăng trưởng tín dụng tốt”.

Đặc biệt, những ngân hàng nước ngoài là một trong những minh chứng không hề chạy đua lãi suất. Chẳng hạn, trong khi các ngân hàng trong nước nâng lãi suất huy động VND tới 14,4%/năm thì ANZ vẫn “đủng đỉnh” với 9%/năm.

Tín dụng, “con dao hai lưỡi”

Ths. Nguyễn Quang Minh (Ban vốn Vietcombank) cho rằng: “Lý do chính gây nên đợt sốt lãi suất vừa qua, phần lớn do một số ngân hàng thương mại quy mô nhỏ quản trị rủi ro kém mà cụ thể là rủi ro thanh khoản”.

Theo ông Minh, xu hướng hoạt động của các ngân hàng này là kinh doanh từ chênh lệch tiền nên trong cơ cấu doanh thu, hoàn toàn phụ thuộc vào vào kênh thu từ lãi và đó là “con dao hai lưỡi”.

Cũng từ đây, nảy sinh tình trạng huy động vốn 1 tháng nhưng lại cho vay đến 3 - 4 tháng. Đáng lẽ, tiền gửi khách hàng chỉ 1 tháng thì sau thời gian đó, ngân hàng phải có để trả khách hàng nhưng thực tế, ngân hàng lại cho vay tới 3 - 4 tháng.

Gặp đúng thời điểm thị trường bị nóng, những ngân hàng lớn khác nhờ có khả năng quản trị rủi ro tốt, cơ cấu nguồn thu đa dạng nên đối phó với cú sốc tốt hơn. Còn những ngân hàng nhỏ, quản trị rủi ro kém thì phải “đưa lưng ra hứng đạn”!

Còn chuyên gia ngân hàng Kiều Hữu Dũng lại cho rằng: “Nhiều ngân hàng thương mại không có nguồn tài chính để mua trái phiếu, tín phiếu và các công cụ nợ khác của chính phủ và Ngân hàng Nhà nước, mà một nguyên tắc là không có các công cụ nợ này thì không thể lên đấu thầu các đợt bơm tiền của Ngân hàng Nhà nước thông qua nghiệp vụ thị trường mở”.

Thực tế vừa qua, những đợt bơm tiền của Ngân hàng Nhà nước đều rơi vào tay những ngân hàng biết “lo xa”, biết tích trữ những công cụ nợ của chính phủ và Ngân hàng Nhà nước nên đủ điều kiện để đấu thầu những lô tiền. Khi đấu thấu thành công, những ngân hàng này lại cho vay lại trên thị trường liên ngân hàng và “người giàu lại giàu thêm” theo đúng nguyên lý “nước chảy chỗ trũng”.

Một yếu tố khác, hầu hết kinh doanh của các ngân hàng tại Việt Nam, kể cả những ngân hàng lớn chủ yếu dựa vào tăng trưởng tín dụng và không chịu đầu tư công nghệ phát triển các sản phẩm khác theo chiều sâu. Nhiều ngân hàng cho rằng, nếu cho vay 100 đồng, lãi suất 10%/năm thì sau một năm, ngân hàng thu lãi được 10 đồng, còn nếu thu từ dịch vụ khác thì chỉ được “không phẩy mấy” phần trăm/món.

Vì vậy, các ngân hàng này kiên quyết đi theo hướng phát triển tín dụng, mặc dù biết rằng, so với hoạt động tín dụng thì nguồn thu dịch vụ từ khu vực ngoài lãi an toàn, chi phí vốn thấp hơn, thậm chí không phải bỏ vốn và nếu xảy ra biến cố cho một khu vực doanh thu nào đó thì đã có khu vực khác bù đắp.

Từ thực tế này, Ths. Minh cho rằng, các ngân hàng thương mại cần tập trung nâng cao khả năng quản trị rủi ro dòng vốn tại bất kỳ thời điểm nào để dự liệu được tình hình. Mặt khác, nên đa dạng hóa nguồn thu, không nên kinh doanh theo lối “bỏ tất cả trứng vào một giỏ”, rất dễ bị “cụt cả gốc lẫn củ”! Điều đặc biệt quan trọng là các ngân hàng nên xác định mục tiêu kinh doanh rõ ràng dựa trên tầm nhìn chiến lược dài hạn để xây dựng lộ trình thực hiện, không nên chạy theo mối lợi trước mắt.

Điều này càng rõ hơn khi xem xét ở bình diện vĩ mô, hiện tốc độ tăng trưởng tín dụng đang đạt tới 40%/năm, rất nhiều ngân hàng chỉ quan tâm tới tăng trưởng nóng tín dụng mà bỏ qua yếu tố quản trị rủi ro thanh khoản.

Mặc dù Ngân hàng Nhà nước đã kiên quyết dừng cuộc đua nhưng các ngân hàng vẫn lách luật bằng các chương trình khuyến mãi để huy động được nhiều vốn hơn. Nếu các ngân hàng này không nhận thấy mình đang bên bờ vực của sự mạo hiểm, rõ ràng cái giá phải trả cho họ và cho cả hệ thống sẽ rất đắt.

Nhưng từ đây, đã lộ ra “gót asin” của một số ngân hàng thương mại trong cân đối tài sản và quản trị rủi ro...

Theo lãnh đạo một ngân hàng thương mại, cho vay và đi vay trên thị trường liên ngân hàng là điều bình thường trong hoạt động phân phối tiền tệ. ngân hàng này có một khoản tiền nhưng chưa quyết định đầu tư vào đâu thì cho ngân hàng khác vay và ngược lại.

Do đó, khi thiếu vốn thanh khoản, các ngân hàng thường tìm cách bù đắp bằng các khoản “vay nóng” trên thị trường liên ngân hàng, huy động từ thị trường cấp 1 hoặc một số kênh bổ trợ khác.

Ai thiếu chứ tôi thì không...

Tuy nhiên, trong cuộc đua lãi suất hơn một tuần qua, không ít ngân hàng thương mại nhỏ, nhất là khu vực chuyển đổi mô hình từ nông thôn lên thành thị bị thiếu hụt khả năng thanh khoản, không tự cân đối được tài sản cũng như điều hành vốn nên phải tá hỏa tìm nguồn vốn bù đắp bằng cách kích lãi suất huy động và lãi suất “vay nóng” trên thị trường liên ngân hàng.

Xét cho cùng, câu chuyện tìm kiếm nguồn vốn của các ngân hàng là hoạt động bình thường nhưng đến mức phải đẩy lãi suất lên kịch điểm trên cả hai kênh huy động: thị trường liên ngân hàng và thị trường cấp 1, thực sự cho thấy hoạt động cung cầu vốn đang diễn ra không bình thường.

Nói thẳng ra, ngoại trừ một số ít ngân hàng cực chẳng đã, phải nâng lãi suất huy động để giữ chân người gửi tiền, còn những ngân hàng chấp nhận vay nóng với lãi suất cao trên thị trường liên ngân hàng và chủ động phá kỷ lục lãi suất huy động, đã phản ánh năng lực quản trị rủi ro của các ngân hàng này đang song hành với kiểu kinh doanh “ăn xổi”.

Rất nhiều ý kiến cho rằng, nguyên nhân gây nên đợt sốt tiền đồng vừa qua phần lớn là do “rủi ro chính sách”, xuất phát từ 3 động thái của cơ quan điều hành tiền tệ, khiến cho các ngân hàng phải lao. Nhưng đó mới chỉ nhìn một chiều. Trên thực tế, cùng một môi trường kinh doanh như nhau nhưng có những ngân hàng không những không bị xoáy vào vòng đua lãi suất mà còn rủng rỉnh cho “người anh em” vay lại.

Vậy, vì sao “kẻ ăn không hết, người lần không ra”?

Mặc dù ông Lý Xuân Hải, Tổng giám đốc Ngân hàng Thương mại Cổ phần Á Châu (ACB) không tiết lộ cụ thể trong đợt sốt tiền vừa qua, ACB đã cho các ngân hàng thương mại khác vay lại bao nhiêu nhưng lâu nay, ai cũng biết, bên cạnh các ngân hàng quốc doanh lớn vẫn cho vay trên thị trường liên ngân hàng thì ACB là một cái tên quen thuộc.

Ông Hải cho biết: “Trong tổng nguồn vốn huy động được, ACB chỉ cho vay tín dụng khoảng 37%, phần còn lại cho vay trên thị trường liên ngân hàng và trang trải cho các hoạt động nghiệp vụ khác”. Theo đó, kết thúc năm tài chính 2007, ACB huy động được 75.300 tỷ đồng, dành hơn 47 nghìn tỷ đồng cho vay trên thị trường liên ngân hàng và chi phí cho các sản phẩm dịch vụ khác.

Cùng với ACB thì ngân hàng thương mại M. và S. là những ngân hàng có nguồn vốn dồi dào do nghiệp vụ huy động rất tốt, tổng tài sản có luôn nhỏ hơn tổng tài sản nợ và vì vậy, họ hoàn toàn chủ động được tình hình

Bà Dương Thu Hương, Tổng thư ký Hiệp hội Ngân hàng Việt Nam nhận xét: “Trong cuộc đua lãi suất, vẫn có một số ngân hàng thương mại rất tĩnh tâm. Họ không cuống lên là vì đã dự báo được tình hình và chuẩn bị khả năng dự phòng rủi ro cũng như kiểm soát mức độ tăng trưởng tín dụng tốt”.

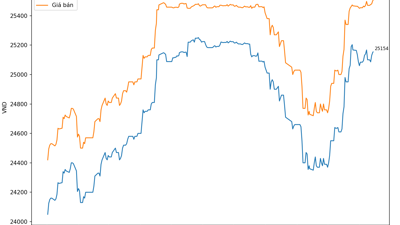

Đặc biệt, những ngân hàng nước ngoài là một trong những minh chứng không hề chạy đua lãi suất. Chẳng hạn, trong khi các ngân hàng trong nước nâng lãi suất huy động VND tới 14,4%/năm thì ANZ vẫn “đủng đỉnh” với 9%/năm.

Tín dụng, “con dao hai lưỡi”

Ths. Nguyễn Quang Minh (Ban vốn Vietcombank) cho rằng: “Lý do chính gây nên đợt sốt lãi suất vừa qua, phần lớn do một số ngân hàng thương mại quy mô nhỏ quản trị rủi ro kém mà cụ thể là rủi ro thanh khoản”.

Theo ông Minh, xu hướng hoạt động của các ngân hàng này là kinh doanh từ chênh lệch tiền nên trong cơ cấu doanh thu, hoàn toàn phụ thuộc vào vào kênh thu từ lãi và đó là “con dao hai lưỡi”.

Cũng từ đây, nảy sinh tình trạng huy động vốn 1 tháng nhưng lại cho vay đến 3 - 4 tháng. Đáng lẽ, tiền gửi khách hàng chỉ 1 tháng thì sau thời gian đó, ngân hàng phải có để trả khách hàng nhưng thực tế, ngân hàng lại cho vay tới 3 - 4 tháng.

Gặp đúng thời điểm thị trường bị nóng, những ngân hàng lớn khác nhờ có khả năng quản trị rủi ro tốt, cơ cấu nguồn thu đa dạng nên đối phó với cú sốc tốt hơn. Còn những ngân hàng nhỏ, quản trị rủi ro kém thì phải “đưa lưng ra hứng đạn”!

Còn chuyên gia ngân hàng Kiều Hữu Dũng lại cho rằng: “Nhiều ngân hàng thương mại không có nguồn tài chính để mua trái phiếu, tín phiếu và các công cụ nợ khác của chính phủ và Ngân hàng Nhà nước, mà một nguyên tắc là không có các công cụ nợ này thì không thể lên đấu thầu các đợt bơm tiền của Ngân hàng Nhà nước thông qua nghiệp vụ thị trường mở”.

Thực tế vừa qua, những đợt bơm tiền của Ngân hàng Nhà nước đều rơi vào tay những ngân hàng biết “lo xa”, biết tích trữ những công cụ nợ của chính phủ và Ngân hàng Nhà nước nên đủ điều kiện để đấu thầu những lô tiền. Khi đấu thấu thành công, những ngân hàng này lại cho vay lại trên thị trường liên ngân hàng và “người giàu lại giàu thêm” theo đúng nguyên lý “nước chảy chỗ trũng”.

Một yếu tố khác, hầu hết kinh doanh của các ngân hàng tại Việt Nam, kể cả những ngân hàng lớn chủ yếu dựa vào tăng trưởng tín dụng và không chịu đầu tư công nghệ phát triển các sản phẩm khác theo chiều sâu. Nhiều ngân hàng cho rằng, nếu cho vay 100 đồng, lãi suất 10%/năm thì sau một năm, ngân hàng thu lãi được 10 đồng, còn nếu thu từ dịch vụ khác thì chỉ được “không phẩy mấy” phần trăm/món.

Vì vậy, các ngân hàng này kiên quyết đi theo hướng phát triển tín dụng, mặc dù biết rằng, so với hoạt động tín dụng thì nguồn thu dịch vụ từ khu vực ngoài lãi an toàn, chi phí vốn thấp hơn, thậm chí không phải bỏ vốn và nếu xảy ra biến cố cho một khu vực doanh thu nào đó thì đã có khu vực khác bù đắp.

Từ thực tế này, Ths. Minh cho rằng, các ngân hàng thương mại cần tập trung nâng cao khả năng quản trị rủi ro dòng vốn tại bất kỳ thời điểm nào để dự liệu được tình hình. Mặt khác, nên đa dạng hóa nguồn thu, không nên kinh doanh theo lối “bỏ tất cả trứng vào một giỏ”, rất dễ bị “cụt cả gốc lẫn củ”! Điều đặc biệt quan trọng là các ngân hàng nên xác định mục tiêu kinh doanh rõ ràng dựa trên tầm nhìn chiến lược dài hạn để xây dựng lộ trình thực hiện, không nên chạy theo mối lợi trước mắt.

Điều này càng rõ hơn khi xem xét ở bình diện vĩ mô, hiện tốc độ tăng trưởng tín dụng đang đạt tới 40%/năm, rất nhiều ngân hàng chỉ quan tâm tới tăng trưởng nóng tín dụng mà bỏ qua yếu tố quản trị rủi ro thanh khoản.

Mặc dù Ngân hàng Nhà nước đã kiên quyết dừng cuộc đua nhưng các ngân hàng vẫn lách luật bằng các chương trình khuyến mãi để huy động được nhiều vốn hơn. Nếu các ngân hàng này không nhận thấy mình đang bên bờ vực của sự mạo hiểm, rõ ràng cái giá phải trả cho họ và cho cả hệ thống sẽ rất đắt.