Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Chủ Nhật, 08/02/2026

Hoàng Lan

06/05/2024, 17:54

Ngày 6/5, khối lượng trúng thầu tín phiếu Ngân hàng Nhà nước kỳ hạn 28 ngày tăng hơn 3,4 lần so với phiên ngày 4/5 trong khi tổng khối lượng hút ròng trên thị trường mở là 14.810 tỷ đồng...

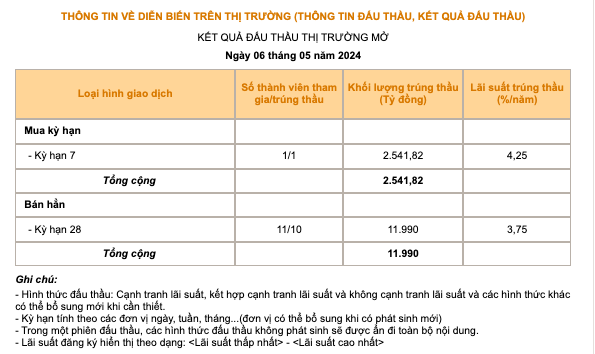

Ngày 6/5, Ngân hàng Nhà nước chào thầu trên kênh cầm cố, có 1 đơn vị trúng thầu 2.541 tỷ đồng kỳ hạn 7 ngày, lãi suất giữ ở mức 4,25%/năm. Đồng thời, có 8.562,5 tỷ đồng đáo hạn. Khối lượng trên kênh cầm cố giảm xuống mức 112.342,99 tỷ đồng.

Nhà điều hành chào thầu tín phiếu Ngân hàng Nhà nước kỳ hạn 28 ngày, đấu thầu lãi suất. Phiên đấu thầu ngày 6/5 thu hút 11 thành viên tham gia, có 10 thành viên trúng thầu, lãi suất 3,75%/năm. Có 11.990 tỷ đồng trúng thầu, gấp 3,4 lần giá trị trúng thầu phiên 4/5 và gấp khoảng 3 lần khối lượng trúng thầu các phiên từ nửa cuối tháng 4 trở lại đây (thường trong khoảng 3.000 – 4.500 tỷ đồng/phiên).

Hôm nay, có 3.200 tỷ đồng tín phiếu đáo hạn. Như vậy, Ngân hàng Nhà nước hút ròng 8.790 tỷ đồng qua tín phiếu, đưa khối lượng tín phiếu lưu hành trên thị trường ở mức 68.740 tỷ đồng.

Tổng khối lượng hút ròng trên thị trường mở ngày 6/5 là 14.810 tỷ đồng.

Trước áp lực tỷ giá từ đầu năm đến nay, Ngân hàng Nhà nước đã điều hành thị trường mở linh hoạt nhằm điều tiết lượng tiền trong lưu thông; thu hẹp chênh lệch lãi suất USD-VND và thực hiện nhiều biện pháp khác để ổn định tỷ giá.

Tính đến cuối tháng 4/2024, tỷ giá USD/VND liên ngân hàng ở mức 25.415 VND/USD giảm nhẹ 0,1% kể từ đỉnh ngày 23/4, tăng 4,4% kể từ đầu năm. Tỷ giá tự do ở mức 25.735 VND/USD, tỷ giá trung tâm ở 24.261 VND/USD, lần lượt tăng 4,4% và 1,6% so với đầu năm. Nhìn chung, diễn biến của đồng VND vẫn khá tương đồng với các đồng tiền khác trong khu vực: baht Thái (giảm 7,8%), Malaysia riggit (-3,8%), Singapore dollar (-3,4%)…

Trao đổi với báo chí tại họp báo quý 1, lãnh đạo Ngân hàng Nhà nước khẳng định đang cố gắng dùng nhiều biện pháp để ổn định tỷ giá, chứ không cố định, bảo đảm trạng thái ngoại tệ bằng 0 chứ không thể âm. Trước áp lực tỷ giá, Ngân hàng Nhà nước chưa đặt vấn đề điều chỉnh lãi suất theo hướng tăng hay giảm. Thay vào đó, nhà điều hành duy trì lãi suất điều hành hiện tại và khuyến khích các tổ chức tín dụng giảm lãi suất cho vay nhất là ở các lĩnh vực ưu tiên.

Bộ phận phân tích từ Wigroup đánh giá tỷ giá sẽ hạ nhiệt từ cuối quý 2/2024. Nguyên nhân là Fed chưa xác định thời điểm cắt lãi suất lần đầu tiên trong năm 2024 nhưng đã giảm nhịp độ thắt chặt định lượng, việc giảm nhịp độ thắt chặt có thể được xem là một động thái nới lỏng nhẹ chính sách tiền tệ.

Bên cạnh đó, nguồn thu ngoại tệ từ FDI dự kiến sẽ tăng cao do giải ngân FDI 4 tháng đầu năm tích cực.

Ngoài ra, để ứng phó với biến động khó lường của tỷ giá, Ngân hàng Nhà nước đã dự thảo sửa đổi Thông tư 02/2021/TT-NHNN về tỷ giá kỳ hạn USD/VND với hai nội dung sửa đổi đáng chú ý.

Thứ nhất, tỷ giá kỳ hạn USD/VND sẽ do các bên tham gia giao dịch thỏa thuận và phù hợp với quy định do Ngân hàng Nhà nước ban hành trong từng thời kỳ.

Thứ hai, không còn quy định cụ thể 3 cơ sở để xác định tỷ giá giao dịch kỳ hạn như trước đây. Ba cơ sở trước đây gồm: (1) tỷ giá giao ngay USD/VND tại ngày giao dịch; (2) chênh lệch giữa hai mức lãi suất hiện hành là lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố và lãi suất mục tiêu USD của Fed (Federal Funds Target Rate); (3) kỳ hạn của giao dịch.

Việc sửa đổi Thông tư 02/2021/TT-NHNN sẽ tạo ra mức độ linh hoạt để Ngân hàng Nhà nước có thể chủ động hơn trong việc đưa ra giá bán USD kỳ hạn nhằm can thiệp thị trường ngoại hối hiệu quả hơn.

Theo tiêu chuẩn, yêu cầu ứng viên phải tốt nghiệp từ các trường đại học thuộc Top 50 (đối với bằng Đại học) hoặc Top 100 (đối với bằng Thạc sĩ, Tiến sĩ) trên các bảng xếp hạng uy tín toàn cầu như QS World University Rankings, Times Higher Education (THE) hoặc ARWU tại thời điểm tốt nghiệp...

Trong phiên 7/2, sau khi tăng gần 3 triệu đồng/lượng, giá mua vàng nhẫn phổ biến ở mức 176 triệu đồng/lượng. Tính từ phiên giá sập mạnh 31/1 đến 7/2,người mua lãi tới 10,3 triệu đồng đồng/lượng…

Thị trường chứng khoán Mỹ tăng điểm mạnh trong phiên giao dịch ngày thứ Sáu (6/2), khi cổ phiếu công nghệ bật tăng trở lại sau những phiên bán tháo liên tiếp...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: