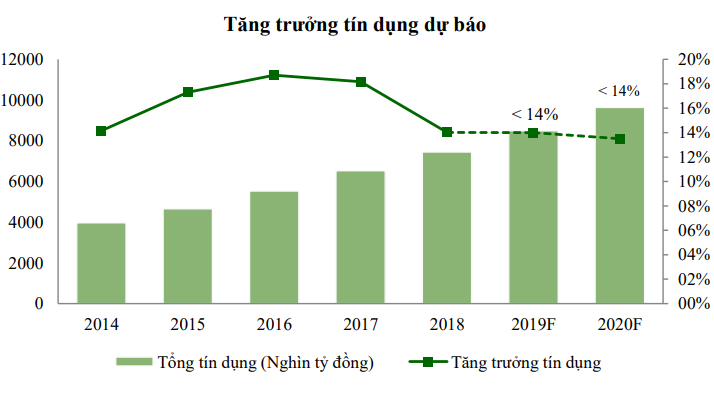

"Tăng trưởng tín dụng kỳ vọng không quá 14% năm 2020"

Tăng trưởng tín dụng năm 2020 dự kiến sẽ tăng thấp hơn so với giai đoạn 2016 - 2017 và tương đương năm 2018 - 2019

Theo dự báo của VCBS về triển vọng ngành ngân hàng năm 2020, định hướng của Ngân hàng Nhà nước đối với các ngân hàng thương mại sẽ tiếp tục được thể hiện và duy trì trong năm 2020, tập trung vào chất lượng thay vì tăng dư nợ cho vay.

Bởi vậy, tăng trưởng tín dụng được dự báo sẽ tăng thấp hơn so với giai đoạn 2016 - 2017 và tương đương năm 2018 - 2019, kỳ vọng không quá 14% cho năm 2020.

Các tỷ lệ an toàn hoạt động của hệ thống ngân hàng sẽ có xu hướng thắt chặt theo lộ trình để đảm bảo tăng trưởng trong dài hạn. Tăng trưởng tín dụng của các tổ chức tín dụng phụ thuộc vào chất lượng tài sản và mức độ đáp ứng các yêu cầu về an toàn hoạt động.

Tương tự như năm vừa qua, những ngân hàng đã được công nhận đáp ứng chuẩn Basel II sẽ tiếp tục được ưu tiên trong việc cấp hạn mức tăng trưởng tín dụng. Với các ngân hàng còn lại, do vốn tự có chưa đủ lớn để đáp ứng nhu cầu tăng của tín dụng, nhu cầu tăng vốn là cấp thiết để đáp ứng Basel II và các tỷ lệ an toàn khác. Theo đó, tín dụng sẽ tập trung phần lớn vào các tổ chức tín dụng có chất lượng tài sản tốt, và tín dụng sẽ kém khả quan đối với các tổ chức tín dụng chưa xử lý xong nợ tồn đọng.

Thông tư 41/2016 về Basel II yêu cầu mức độ quản trị rủi ro tốt hơn đối với chất lượng tài sản của các tổ chức tín dụng. Theo đó, tài sản có rủi ro không những được đánh giá dựa trên hệ số rủi ro mà còn trên rủi ro thị trường và rủi ro hoạt động. Do vậy, ngân hàng đã đáp ứng Thông tư 41 sẽ có mặt bằng chung về chất lượng tài sản ở mức tốt hơn so với nhóm chưa đáp ứng Basel II.

VCBS cũng cho biết, tăng trưởng tín dụng và chất lượng tài sản là hai điều kiện tiên quyết tới kết quả kinh doanh của các nhà băng trong năm tới.

Với các ngân hàng đã đảm bảo được các tỷ lệ an toàn hoạt động của Ngân hàng Nhà nước, tốc độ tăng trưởng tín dụng cao sẽ là bàn đạp cho tăng trưởng của nhóm này, trong khi chất lượng tài sản tốt giúp giảm trích lập dự phòng rủi ro nhưng vẫn có thể duy trì tỷ lệ LLR ở mức cao. Vì vậy, các ngân hàng này có khả năng duy trì tốc độ tăng trưởng của lợi nhuận.

Nhóm các ngân hàng cần cải thiện các tỷ lệ an toàn sẽ gặp những áp lực nhất định lên nguồn vốn. Trong đó, các ngân hàng đang tái cơ cấu sẽ đưa ra lựa chọn hoặc tăng trưởng tín dụng thấp trong nhiều năm, hoặc đẩy mạnh quá trình xử lý nợ tồn đọng để tạo đà tăng cho những năm tiếp theo.

Một số ngân hàng đang đẩy mạnh tốc độ xử lý nợ tồn đọng mặc dù sẽ tăng mạnh trích lập dự phòng rủi ro, nhưng sẽ có cơ hội bứt phá lợi nhuận trong những năm tiếp theo khi hoàn thành giai đoạn tái cơ cấu. Mặt khác, tăng vốn là một trong những biện pháp giúp ngân hàng đáp ứng được các tỷ lệ an toàn, từ đó có động lực để xử lý nợ tồn đọng và đẩy mạnh tăng trưởng tín dụng.

Liên quan đến xu hướng lãi suất, VCBS đánh giá áp lực về nguồn vốn đối với các ngân hàng sẽ tăng lên đáng kể trong năm tới, dù vậy, mục tiêu ổn định mặt bằng lãi suất (tính chung cho cả năm) dự báo được Ngân hàng Nhà nước điều hành ở mức hợp lý để hỗ trợ tăng trưởng.

Như vậy, lãi suất huy động chung toàn ngành đƣợc dự báo chịu áp lực tăng nhưng mức tăng kỳ vọng không lớn, tập trung tại các kỳ hạn dài từ 12 tháng trở lên. Mặt khác, vấn đề về thanh khoản cục bộ có thể khiến một số ngân hàng quyết định neo lãi suất huy động cao hơn so với mặt bằng chung của hệ thống.

Với việc dự báo lãi suất huy động chung sẽ có mức tăng kỳ vọng không lớn, đi cùng sự điều tiết hợp lý của Ngân hàng Nhà nước, lãi suất cho vay kỳ vọng sẽ không có nhiều biến động và duy trì tương đương như mặt bằng hiện tại.