Thời gian gần đây, trên cổng thông tin của Ngân hàng Nhà nước, mục lãi suất đã vắng mặt thông tin về lãi suất cơ bản. Nó như không còn tồn tại, cũng như đã ở bên lề thị trường suốt bốn năm qua…

Trước đây, lãi suất cơ bản là một công cụ của Ngân hàng Nhà nước để góp phần điều hành thị trường, là một tín hiệu quan trọng và là một tham chiếu để bảo vệ người dân, doanh nghiệp vay vốn.

Những năm 2008 - 2010, theo quy định tại Bộ luật Dân sự, lãi suất cho vay không được vượt quá 150% lãi suất cơ bản, và việc thực hiện trở thành một chủ đề nóng.

Nhưng bốn năm qua, ngoài việc áp trần đối với các khoản vay ngắn hạn bằng VND đối với các nhóm ưu tiên, lãi suất cho vay nói chung đều theo cơ chế thả nổi. Theo đó, việc bảo vệ người vay vốn không còn chặt chẽ như trước, mà tùy thuộc vào sự cân đối vốn và lãi của các ngân hàng thương mại.

Sau bài viết

“Vì sao lãi suất vay trung dài hạn vẫn treo cao?”

, ngày 16/5, VnEconomy nhận được e-mail của một bạn đọc, theo giới thiệu là cán bộ tín dụng của một ngân hàng nọ. Nội dung thư đưa ra mong muốn: làm sao để thực sự bảo vệ lợi ích của người dân và doanh nghiệp vay vốn.

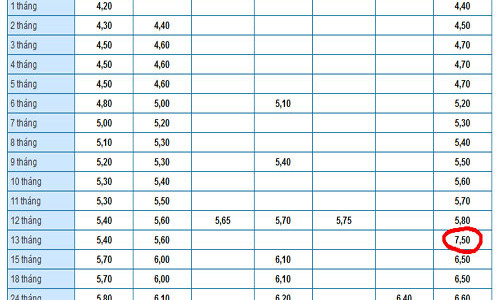

Mong muốn trên xuất phát từ thực tế, đã hơn hai năm qua lãi suất huy động VND giảm sâu nhưng nhiều khoản vay trung dài hạn vẫn bị áp ở mức cao. Cơ chế chủ yếu là nhiều ngân hàng điều chỉnh theo lãi suất huy động tham chiếu ở kỳ hạn 12 hoặc 13 tháng công thêm biên độ từ 3 - 5%/năm.

Cơ chế trên giải thích vì sao trên biểu niêm yết lãi suất huy động của nhiều ngân hàng, nhất là khối cổ phần, các kỳ hạn 12 hoặc 13 tháng luôn áp cao đột biến. Họ dùng sự đột biến đó để tham chiếu cho việc điều chỉnh lãi suất cho vay, để có lợi hơn.

Bạn đọc trên đưa ra 5 cơ chế điều chỉnh lãi suất cho vay có trên thực tế hiện nay, gắn với khả năng rủi ro đối với người vay vốn.

Thứ nhất

, lãi suất cho vay được điều chỉnh hàng quý theo thông báo của khách hàng. Với cơ chế này, khách hàng dễ gặp rủi ro vì ngân hàng chủ động tự điều chỉnh và chỉ có trách nhiệm thông báo.

Thứ hai

, lãi suất điều chỉnh bằng lãi suất tiết kiệm 12 tháng hoặc 13 tháng cộng với biên độ cố định. Rủi ro đối với khách vay ở đay là, trước ngày điều chỉnh, ngân hàng tăng lãi suất kỳ hạn 12 hoặc 13 tháng lên để làm cơ sở tính lãi suất cho vay, ngầm hiểu không nhằm mục đích huy động; hoặc giữ lãi suất huy động các kỳ hạn này ở mức cao.

Thứ ba

, lãi suất điều chỉnh bằng lãi suất tiết kiệm cao nhất cộng với biên độ cố định. Rủi ro ở đây là ngân hàng chủ động tăng lãi suất các kỳ hạn mà khách hàng ít gửi tiền, như kỳ hạn dài, tiết kiệm gửi góp, tiết kiệm bậc thang… để lấy đó làm cơ sở điều chỉnh lãi suất cho vay là chính.

Thực tế vừa qua, trong bối cảnh lãi suất huy động VND phổ biến quanh 6 - 6,5%, trước kỳ điều chỉnh lãi suất cho vay trung dài hạn, có ngân hàng công bố mức lãi suất huy động cao nhất gây “choáng” khi lên tới 8%/năm, mà cộng với biên độ thì lãi suất cho vay có thể lên tới 14%/năm.

Thứ tư

, lãi suất điều chỉnh bằng lãi suất tiết kiệm 12 tháng của ngân hàng Vietcombank tại thời điểm điều chỉnh cộng với biên độ cố định. Cơ chế này được xem là tương đối an toàn, vì Vietcombank thường áp lãi suất tiết kiệm kỳ hạn đó khá mềm và ổn định.

Thứ năm

, lãi suất điều chỉnh bằng lãi suất bình quân của nhóm “Big 4” (bốn ngân hàng quốc doanh lớn) cộng với biên độ cố định. Cách này tương đối hợp lý, dung hòa lợi ích của các bên.

Theo ý kiến của bạn đọc trên, nếu lãi suất cho vay trung dài hạn điều chỉnh theo cơ chế thứ tư hoặc thứ năm, lợi ích của người vay vốn sẽ được đảm bảo hơn và khách quan hơn. Tuy nhiên, ít ngân hàng thương mại chọn, mà chủ yếu chỉ dành riêng cho các khách hàng “VIP”.

“Thực tế, để bảo vệ lợi ích người vay, có thể làm theo cơ chế thứ tư hoặc thứ năm. Như thế, khách hàng có được mốc tham chiếu sát với điều kiện thị trường tại mỗi thời điểm điều chỉnh, còn lợi ích ngân hàng cho vay sẽ thể hiện rõ ở biên độ cộng thêm. Nếu được như vậy ít nhất cũng minh bạch được cơ sở điều chỉnh”, bạn đọc trên trao đổi thêm quan điểm với VnEconomy.

Ở một chuyển động khác, dự thảo Bộ luật Dân sự (sửa đổi) vừa đưa ra lấy ý kiến toàn dân cũng có một sửa đổi dự kiến đáng chú ý. Nếu được thông qua và ban hành, nó sẽ hồi sinh trở lại lãi suất cơ bản và có thể bảo vệ người vay vốn một cách rõ ràng và mở rộng hơn.

Theo dự thảo, trường hợp khách hàng vay vốn có thỏa thuận về lãi suất thì lãi suất theo thỏa thuận không được vượt quá 200% theo lãi suất cơ bản do Ngân hàng Nhà nước công bố.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)